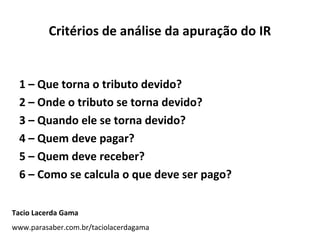

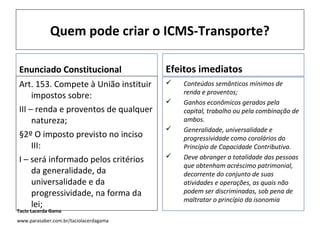

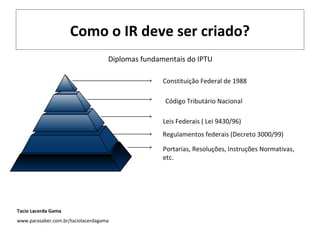

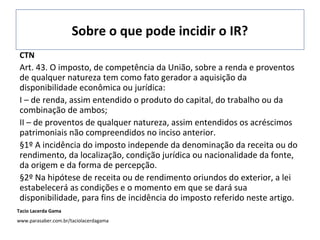

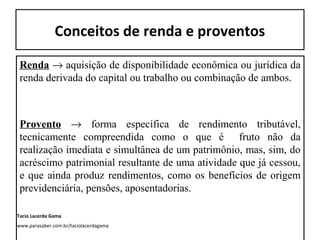

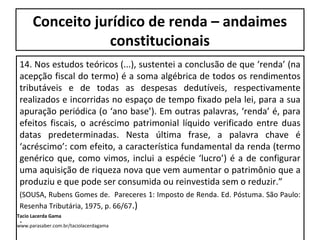

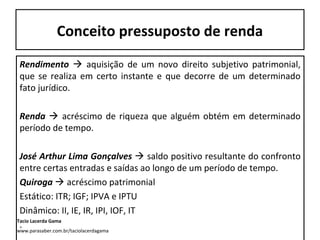

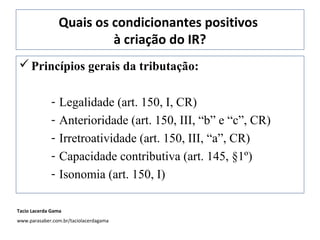

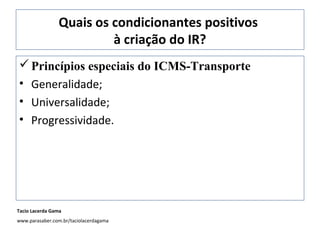

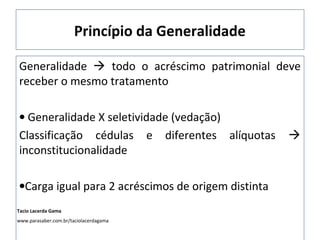

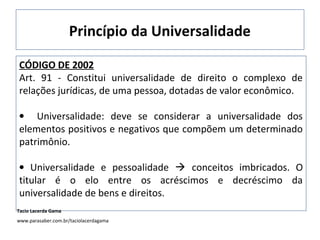

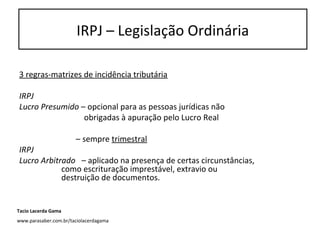

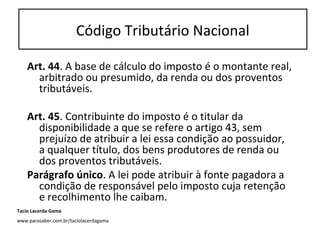

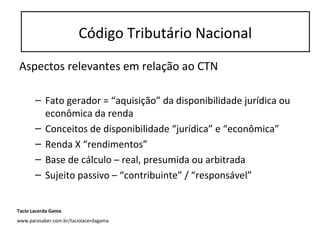

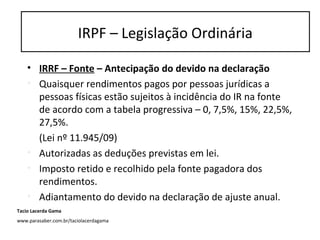

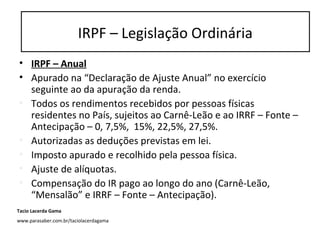

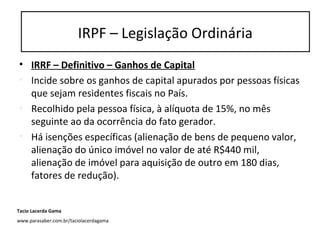

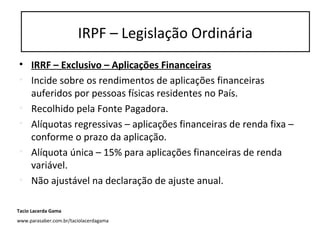

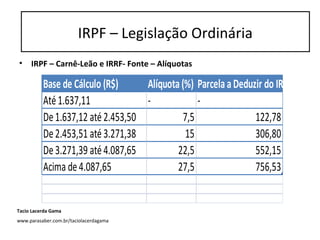

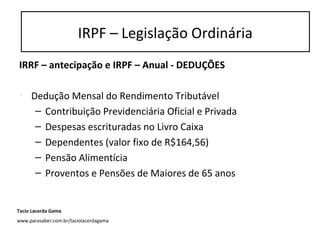

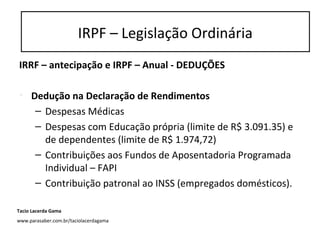

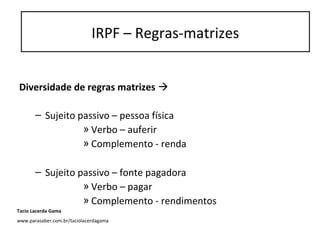

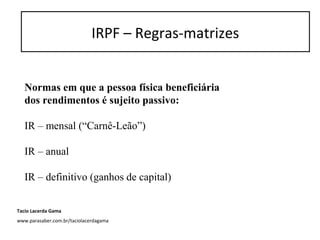

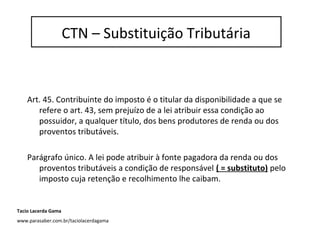

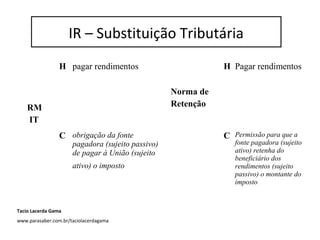

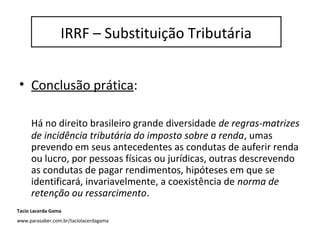

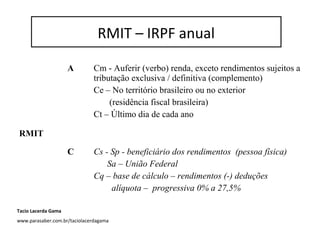

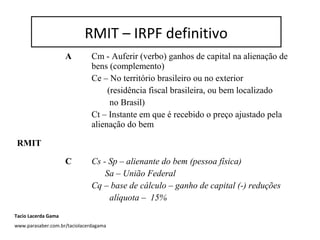

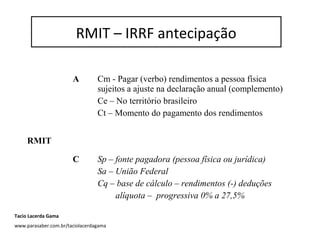

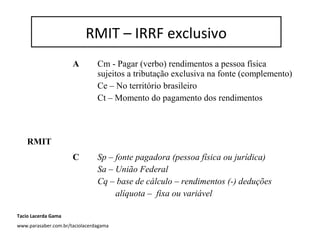

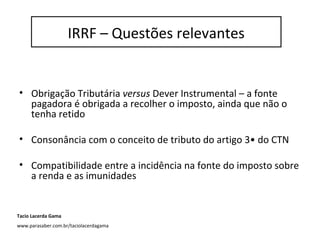

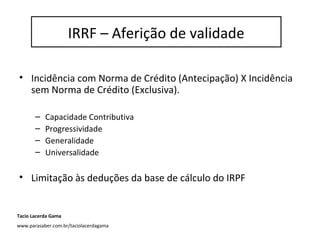

O documento discute conceitos fundamentais relacionados ao Imposto de Renda como renda, proventos, disponibilidade econômica e jurídica. Apresenta também os princípios da generalidade, universalidade e progressividade que regem a criação do IR. Por fim, explica diferentes modalidades de incidência do imposto sobre a renda da pessoa física.

![Legitimidade dos Tributos

Feita pela análise da Competência Tributária

C = E . M

[Sc . P(p1.p2.p3...) . E . T] → [S (Sa.Sp) . M(s.e.t.c)]

Tacio Lacerda Gama

www.parasaber.com.br/taciolacerdagama](https://image.slidesharecdn.com/ireproventosdequalquernatureza-130910163929-phpapp02/85/Ir-e-proventos-de-qualquer-natureza-3-320.jpg)

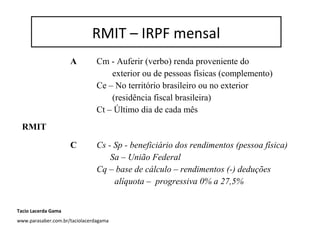

![Apuração do IR

Feita pela análise da RMIT

Hip [Cm(v.c). Ce. Ct]. Cons [Cs(Sa.Sp).Cq (bc.al)]

Tacio Lacerda Gama

www.parasaber.com.br/taciolacerdagama](https://image.slidesharecdn.com/ireproventosdequalquernatureza-130910163929-phpapp02/85/Ir-e-proventos-de-qualquer-natureza-5-320.jpg)