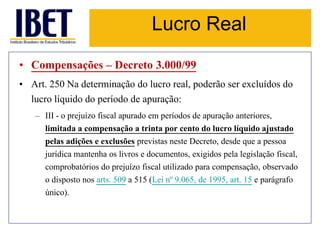

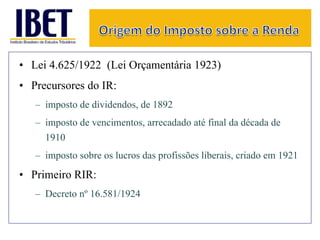

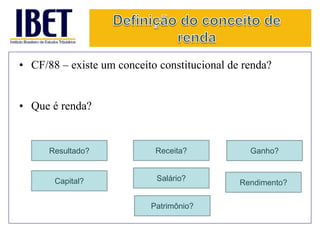

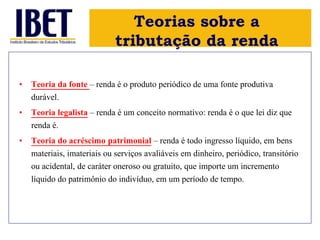

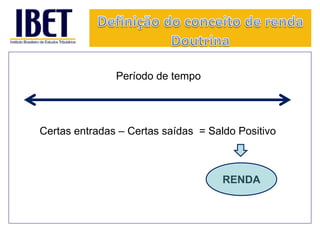

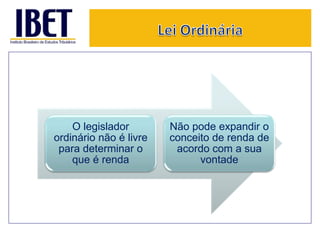

O documento discute a evolução histórica e os conceitos jurídicos relacionados ao Imposto de Renda no Brasil. Em especial, aborda três tópicos: 1) os precursores do Imposto de Renda no Brasil desde o século XIX; 2) a primeira legislação do Imposto de Renda no país em 1924; 3) os principais conceitos relacionados à tributação da renda segundo a Constituição Federal de 1988, como o conceito de renda e os critérios para sua incidência.

![• CF/88

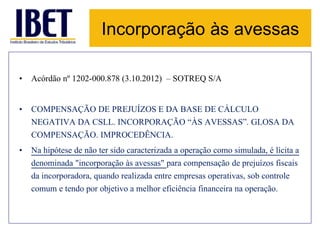

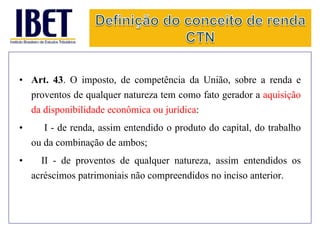

Art. 153. Compete à União instituir impostos sobre:

[...]

III - renda e proventos de qualquer natureza](https://image.slidesharecdn.com/auladra-141127095820-conversion-gate02/85/Aula-dra-celia-murphy-22-11-3-320.jpg)

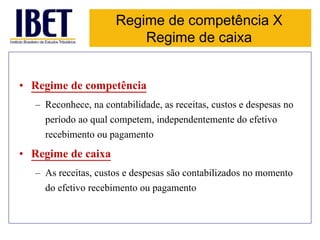

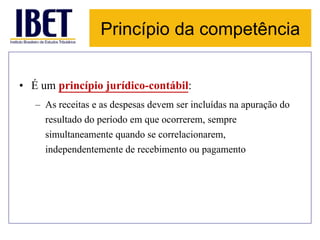

![Regime de Competência

• Lei das Sociedades por Ações (Lei 6.404/76)

– Art. 187 [...]

– § 1º Na determinação do resultado do exercício serão

computados:

– a) as receitas e os rendimentos ganhos no período,

independentemente da sua realização em moeda; e

– b) os custos, despesas, encargos e perdas, pagos ou incorridos,

correspondentes a essas receitas e rendimentos.](https://image.slidesharecdn.com/auladra-141127095820-conversion-gate02/85/Aula-dra-celia-murphy-22-11-12-320.jpg)