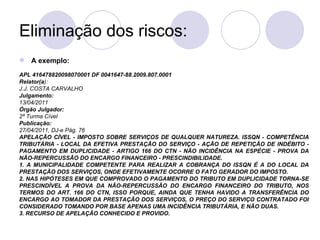

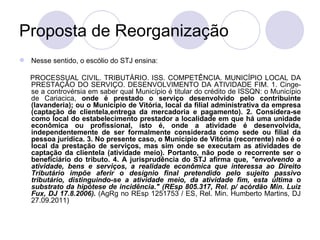

O caso trata da cobrança do Imposto Sobre Serviços de uma empresa que presta serviços de manutenção em diversas localidades. Há riscos de cobrança duplicada do imposto em São Paulo e Barueri. Para minimizar esses riscos, recomenda-se que a empresa concentre suas atividades administrativas em Barueri e recolha o imposto nos locais onde efetivamente presta os serviços.