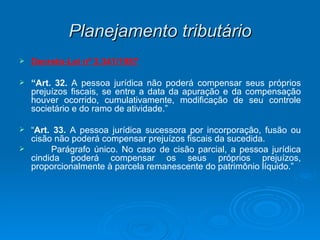

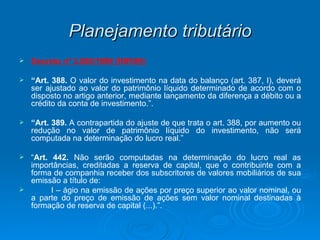

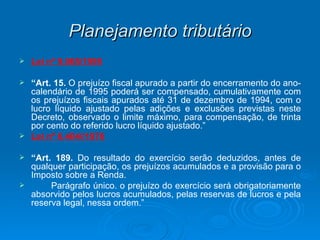

O documento discute conceitos de planejamento tributário lícito e ilícito, como elisão fiscal, evasão fiscal, fraude à lei, negócio jurídico indireto e simulação. Também apresenta casos julgados pelo Conselho de Contribuintes e pela jurisprudência que analisaram operações como incorporação às avessas e debêntures participativas.

![FIM [email_address]](https://image.slidesharecdn.com/apresentaoplanejamentotributriofaap-110217154224-phpapp01/85/Apresentacao-planejamento-tributario-faap-30-320.jpg)