Este documento descreve os conceitos e espécies de tributos no sistema tributário nacional brasileiro. Resume-se em 3 frases:

1) Tributo é definido como qualquer prestação pecuniária compulsória instituída em lei e cobrada pelo poder público.

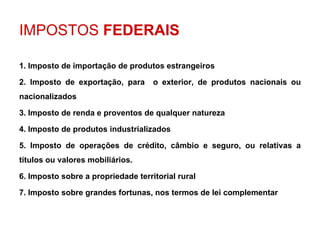

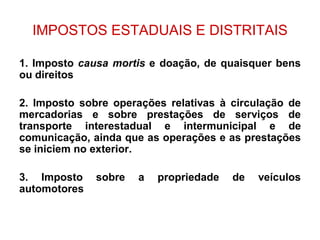

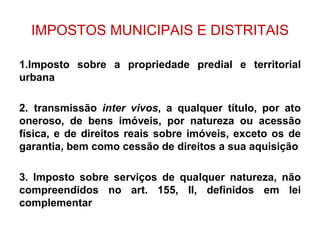

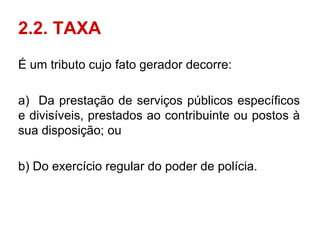

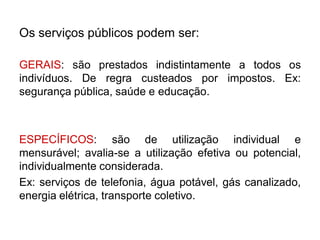

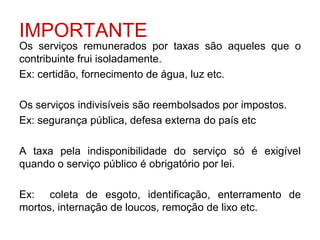

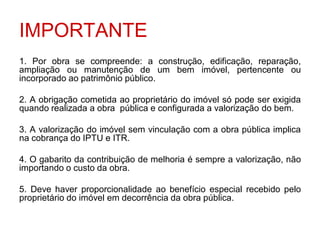

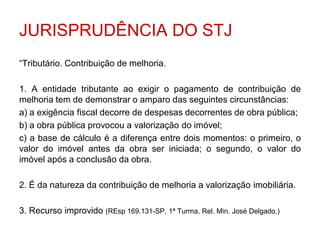

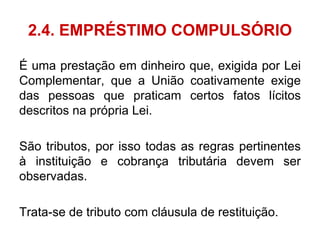

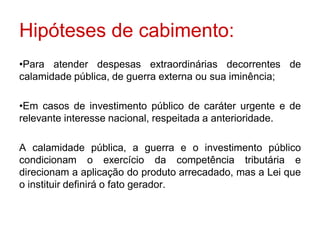

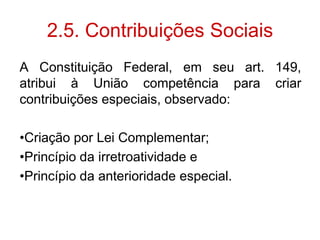

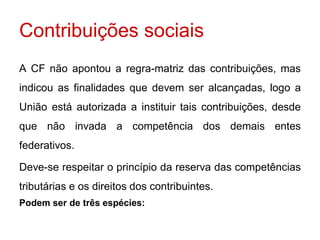

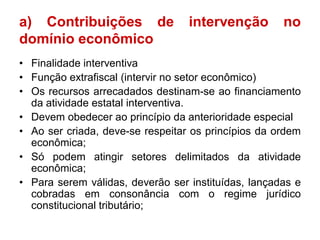

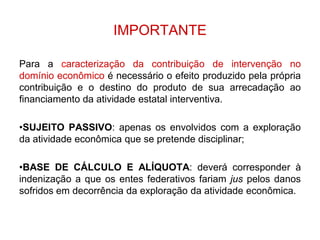

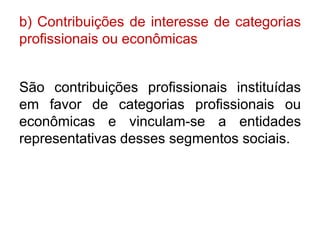

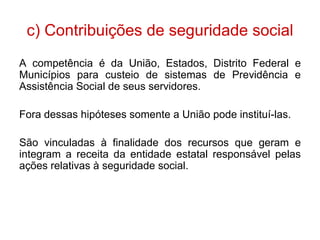

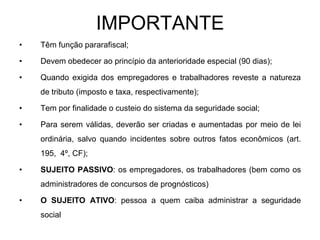

2) As principais espécies de tributos são: impostos, taxas, contribuições de melhoria e contribuições sociais.

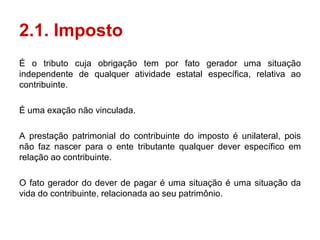

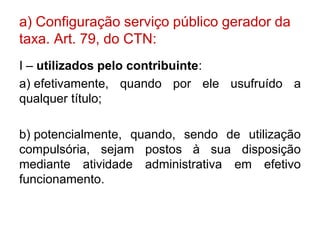

3) Impostos tem como fato gerador situações patrimoniais ou econômicas do contribuinte, enquanto taxas remuneram servi