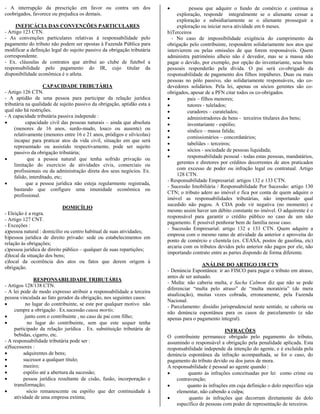

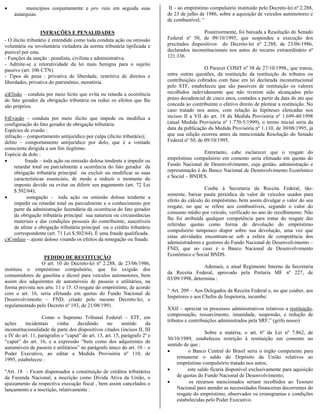

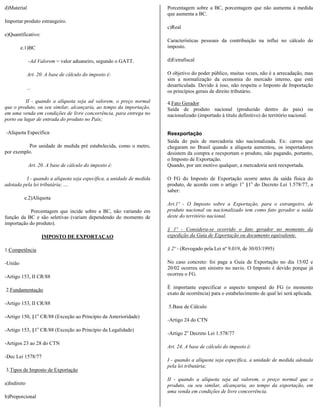

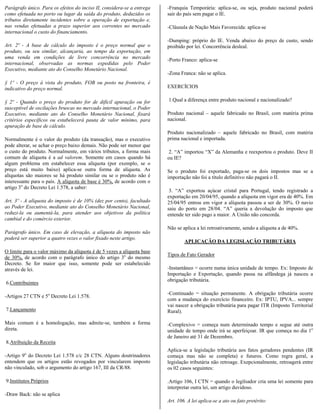

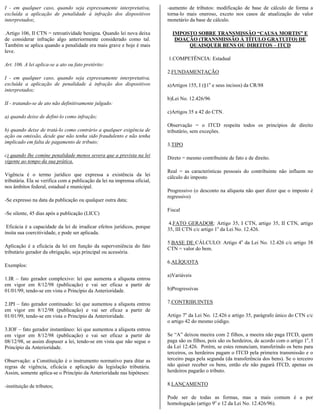

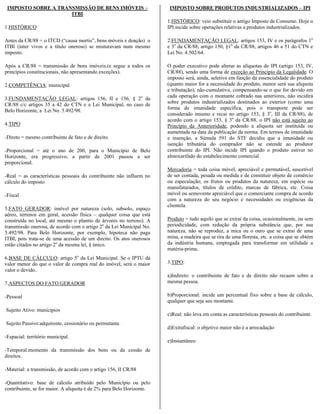

1) O documento discute conceitos básicos de Direito Tributário no Brasil, incluindo características, competências da União, Estados, Municípios e tipos de tributos.

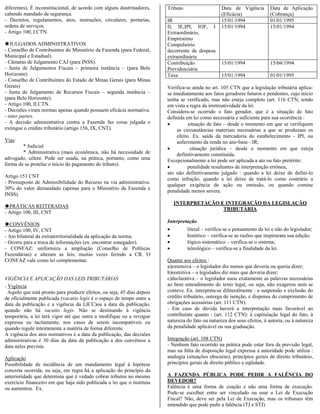

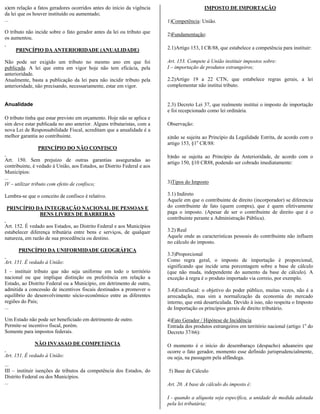

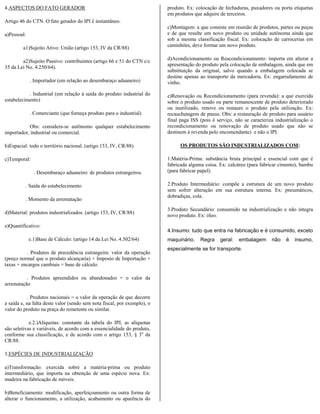

2) São descritos os principais impostos federais como II, IPI, ITR e contribuições como a do INSS.

3) Também são explicados conceitos como não-cumulatividade, competência residual e elementos obrigatórios de um tributo.