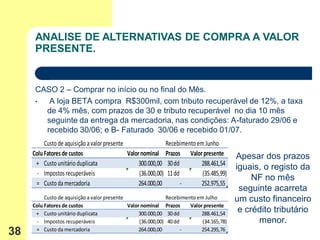

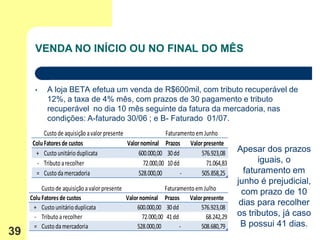

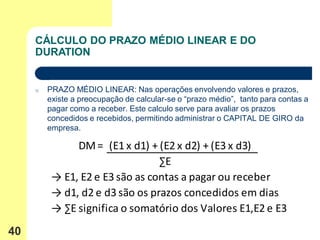

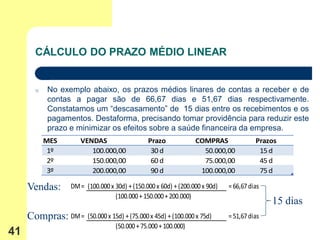

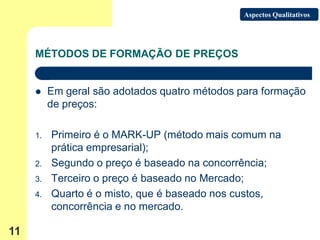

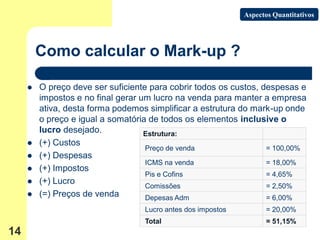

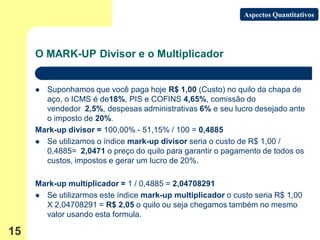

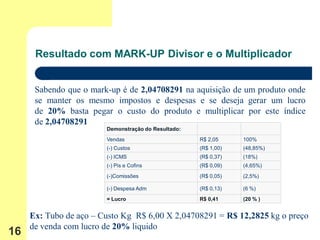

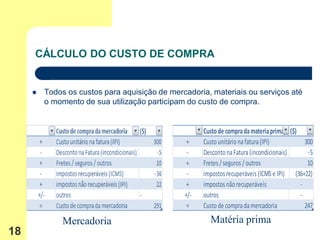

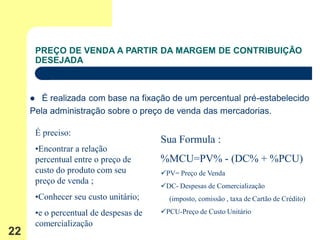

O documento discute métodos de precificação e formação de preços, incluindo mark-up, custos variáveis, margem de contribuição e relatórios gerenciais. Ele explica como calcular preços usando esses diferentes métodos e quais informações são necessárias para apoiar a tomada de decisões sobre preços.

![GESTÃO FINANCEIRA DE COMPRAS, VENDAS E

PRAZOS

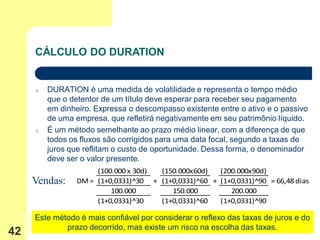

Taxa Equivalentes: duas taxas são ditas equivalentes quando, ao

serem aplicas sobre um mesmo capital, durante um mesmo prazo,

produzem um mesmo montante.

O calculo da taxa equivalente a outra data no regime de capitaliação

composta é obtida pela expressão algébrica: ia = 100 x

[(1+ib%)^a/b – 1], sendo:

ia – taxa procurada ou sua forma percentual;

ib – taxa dada, ou sua forma percentual;

a – número de dias de capitalização da taxa procurada;

b – número de dias de capitalização da taxa dada.

Ex: qual a taxa diária equivalente a 30% ao mês?

Ia = 100 x [(1 + 0,30)^1/30 – 1] = 0,878% a.d (diária)

33](https://image.slidesharecdn.com/mtodosdeformaodepreos-121108191659-phpapp02/85/Metodos-de-formacao-de-precos-33-320.jpg)