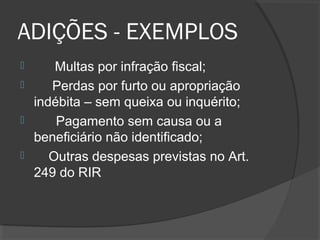

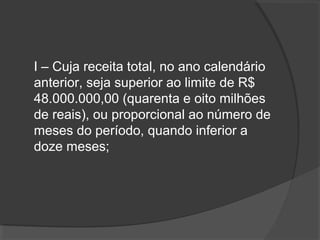

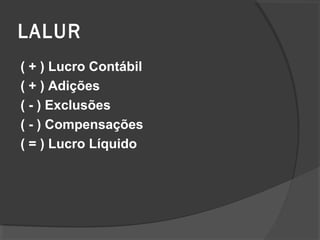

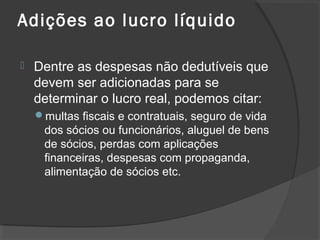

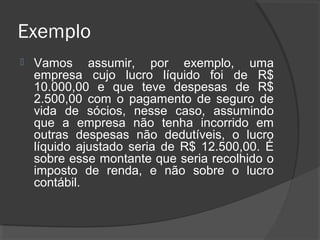

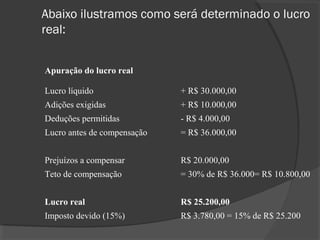

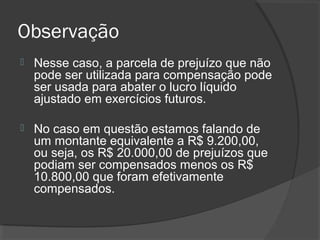

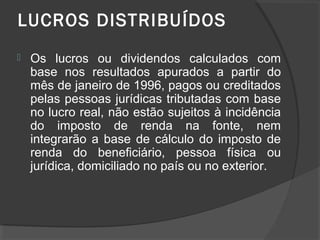

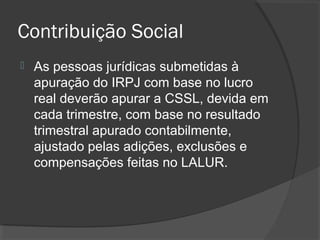

O documento descreve o conceito de lucro real, que é a regra geral para a apuração do Imposto de Renda e da Contribuição Social sobre o Lucro Líquido da pessoa jurídica no Brasil. O lucro real é calculado a partir do lucro contábil da empresa, acrescido de ajustes positivos e negativos definidos pela legislação tributária. Empresas acima de determinado faturamento ou em setores específicos são obrigadas a adotar esta sistemática de tributação.