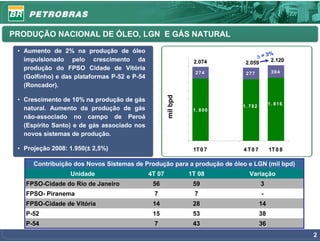

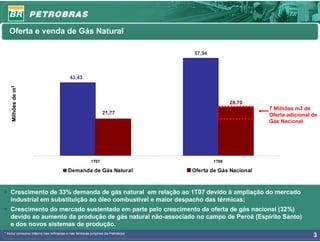

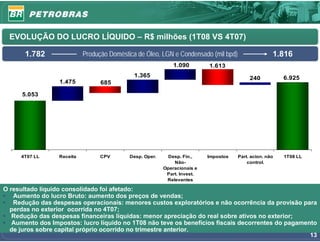

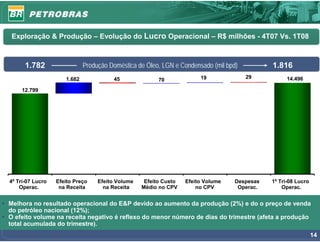

1) A Petrobras apresentou seus resultados financeiros do primeiro trimestre de 2008, com destaque para o aumento de 2% na produção de petróleo e 10% em gás natural.

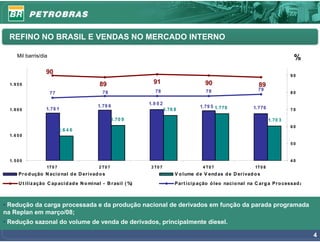

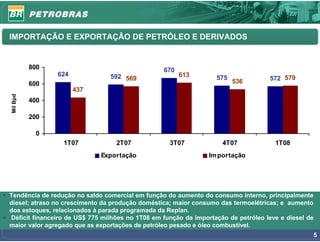

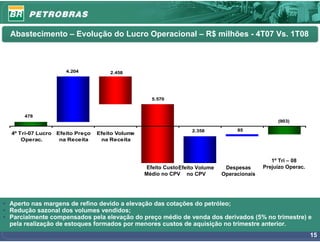

2) As vendas de derivados de petróleo reduziram devido à parada programada de manutenção em refinarias, enquanto as importações aumentaram para suprir a demanda.

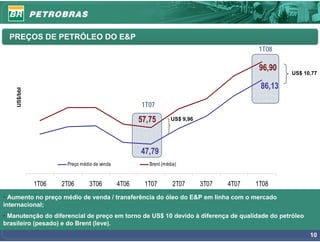

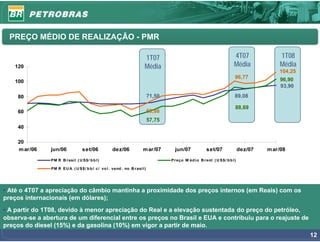

3) Os preços internos do petróleo e derivados aumentaram em linha com os preços internacionais, porém com um diferencial devido às qualidades do petróleo brasileiro.