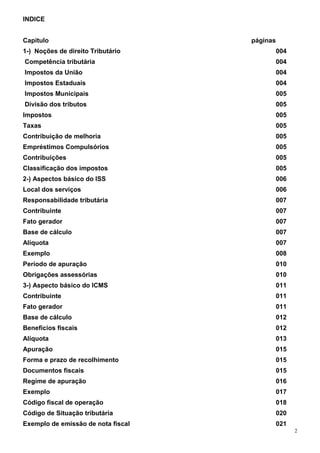

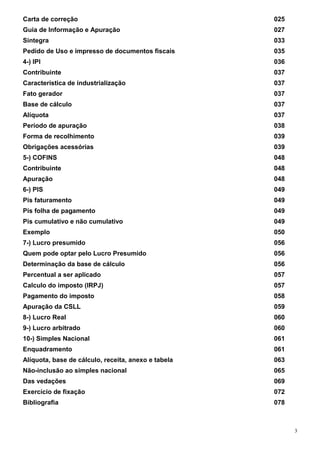

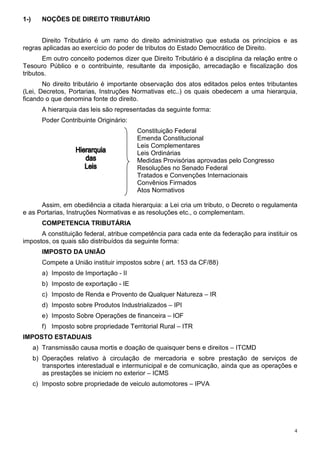

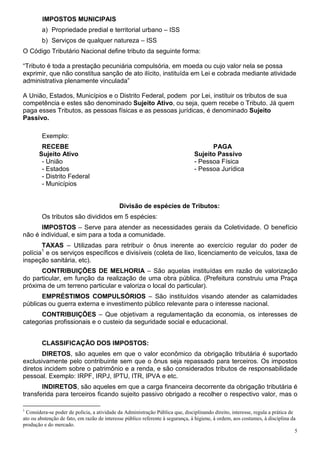

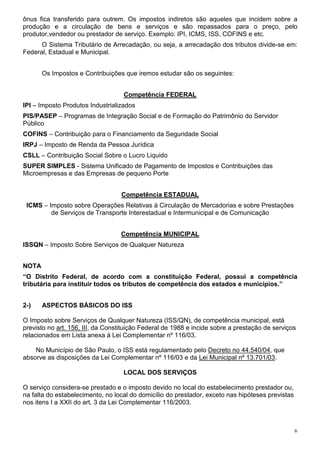

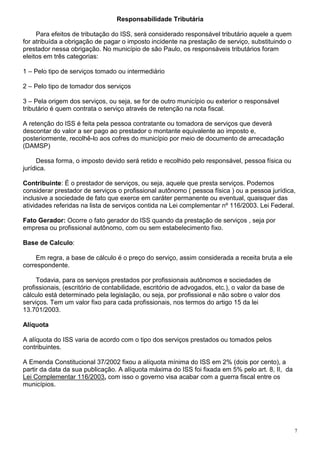

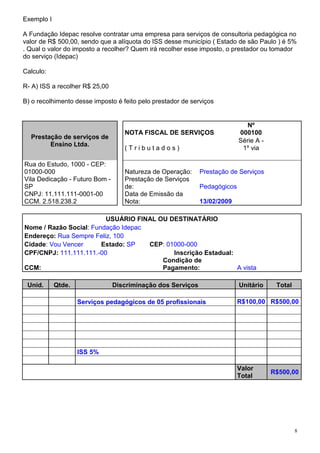

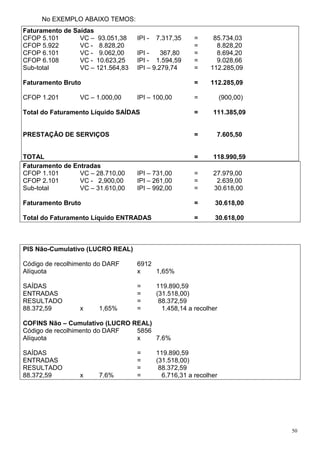

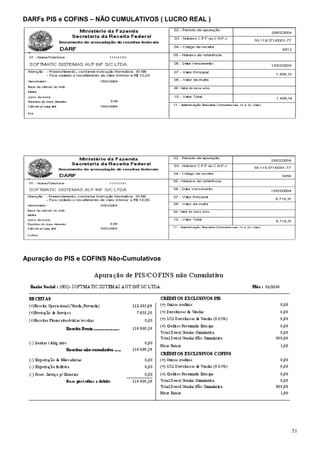

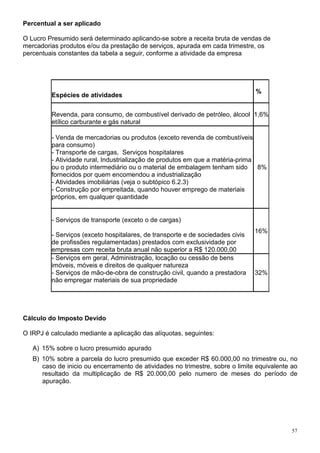

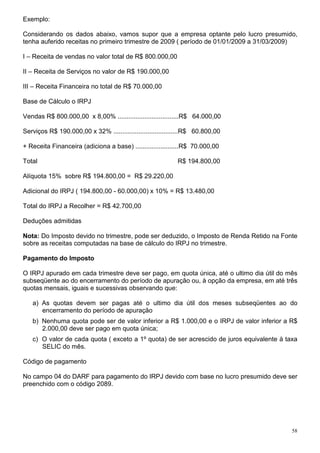

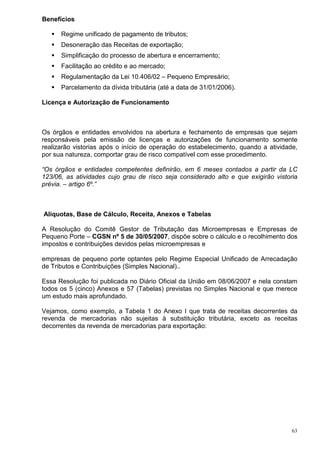

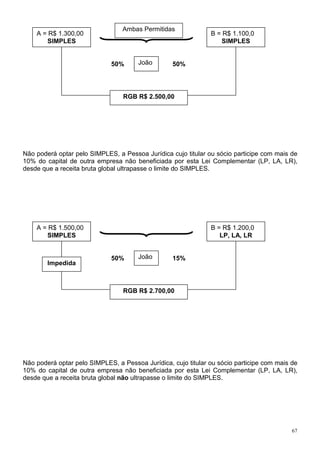

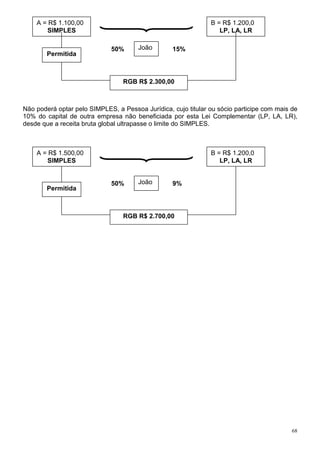

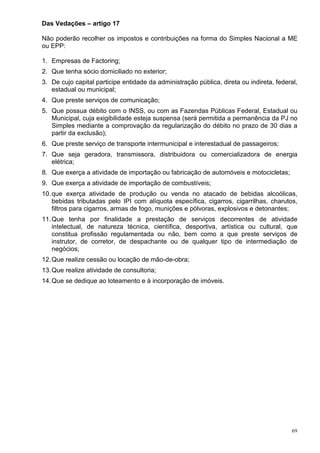

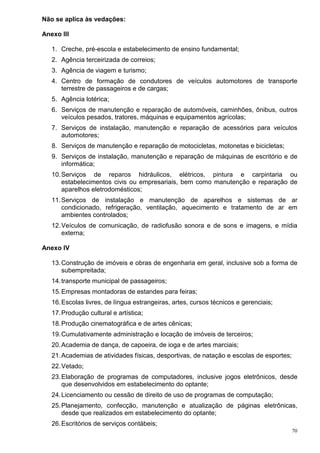

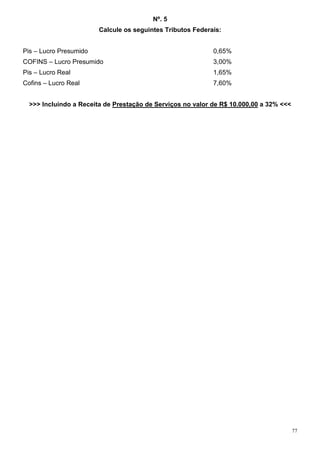

Este documento apresenta um curso extensivo sobre escrita fiscal no Brasil. Resume os principais tópicos de direito tributário brasileiro e conceitos-chave de impostos como ISS, ICMS, IPI, COFINS e PIS. Também explica regimes tributários como lucro presumido e lucro real, além do Simples Nacional.