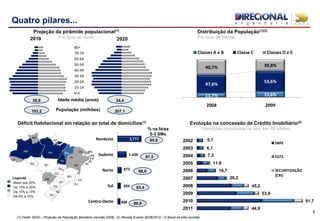

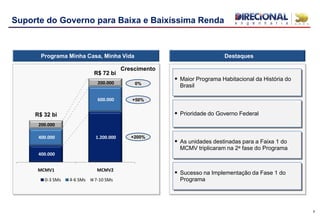

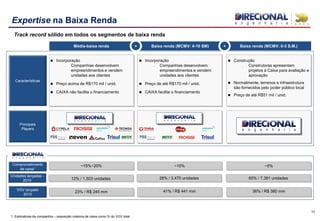

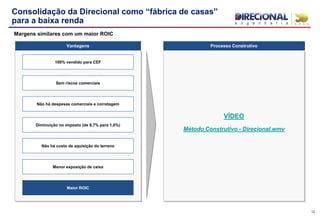

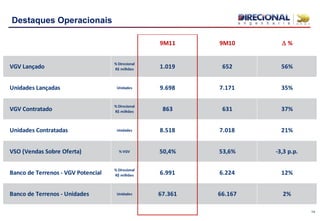

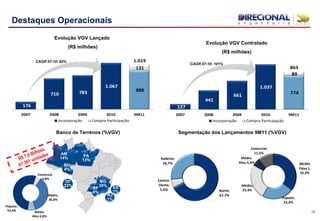

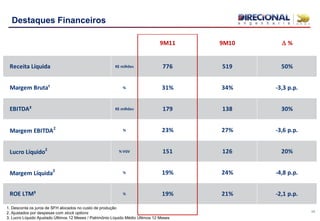

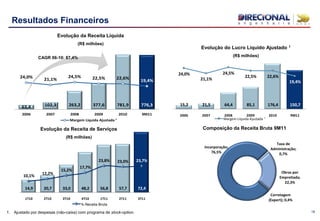

A reunião discutiu os resultados operacionais e financeiros da empresa no período, com destaque para o forte crescimento nas vendas, lançamentos e resultados. Apresentou também o modelo de negócios focado em projetos de baixa renda, com expertise nesse segmento, e as perspectivas positivas para o setor.