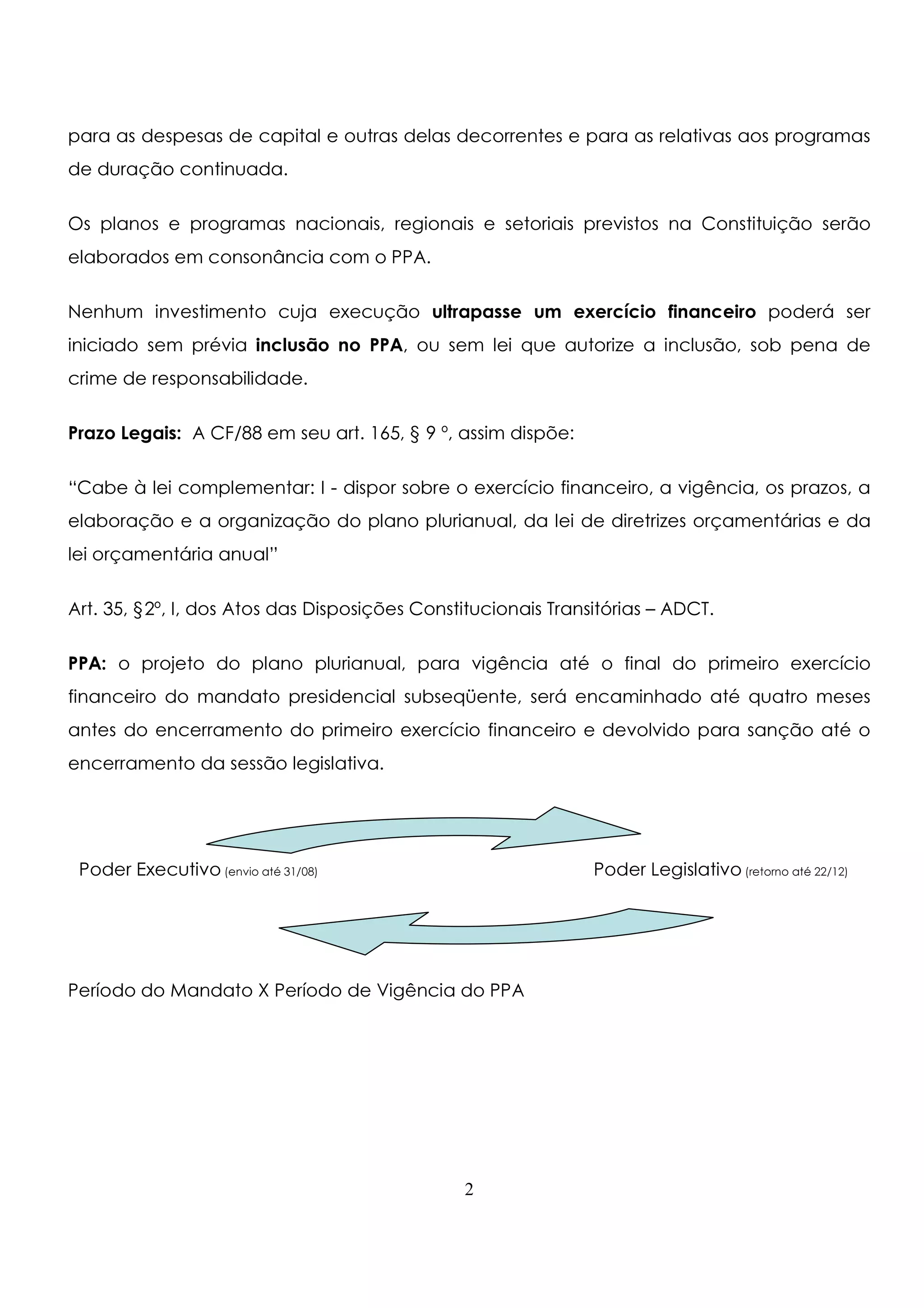

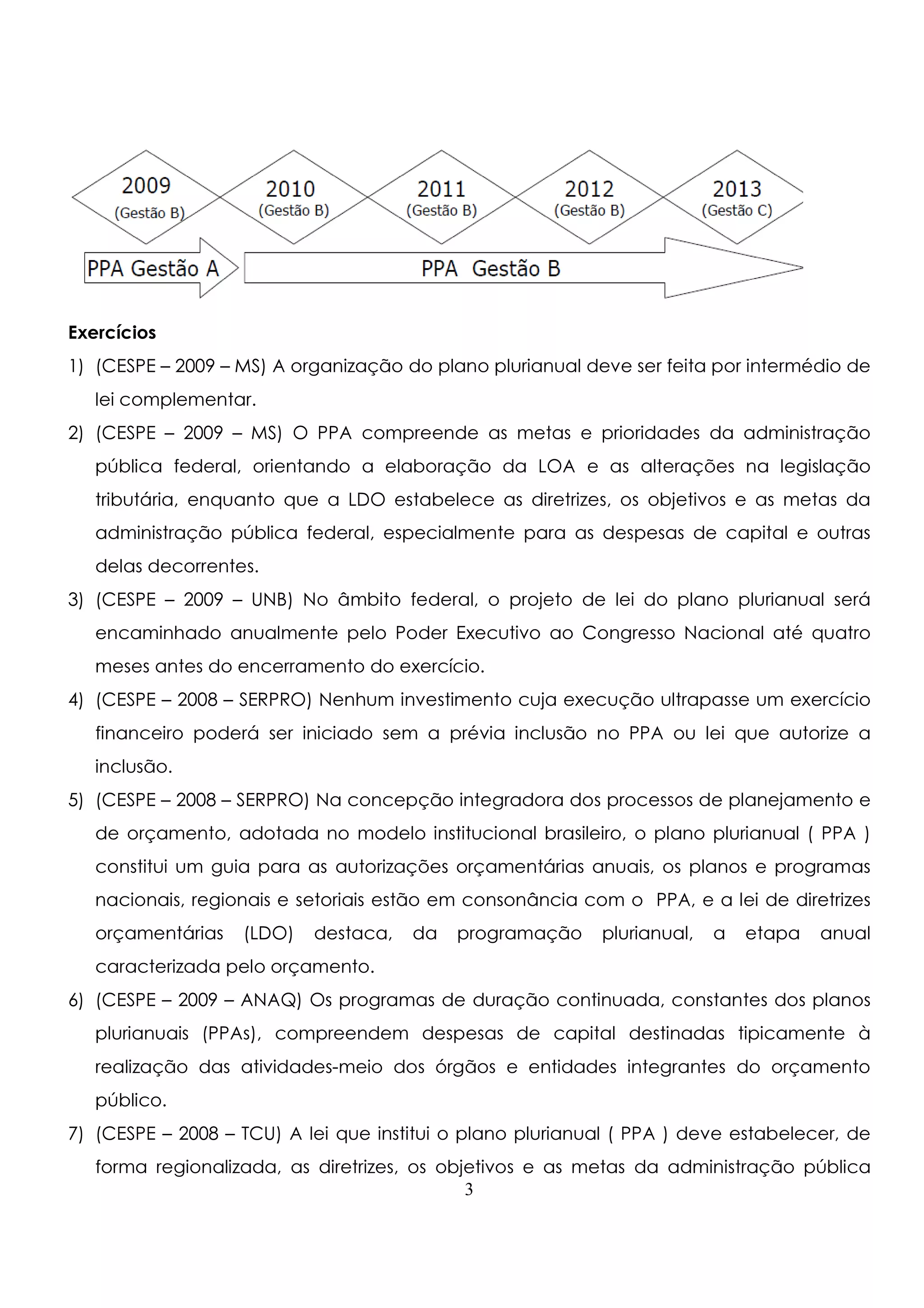

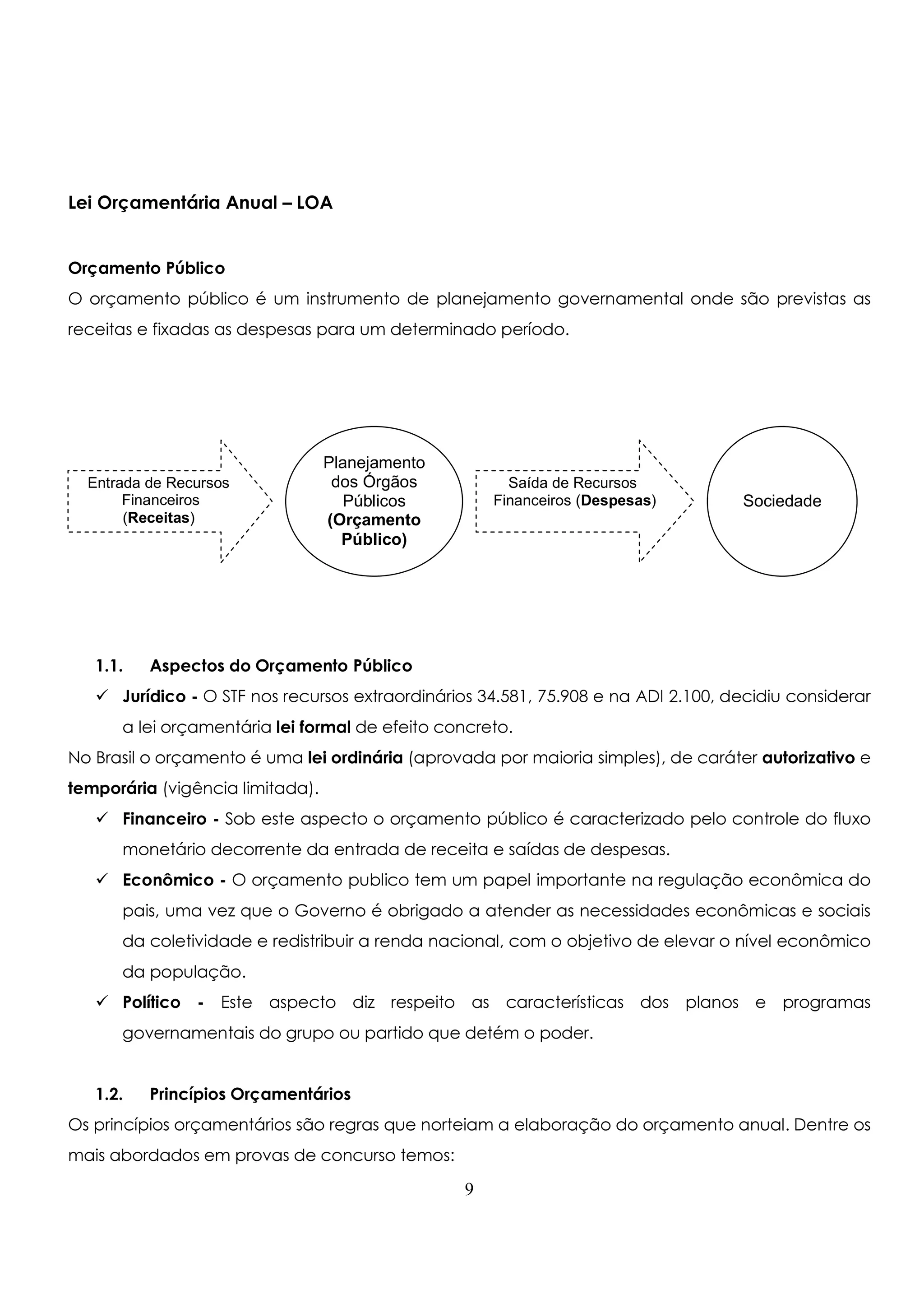

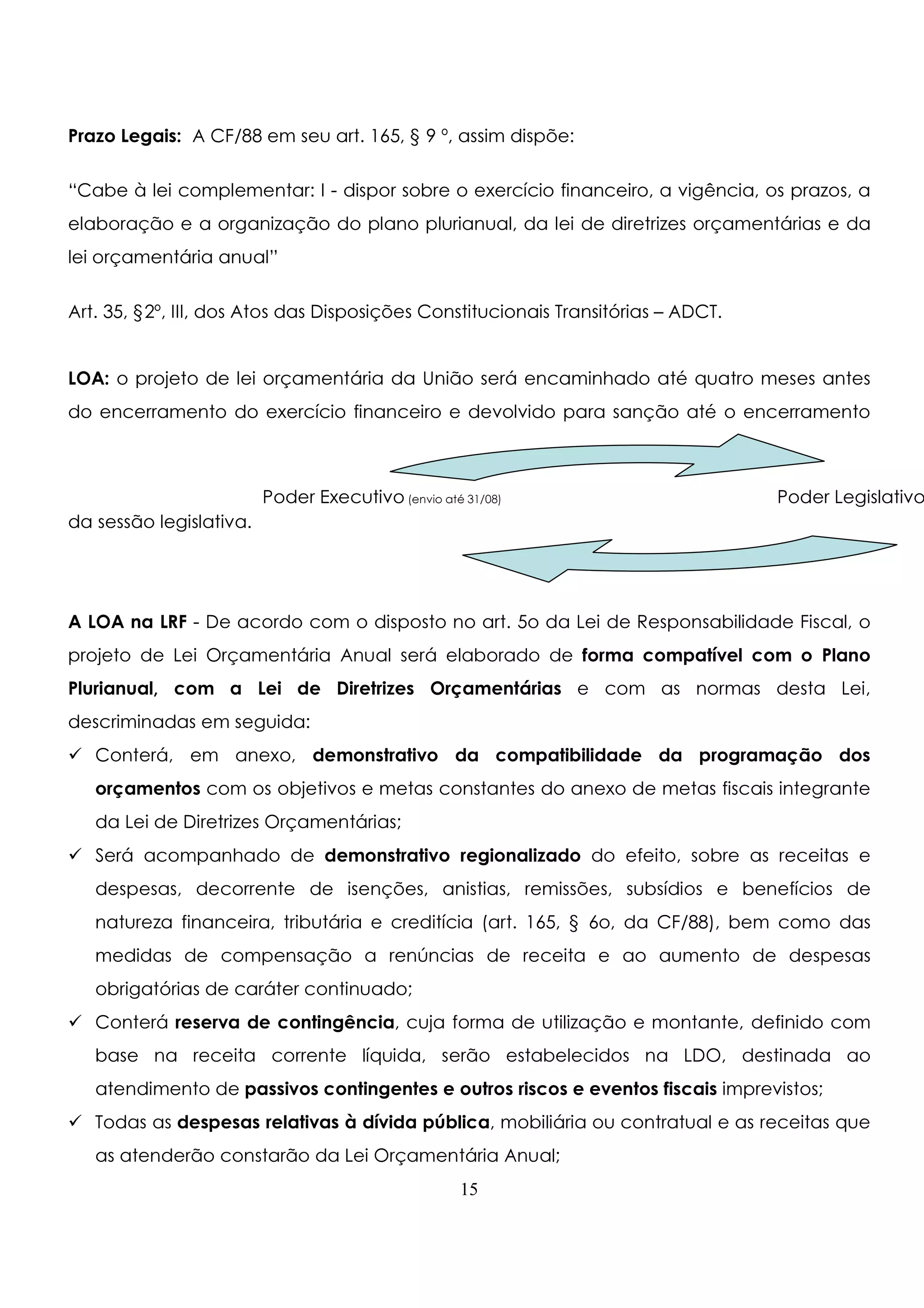

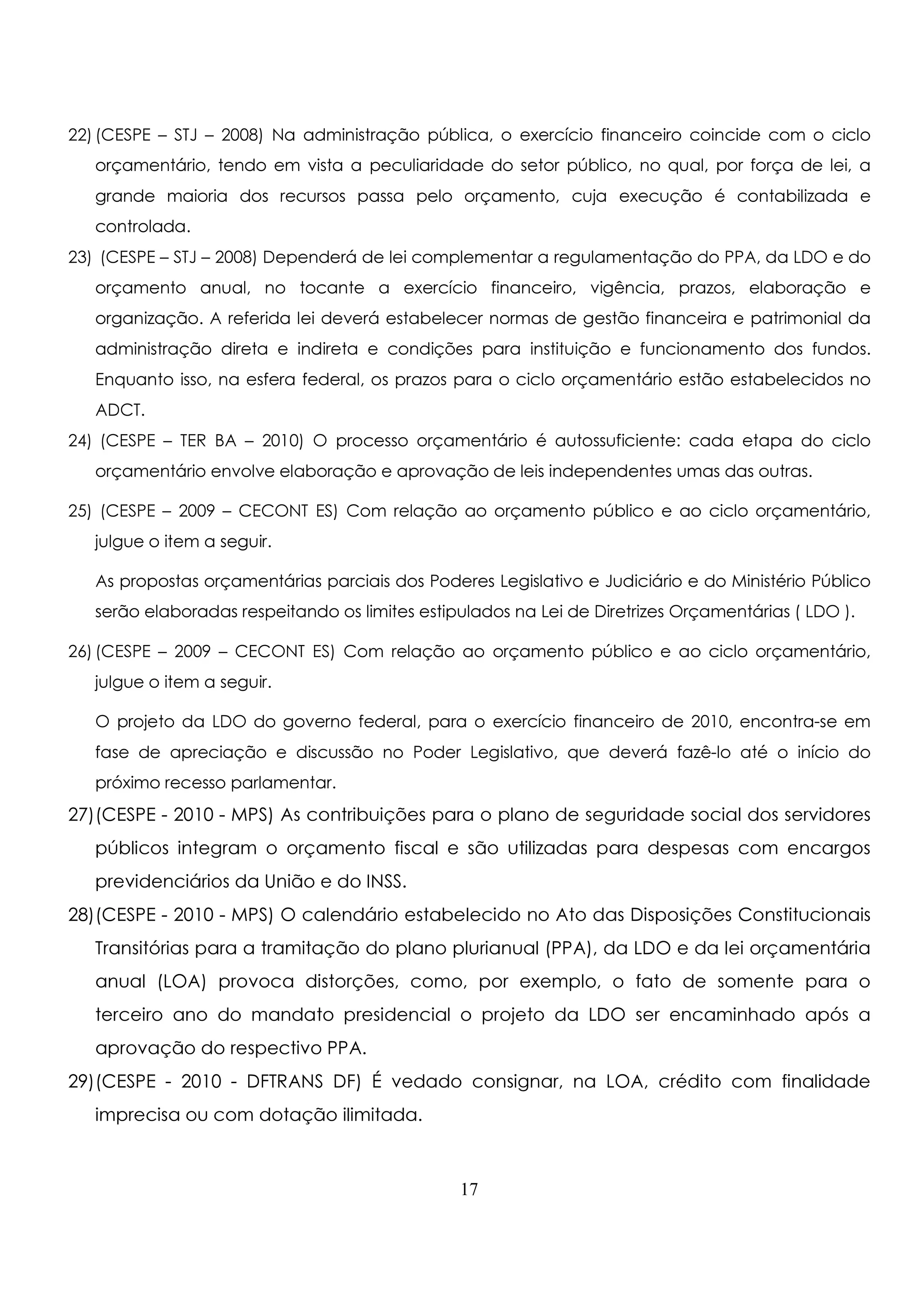

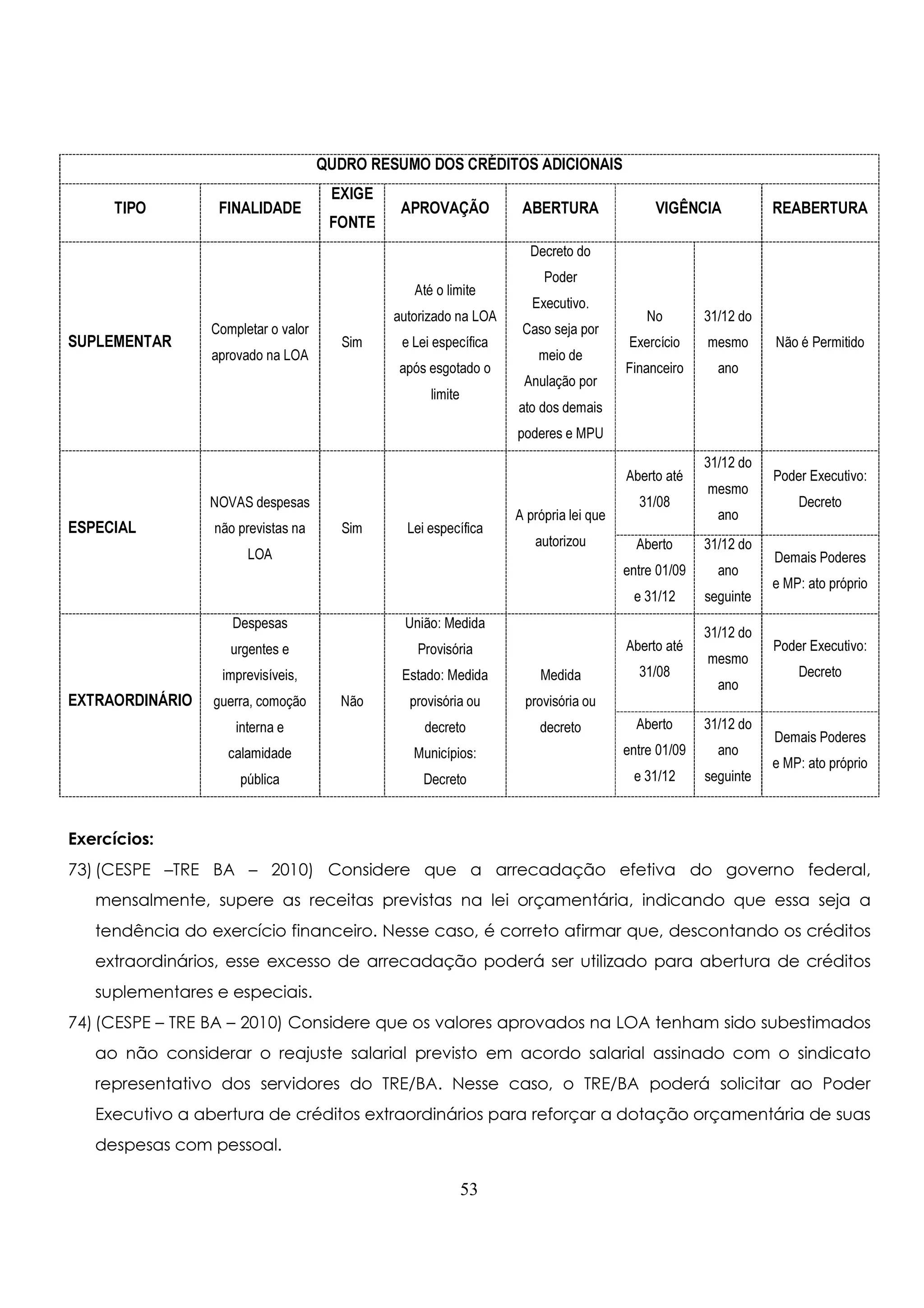

O documento detalha a execução orçamentária e contábil no Brasil, enfatizando a importância do Plano Plurianual (PPA), da Lei de Diretrizes Orçamentárias (LDO) e da Lei Orçamentária Anual (LOA) como elementos chave do sistema financeiro do país. O PPA é um planejamento de quatro anos que orienta as ações do governo, enquanto a LDO estabelece metas e prioridades para o exercício financeiro subsequente. Além disso, a Lei de Responsabilidade Fiscal (LRF) introduz diretrizes adicionais para controle de gastos e equilíbrio fiscal.