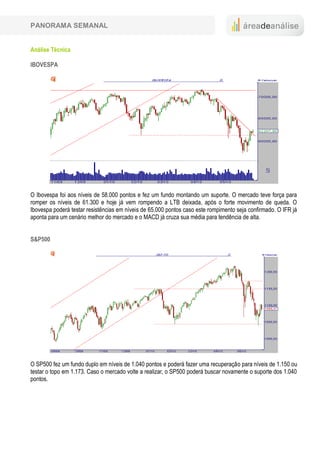

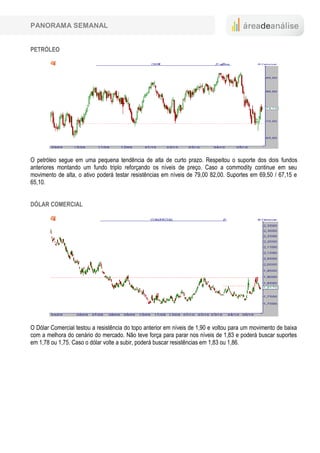

1) O documento resume as principais notícias econômicas e de mercado da semana, incluindo dados macroeconômicos dos EUA e da zona do euro, análises técnicas de índices e ativos e expectativas para os próximos indicadores.

2) Destaca-se a volatilidade nos mercados devido às incertezas na Europa e tensões geopolíticas, com oscilações nas bolsas ao longo da semana.

3) Para a semana seguinte, espera-se que os mercados continuem sensíveis a notícias