1) O documento apresenta um curso online sobre Finanças Públicas ministrado pelo professor Mozart Foschete, com 5 aulas de teoria e 3 aulas de exercícios.

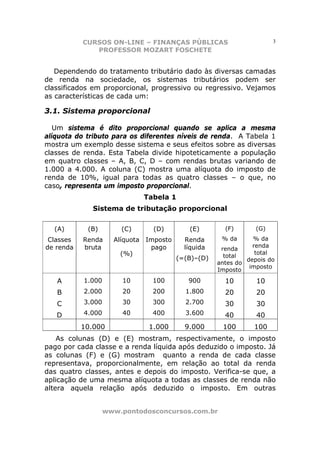

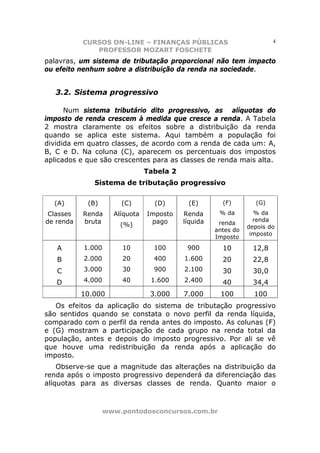

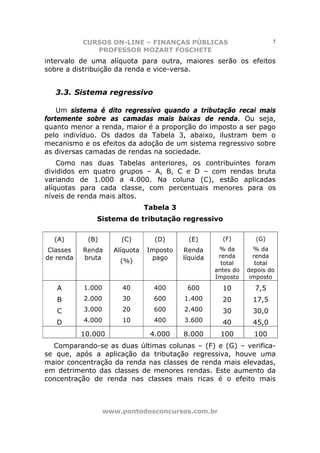

2) A primeira aula aborda os princípios teóricos da tributação, definindo o que são Finanças Públicas e discutindo os efeitos e características dos impostos.

3) Os princípios da tributação devem ser a neutralidade, para não interferir em decisões de mercado, e a eqüidade, cobrando de cada um de acordo