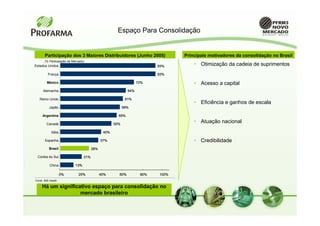

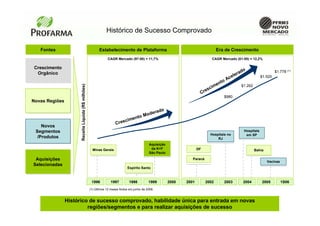

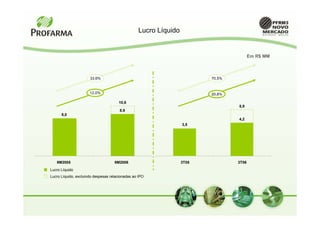

1) A apresentação discute a Profarma, uma distribuidora farmacêutica brasileira que está se preparando para uma oferta pública inicial de ações.

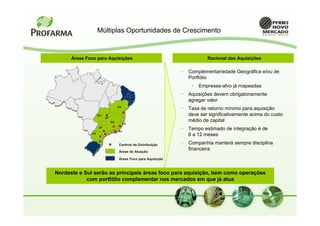

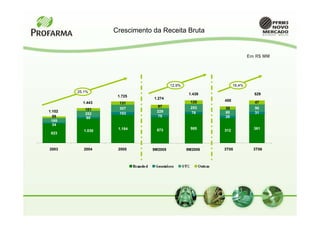

2) A Profarma opera 8 centros de distribuição e atende mais de 120 laboratórios e 23.800 pontos de venda.

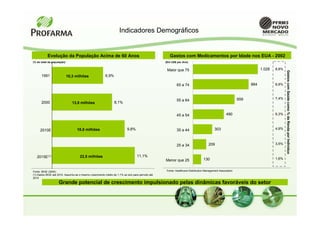

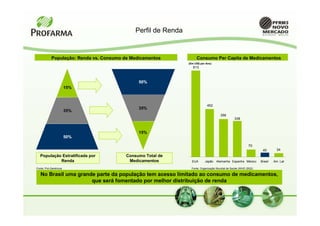

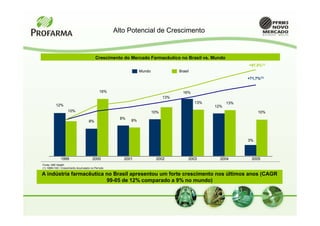

3) A apresentação destaca fundamentos favoráveis do setor farmacêutico brasileiro, como envelhecimento populacional e aumento nos gastos com saúde.