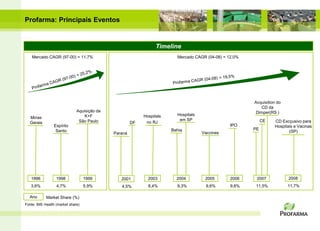

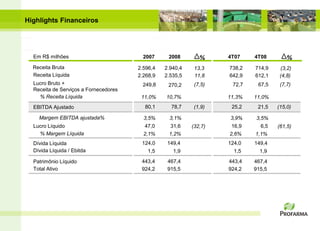

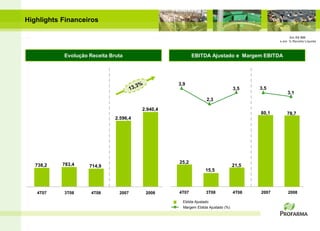

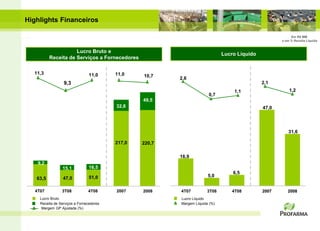

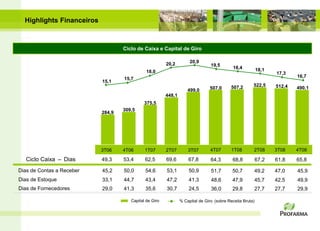

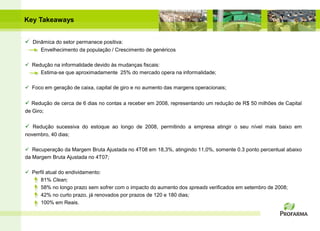

A Profarma é a maior distribuidora de produtos farmacêuticos no Brasil, com crescimento médio anual de 20% e market share de 12%. Apresenta fundamentos favoráveis no setor farmacêutico brasileiro e busca reduzir o capital de giro para aumentar a geração de caixa.