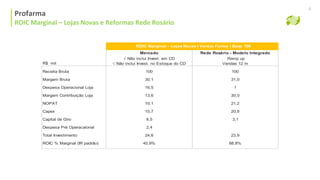

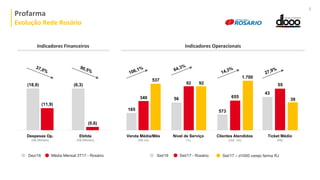

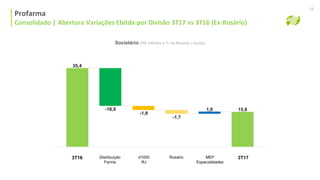

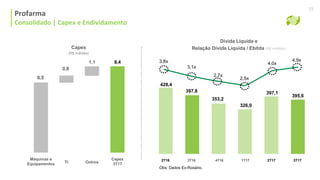

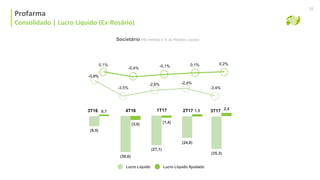

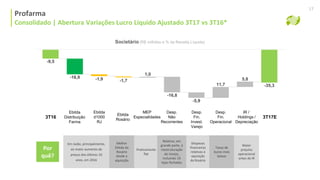

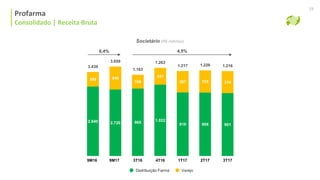

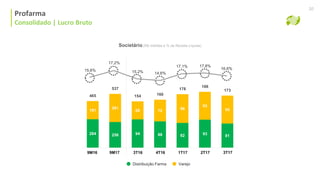

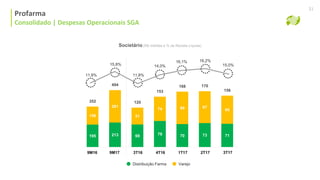

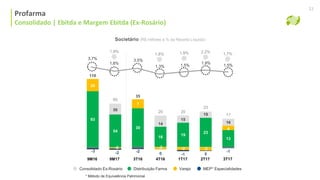

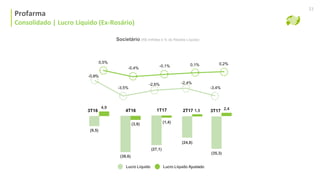

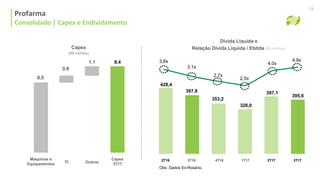

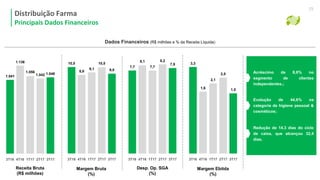

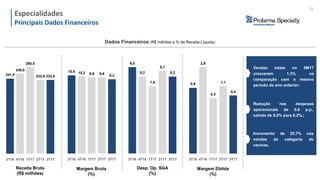

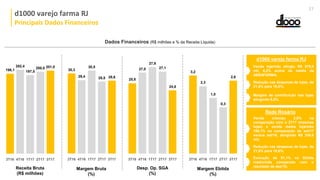

O documento resume os principais resultados financeiros do 3T17 do Grupo Profarma. Destaca o crescimento de 4,5% na receita bruta consolidada, a redução de 16 dias no ciclo de caixa para 35 dias e o aumento da participação do varejo no lucro bruto consolidado para 55%. Também ressalta iniciativas de realocação de capital e redução de custos nas diversas divisões visando aumentar a rentabilidade.