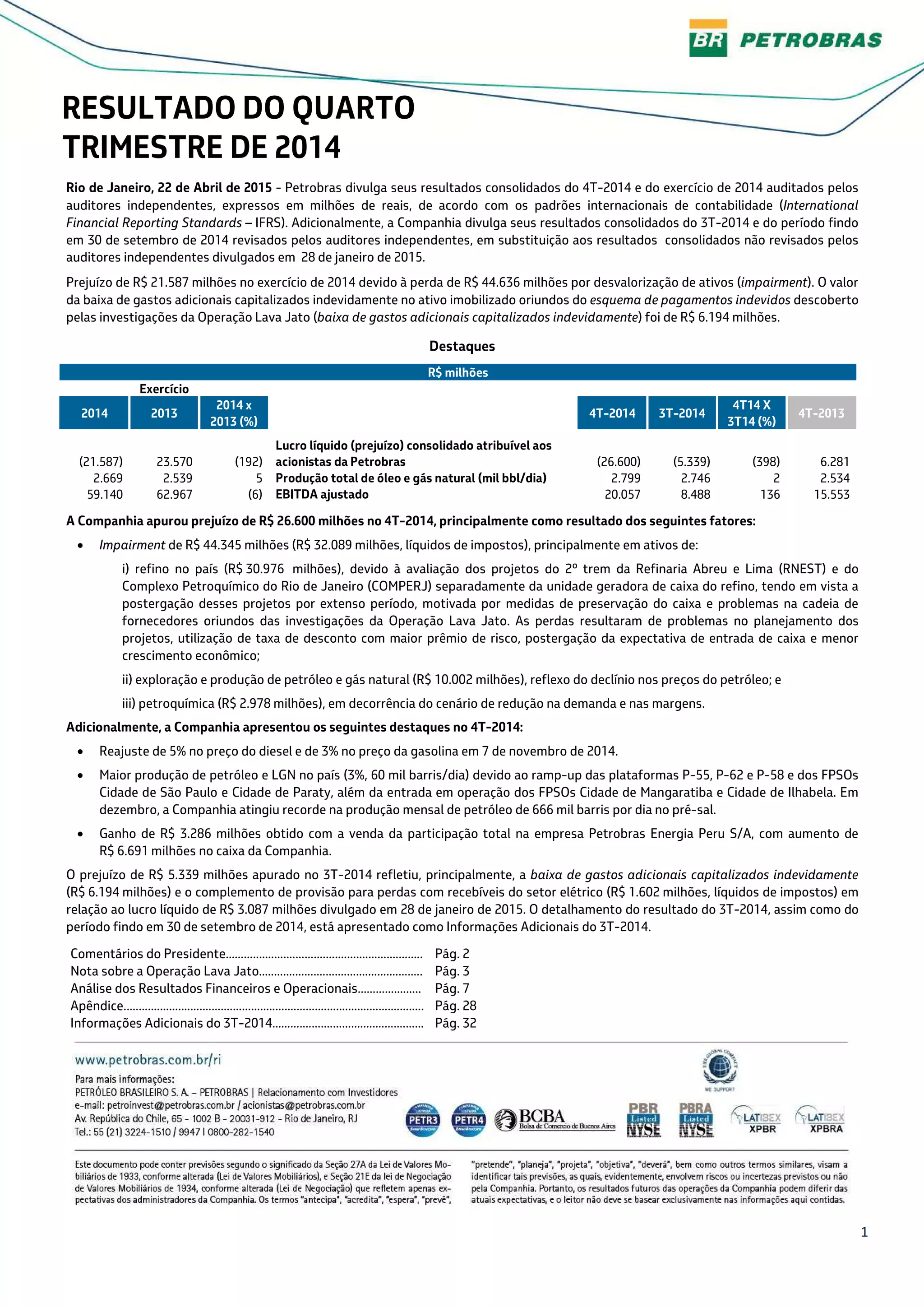

1) A Petrobras divulgou prejuízo de R$21,6 bilhões em 2014 devido a perdas de R$44,6 bilhões por desvalorização de ativos e baixa de R$6,2 bilhões em gastos capitalizados indevidamente.

2) No 4T-2014, a Petrobras teve prejuízo de R$26,6 bilhões, principalmente devido a impairment de R$44,3 bilhões em refino, exploração e produção e petroquímica.

3) A Companhia reconhece