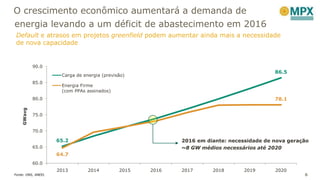

Este documento fornece uma visão geral da Companhia MPX Energia e seus ativos de geração de energia no Brasil. O documento destaca que a MPX possui uma carteira diversificada de projetos térmicos, eólicos e de gás natural que irão atender a crescente demanda por energia no Brasil. Além disso, a MPX tem usinas em operação que geram receita fixa anual superior a R$878 milhões.