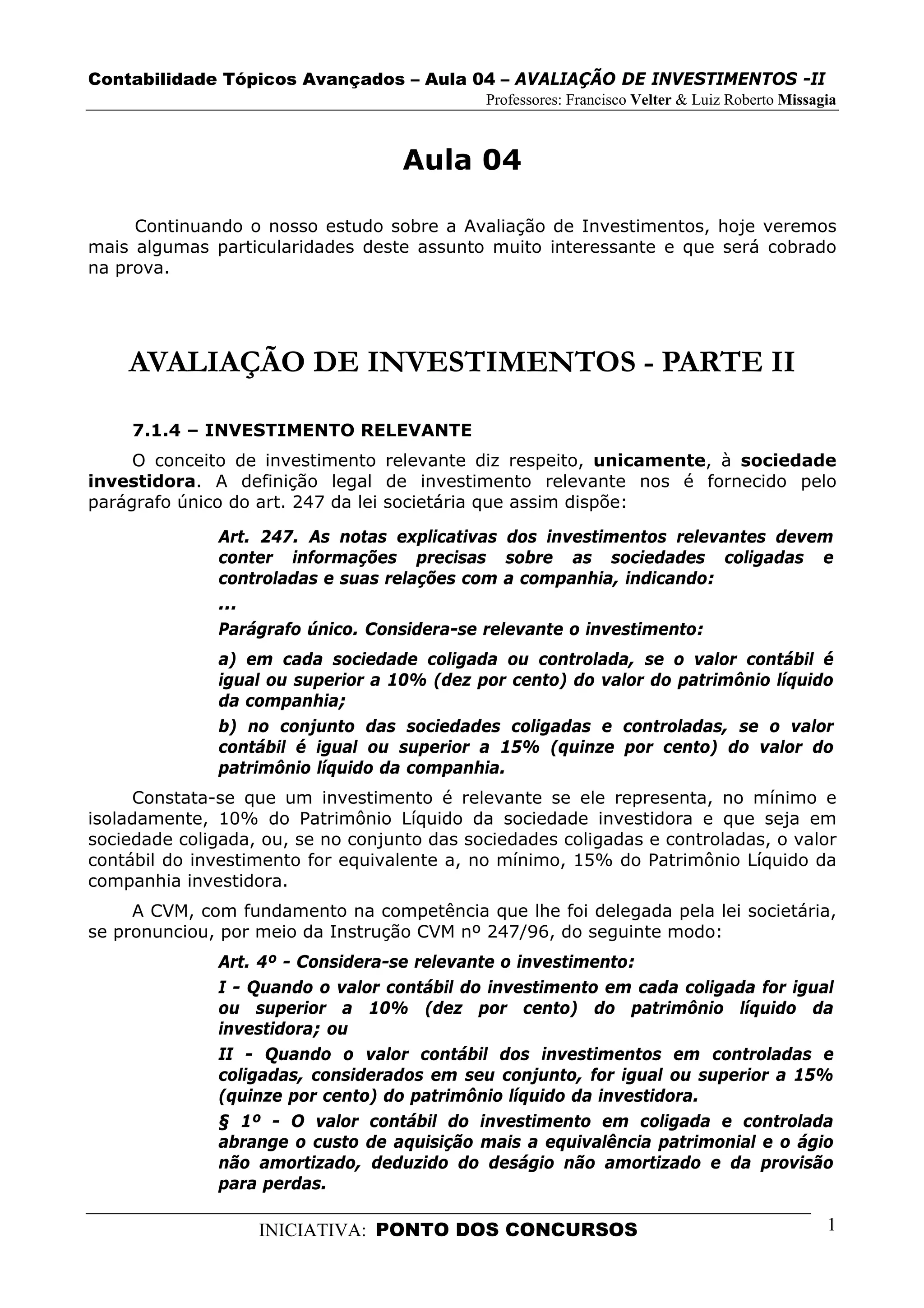

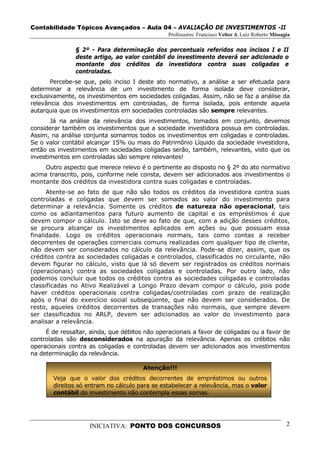

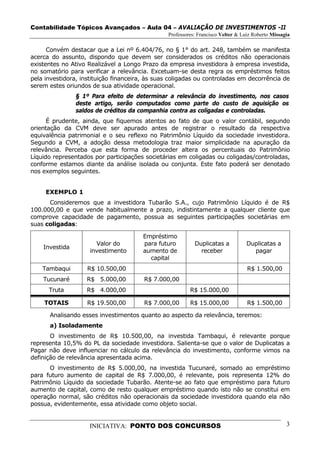

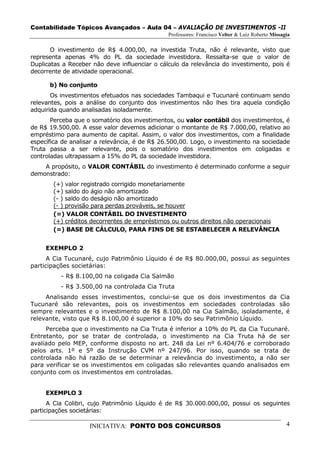

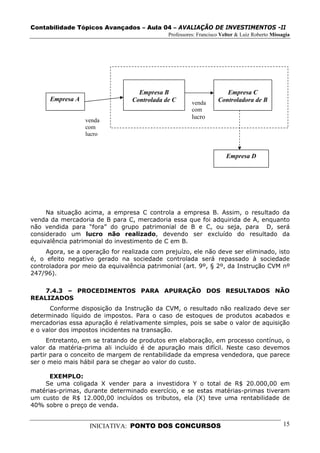

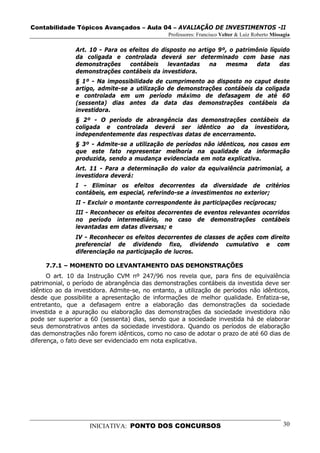

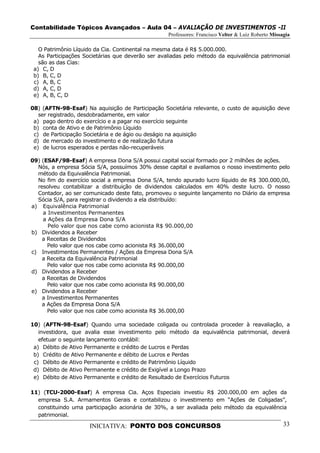

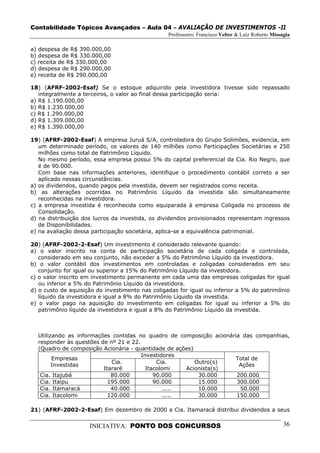

O documento discute os conceitos e critérios para determinar se um investimento em outra empresa é considerado "relevante" para a empresa investidora. Um investimento é relevante se seu valor contábil for igual ou superior a 10% do patrimônio líquido da empresa investidora individualmente, ou se o valor total dos investimentos em empresas controladas e coligadas for igual ou superior a 15% do patrimônio líquido de forma agregada. Além do valor contábil, também devem ser considerados créditos não operacionais na avaliação da relevância. Exemp