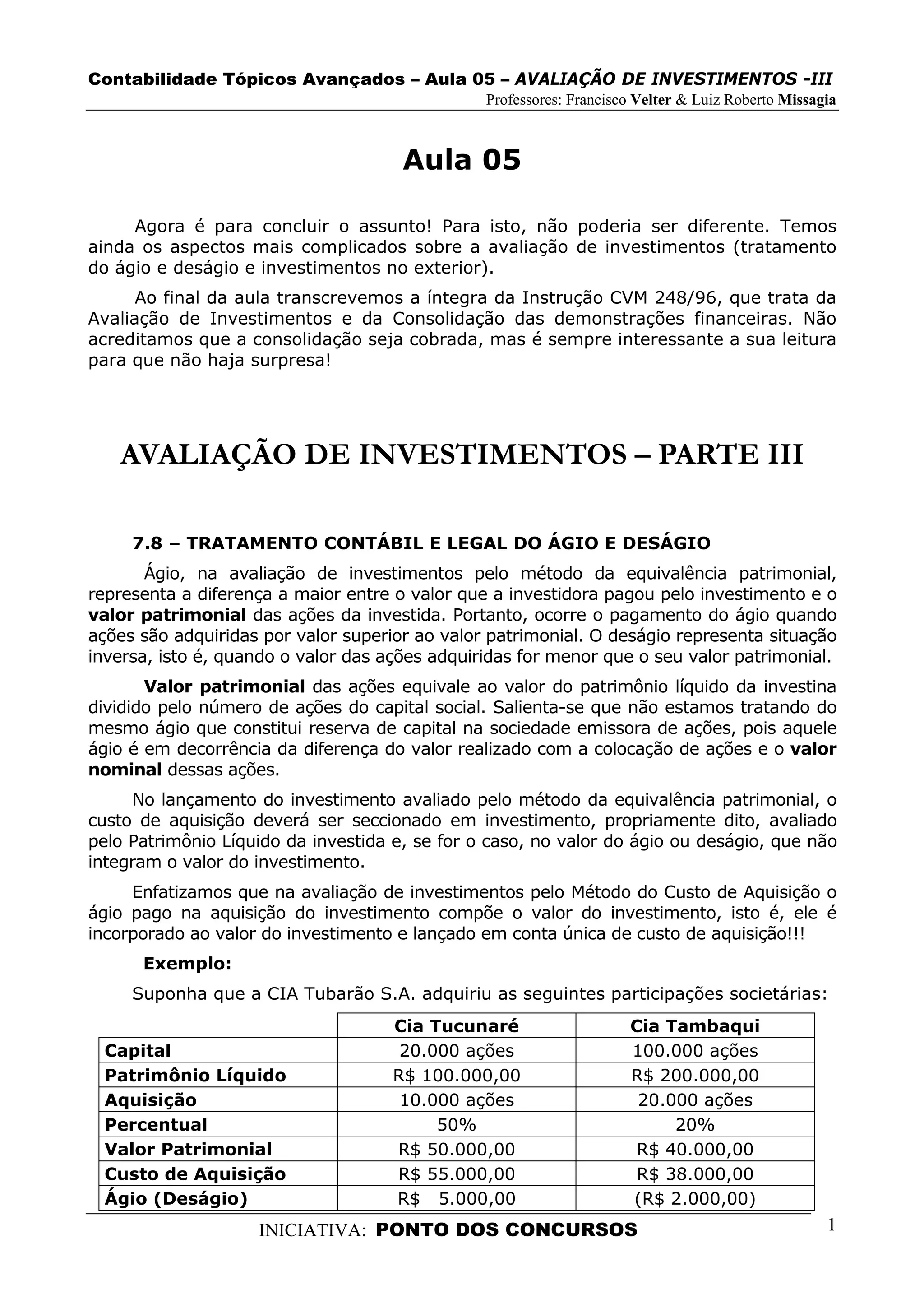

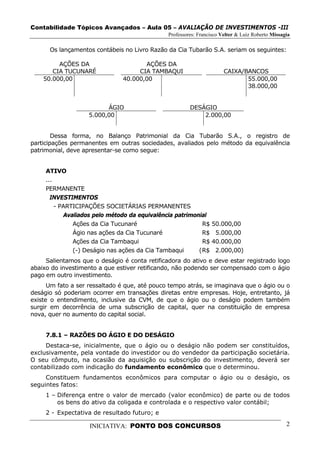

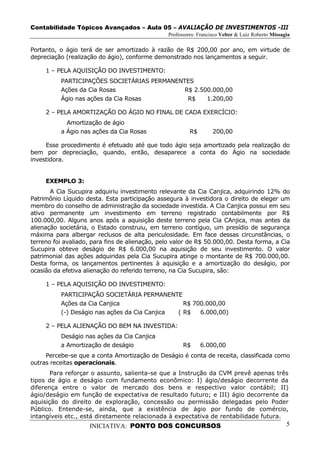

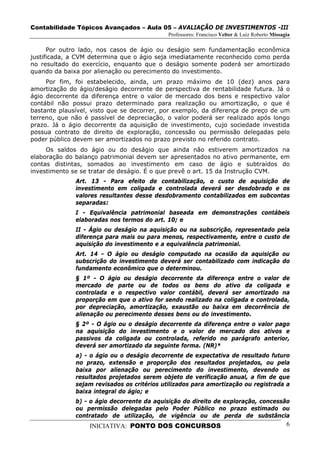

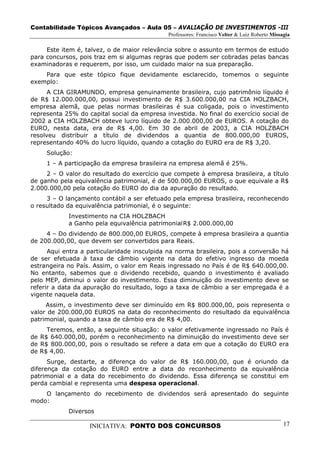

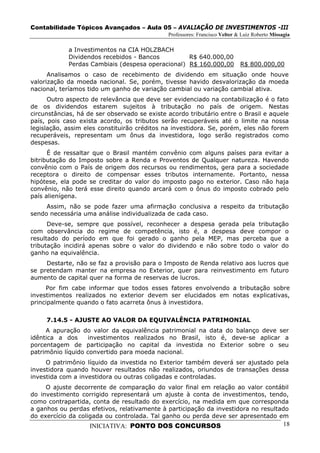

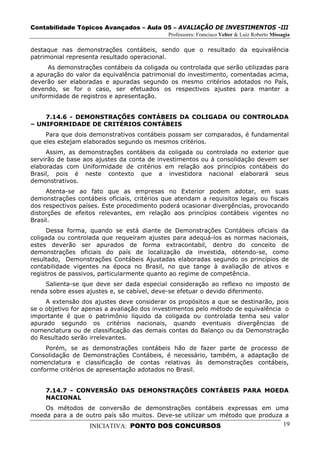

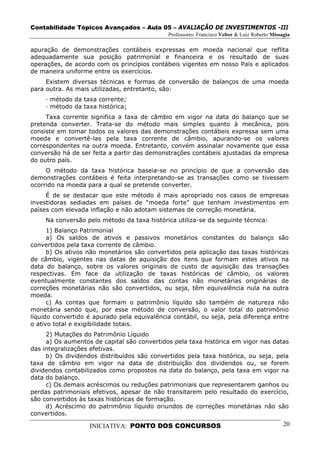

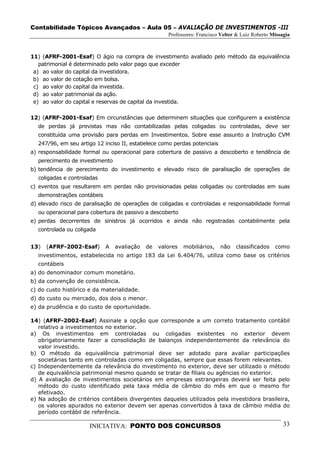

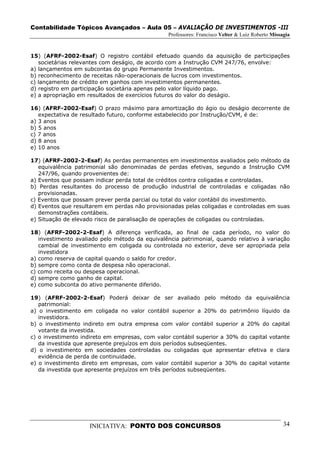

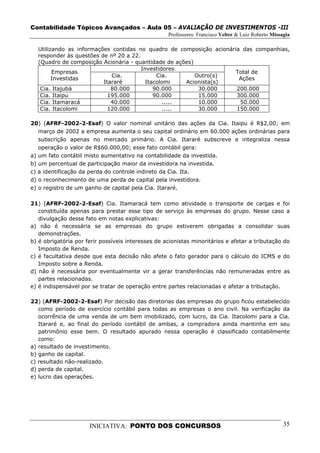

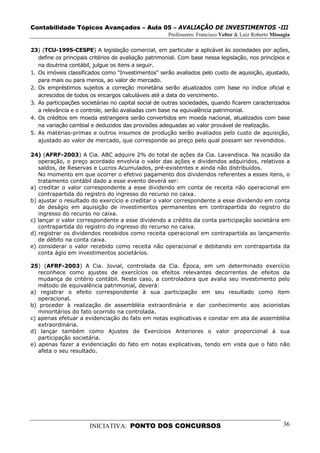

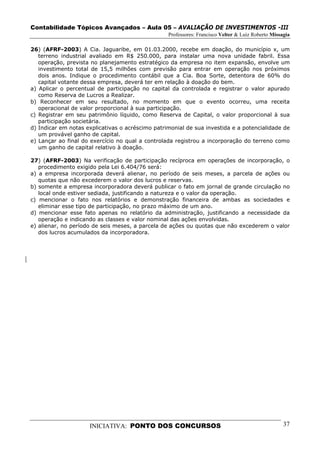

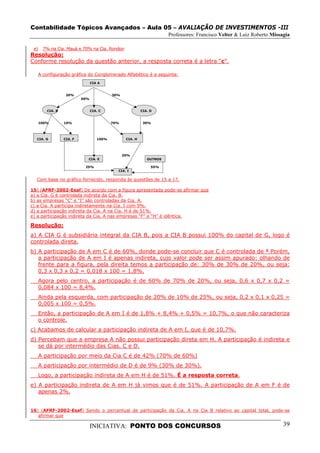

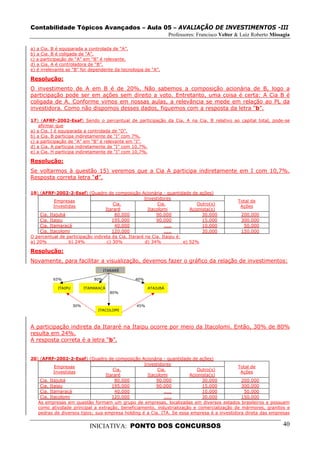

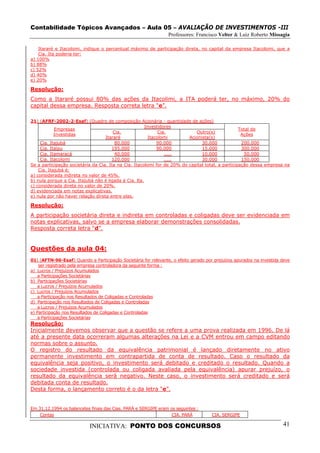

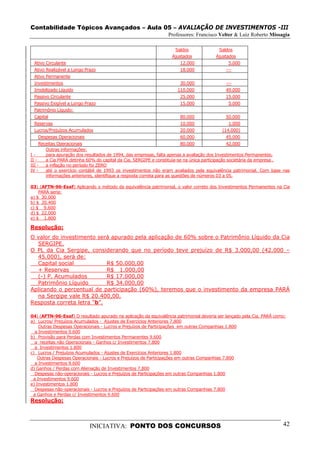

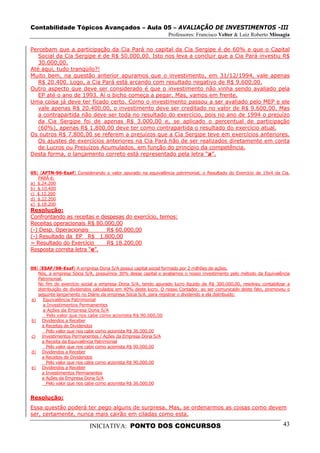

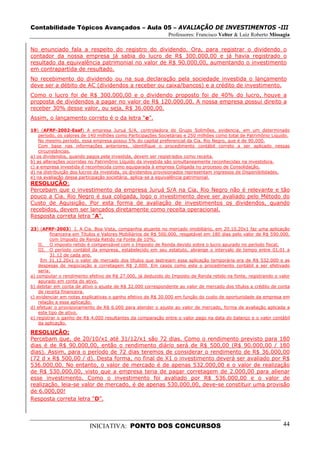

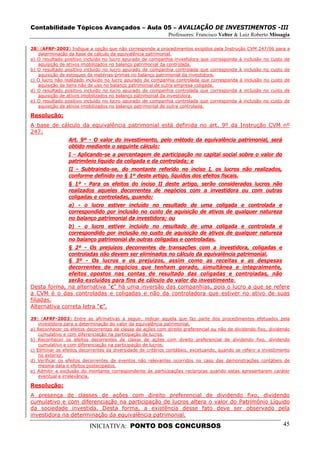

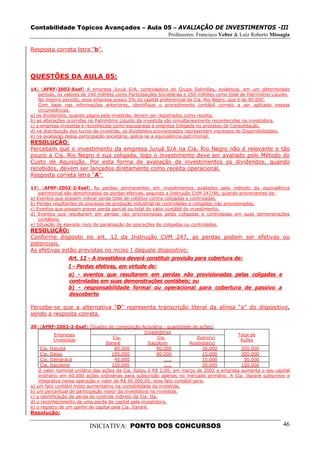

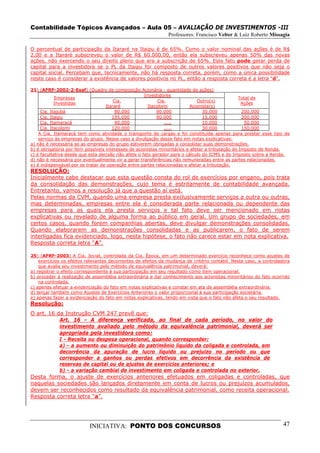

[1] O documento discute a avaliação de investimentos, especificamente o tratamento contábil do ágio e deságio em investimentos, assim como a amortização desses itens. [2] Explica que o ágio representa o valor pago acima do valor patrimonial da participação societária e o deságio o contrário, com exemplos de registros contábeis. [3] Também aborda as razões que podem gerar ágio ou deságio e a amortização vinculada a esses fundamentos.