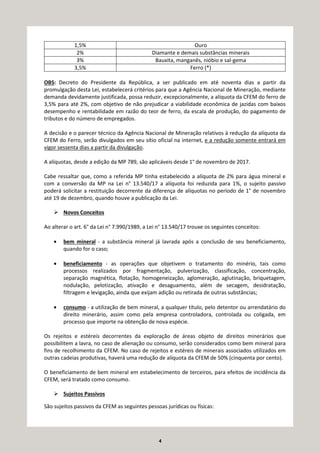

O documento trata da Lei n° 13.540/2017 sobre a compensação financeira pela exploração de recursos minerais (CFEM) no Brasil, abordando suas implicações e mudanças em relação à legislação anterior. A lei redefine as bases de cálculo da CFEM e estabelece novos conceitos, implicando um aumento na carga tributária do setor mineral e novas alíquotas conforme o tipo de substância mineral. O texto também destaca a importância das deduções de custos associados à atividade mineral e os desafios na fiscalização e arrecadação da CFEM.