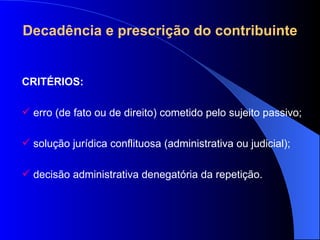

1) O documento discute os conceitos de decadência e prescrição tributária no direito brasileiro.

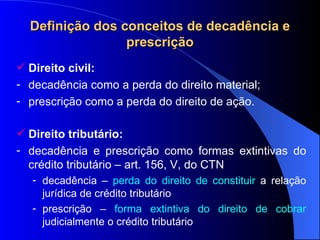

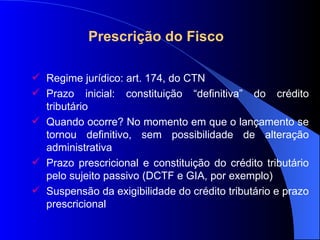

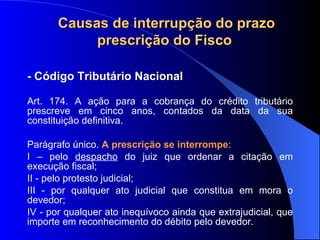

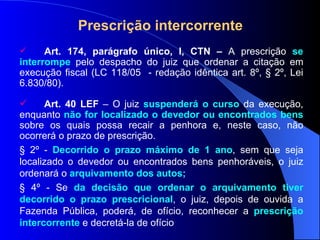

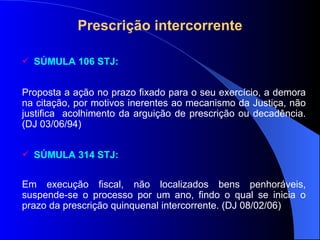

2) A decadência resulta na perda do direito de constituir o crédito tributário, enquanto a prescrição resulta na perda do direito de cobrar o crédito tributário judicialmente.

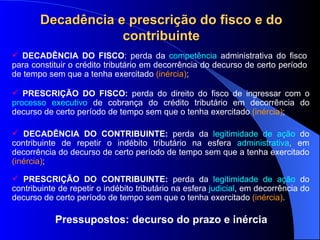

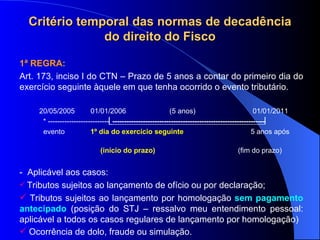

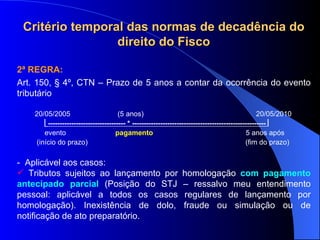

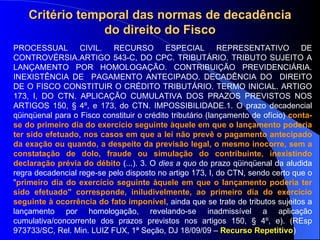

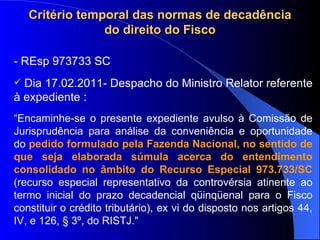

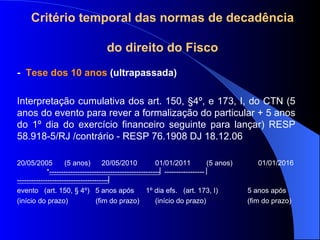

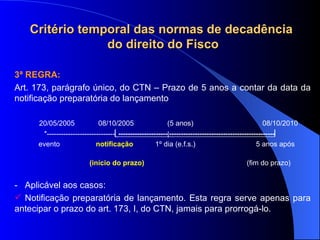

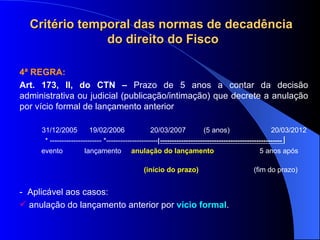

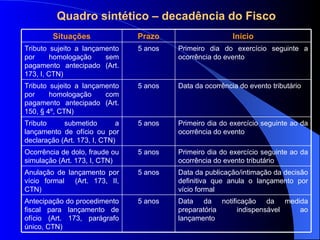

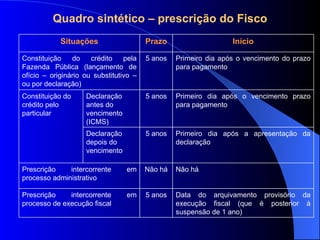

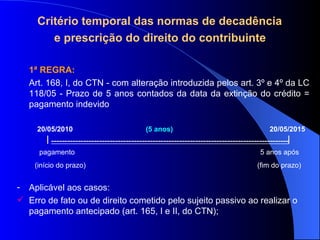

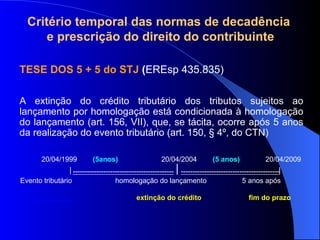

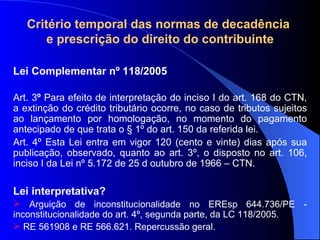

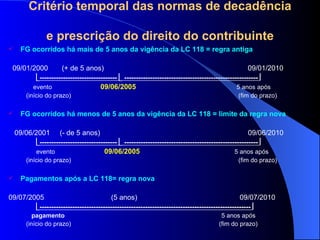

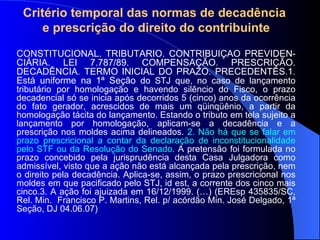

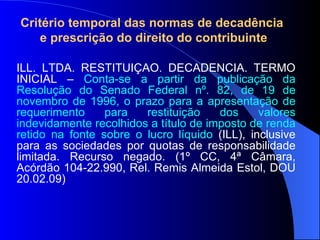

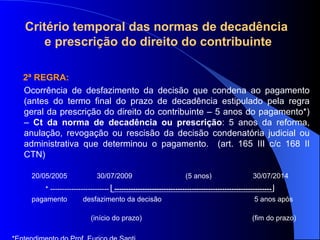

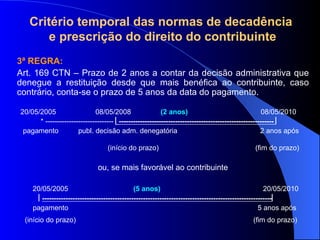

3) Os prazos decadenciais para o fisco constituir créditos tributários variam de acordo com o tipo de lançamento, podendo ser de 5 anos a partir do evento tributário ou do primeiro dia do exercício seguinte.

![Prescrição do Fisco nas hipóteses de lançamento por homologação [...] 2. É entendimento assente neste Tribunal que, com a entrega da Declaração , seja DCTF, GIA, ou outra declaração dessa natureza, tem-se constituído e reconhecido o crédito tributário , dispensada qualquer outra providência por parte da Fazenda. A partir desse momento, inicia-se o cômputo da prescrição quinquenal em conformidade com o artigo 174 do Código Tributário Nacional . Aplicação da Súmula nº 83/STJ. 3. In casu, ainda que se saiba que o vencimento mais antigo é de 29.1.1999 e que a ação executiva somente foi ajuizada em 2004, impossível a manifestação acerca da ocorrência ou não da prescrição dos créditos ante a ausência de informação acerca da data da entrega da declaração. Ademais, o reexame do contexto fático-probatório dos autos é defeso a esta Corte em vista do óbice da Súmula 7/STJ. (EDcl no AgRg no REsp 1017106/SC, Rel. Ministro HUMBERTO MARTINS, SEGUNDA TURMA, DJe 01/07/09)](https://image.slidesharecdn.com/andreadarz-ect-aula3-110523094419-phpapp02/85/Andrea-darze-ect-aula-3-26-320.jpg)

![Prescrição do Fisco nas hipóteses de lançamento por homologação Subsiste, contudo, a divergência entre as duas Turmas que compõem a Primeira Seção quanto ao início do cômputo da prescrição qüinqüenal. O critério que informa as decisões da Segunda Turma é, sem dúvida, o postulado da actio nata, pelo qual não se poderia cogitar do direito de ação antes do vencimento da obrigação. [...] Desse modo, entendo que há duas regras para a contagem do prazo prescricional: a) nas hipóteses em que a declaração é entregue antes do vencimento do prazo para pagamento, o lapso prescricional começa a fluir do dia seguinte ao vencimento da obrigação (postulado da actio nata); b) nos casos em que a entrega da declaração se dá após o vencimento da obrigação, a prescrição começa a correr do dia seguinte à entrega. Vale ressaltar, desde logo, que a Declaração de Débitos e Créditos Tributários Federais – DCTF refere-se sempre a débitos já vencidos , cabendo ao declarante informar não só os débitos, como também os pagamentos (que já deveriam ter sido efetuados quando da entrega da declaração). (REsp 707.356-PR, Rel. Ministro Herman Bejamin, DJe 11/02/08)](https://image.slidesharecdn.com/andreadarz-ect-aula3-110523094419-phpapp02/85/Andrea-darze-ect-aula-3-27-320.jpg)

![Posição do STJ - Critério temporal para aplicação das alterações introduzidas pela LC 118/05 no art. 174, parágrafo único, I, CTN [...] 4. A Lei Complementar 118, de 9 de fevereiro de 2005 (vigência a partir de 09.06.2005), alterou o art. 174 do CTN para atribuir ao despacho do juiz que ordenar a citação o efeito interruptivo da prescrição. (Precedentes: REsp 860128/RS, DJ de 782.867/SP, DJ 20.10.2006; REsp 708.186/SP, DJ 03.04.2006). 5. Destarte, consubstanciando norma processual, a referida Lei Complementar é aplicada imediatamente aos processos em curso, o que tem como consectário lógico que a data da propositura da ação pode ser anterior à sua vigência. Todavia, a data do despacho que ordenar a citação deve ser posterior à sua entrada em vigor, sob pena de retroação da novel legislação ”. (REsp 1015061/RS, Rel. Min. Luiz Fux, 1ª Tuma, DJ 16.06.08) Aplica-se aos processos em curso, desde que não ordenada a citação antes da entrada em vigor da Lei Complementar 118/05](https://image.slidesharecdn.com/andreadarz-ect-aula3-110523094419-phpapp02/85/Andrea-darze-ect-aula-3-29-320.jpg)

![Posição do STJ - Critério temporal para aplicação das alterações introduzidas pela LC 118/05 no art. 174, parágrafo único, I, CTN [...] 1. A alteração do disposto no artigo 174, parágrafo único, I, do CTN, o qual passou a considerar o despacho do juiz que ordena a citação como marco interruptivo da prescrição é inaplicável na espécie, pois a lei tributária retroage apenas nas hipóteses previstas no art. 106 do CTN. 2. À época da propositura da ação, era pacífico o entendimento segundo o qual interrompia a prescrição a citação pessoal, e não o despacho que a ordenava. Prevalência do disposto no artigo 174 do CTN (com a redação antiga) sobre o artigo 8º, § 2º, da LEF - Lei nº 6.830/80. (REsp 754.020/RS, DJU de 1º.06.07). 3. Recurso especial não provido. (REsp 966.989/RS, Rel. Min. Castro Meira, 2ª Turma, DJ 20.09.07) Não se aplica aos processos em curso](https://image.slidesharecdn.com/andreadarz-ect-aula3-110523094419-phpapp02/85/Andrea-darze-ect-aula-3-30-320.jpg)

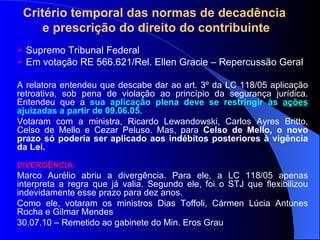

![Critério temporal das normas de decadência e prescrição do direito do contribuinte Superior Tribunal de Justiça CONTAGEM DO PRAZO : AI nos EREsp 644.736 [...] Assim, na hipótese em exame, com o advento da LC 118/05, a prescrição, do ponto de vista prático, deve ser contada da seguinte forma : relativamente aos pagamentos efetuados a partir da sua vigência (que ocorreu em 09.06.05) , o prazo para a ação de repetição do indébito é de cinco a contar da data do pagamento; e relativamente aos pagamentos anteriores , a prescrição obedece ao regime previsto no sistema anterior, limitada, porém, ao prazo máximo de cinco anos a contar da vigência da lei nova. Síntese: Pagamentos efetuados a partir de 09.06.05 – Regra nova (5 anos) Pagamentos efetuados antes de 09.06.05 - Regra antiga (10 anos), desde que respeitado o prazo estabelecido pela LC 118/05. Por isso que ações tiveram que ser propostas até 09.06.10](https://image.slidesharecdn.com/andreadarz-ect-aula3-110523094419-phpapp02/85/Andrea-darze-ect-aula-3-41-320.jpg)

![FIM [email_address]](https://image.slidesharecdn.com/andreadarz-ect-aula3-110523094419-phpapp02/85/Andrea-darze-ect-aula-3-50-320.jpg)