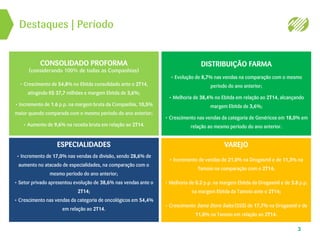

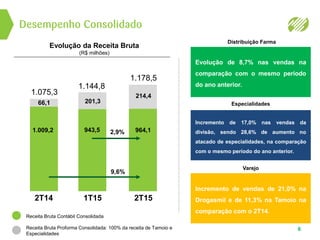

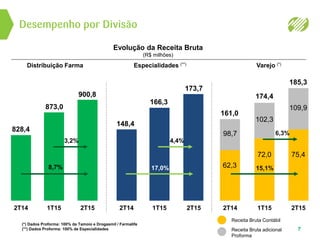

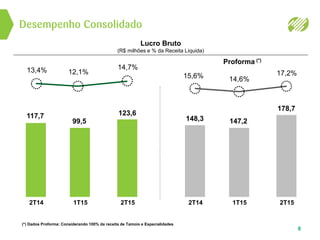

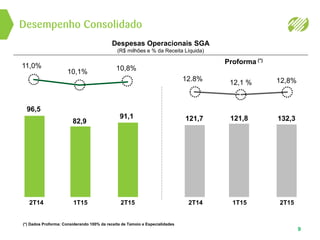

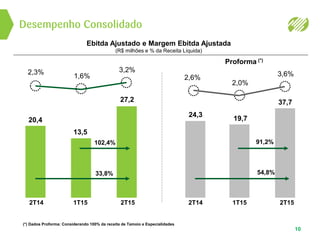

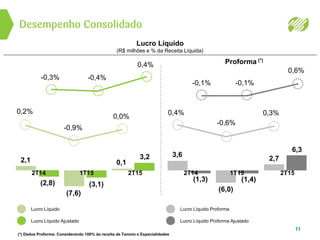

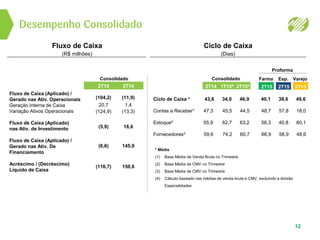

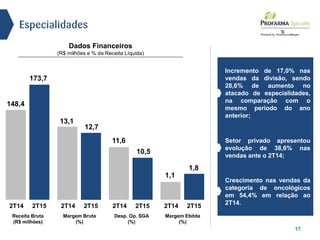

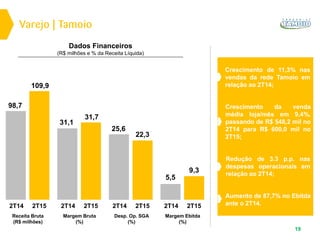

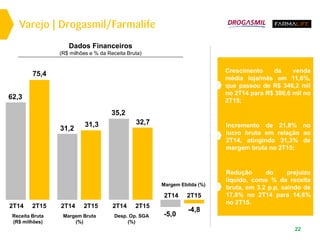

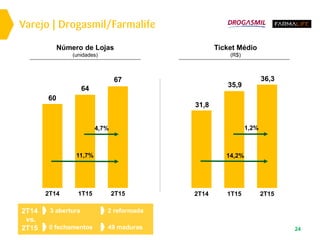

O documento apresenta os resultados financeiros do 2T15 de forma consolidada e por divisão. Destaca-se: 1) Crescimento de 54,8% no Ebitda consolidado em relação ao 2T14; 2) Incremento de vendas de 17% na divisão de Especialidades e de 21% na rede Drogasmil; 3) Melhoria de 38,4% no Ebitda da Distribuição Farma.