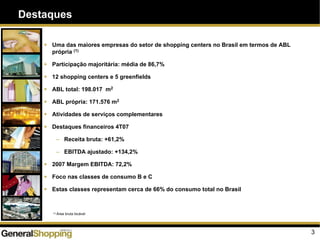

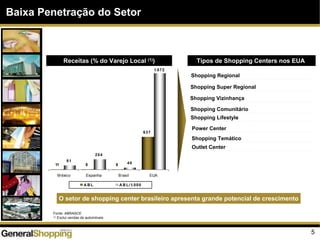

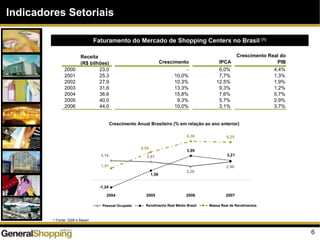

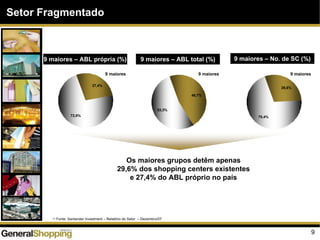

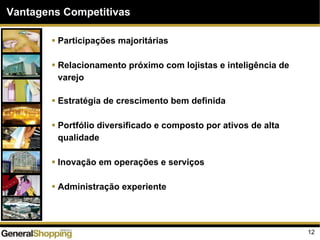

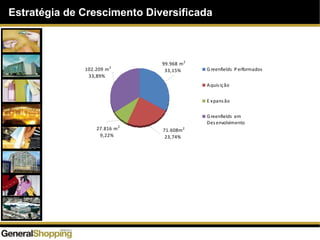

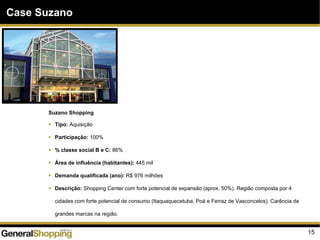

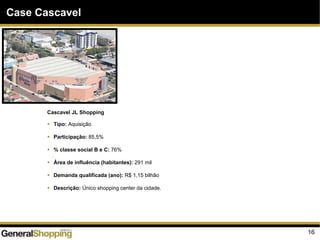

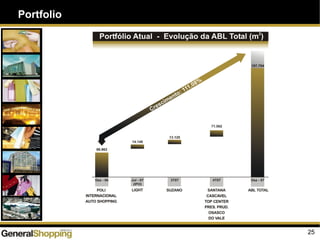

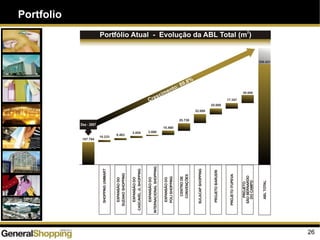

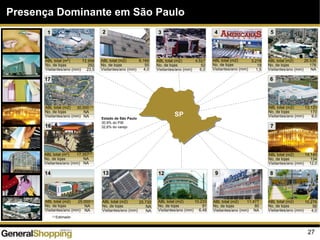

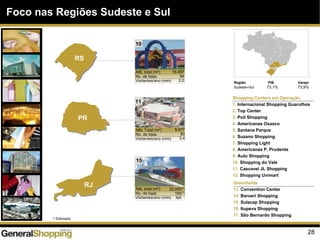

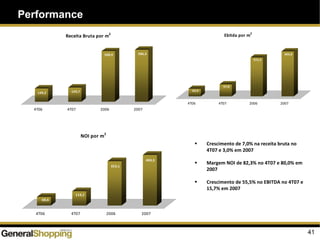

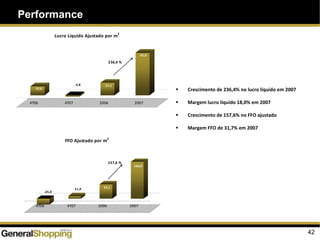

O documento apresenta informações sobre a General Shopping Brasil, incluindo: 1) declarações de isenção de responsabilidade sobre declarações prospectivas; 2) agenda da apresentação, abordando destaque, panorama do setor, visão geral da empresa e desempenho financeiro; 3) visão geral da estratégia de crescimento da empresa por meio de aquisições, greenfields e expansões.