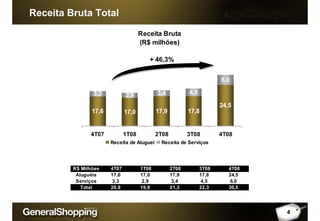

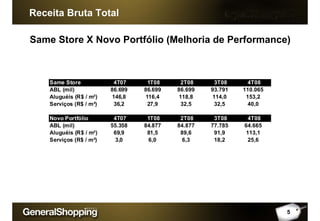

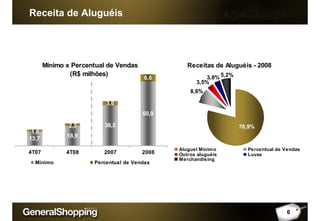

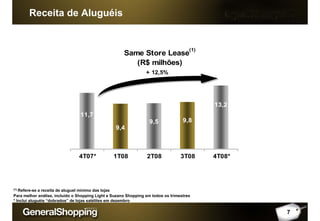

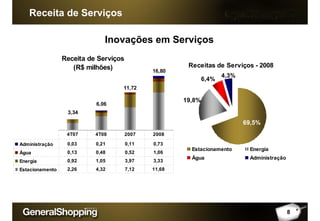

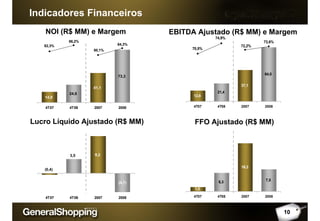

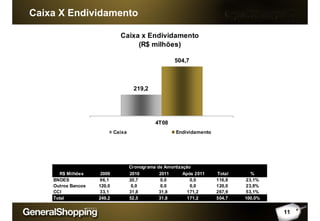

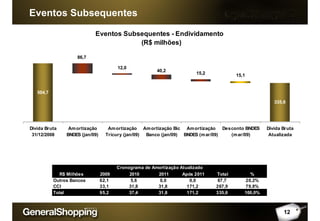

1) O documento apresenta os resultados financeiros da General Shopping Brasil no 4T08, com destaque para o crescimento da receita bruta total e do NOI.

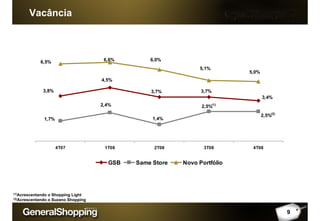

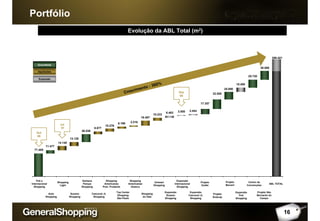

2) É fornecida uma visão geral do portfólio e das expansões da companhia, com detalhes sobre os shoppings centers e projetos.

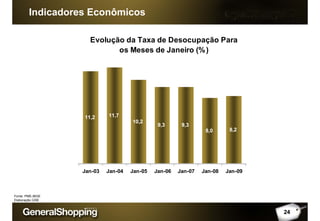

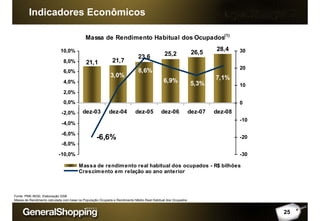

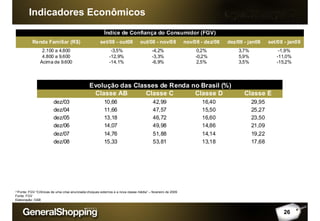

3) São apresentados indicadores econômicos que mostram a evolução da taxa de desemprego e da massa de rendimento no Brasil, com impacto positivo para o setor varejista.