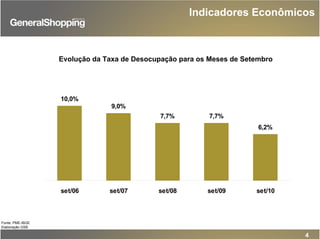

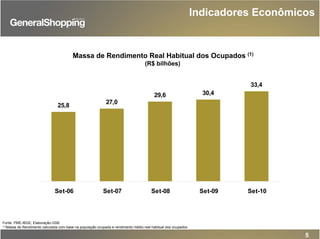

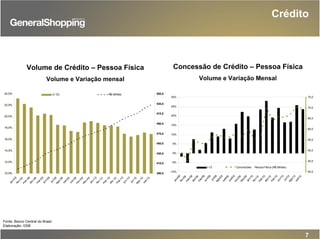

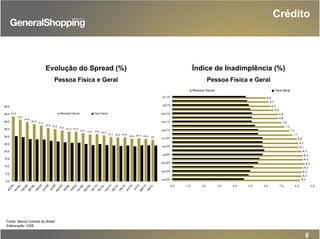

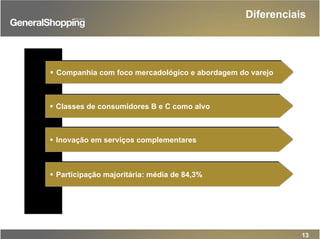

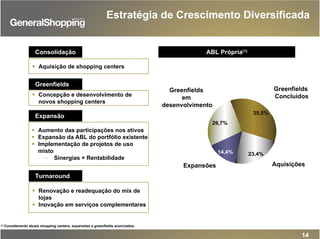

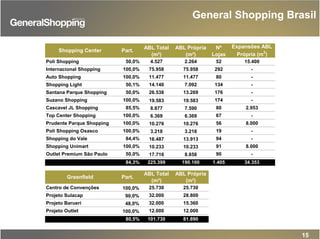

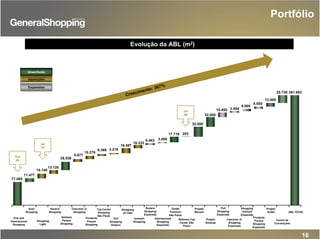

O documento apresenta informações sobre o desempenho do setor varejista brasileiro nos últimos anos, incluindo dados sobre a taxa de desocupação, massa salarial, índices de confiança do consumidor, crédito e crescimento do volume de vendas por setor. Além disso, fornece detalhes sobre a estratégia de crescimento da General Shopping Brasil por meio de aquisições, expansões, greenfields e projetos de uso misto.