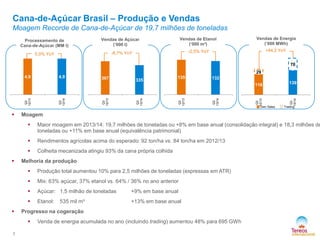

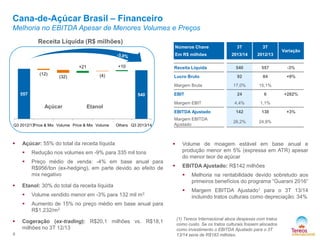

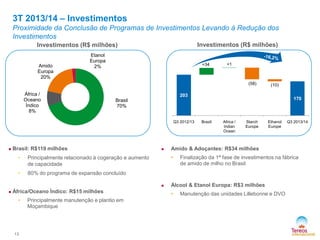

(1) Tereos Internacional divulgou seus resultados do terceiro trimestre de 2013/14.

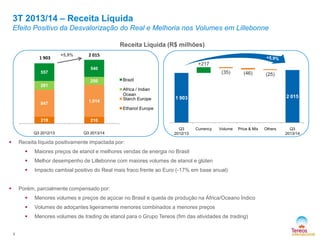

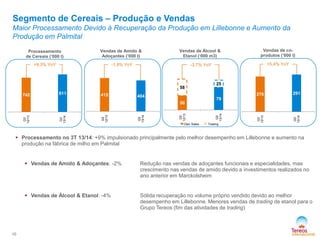

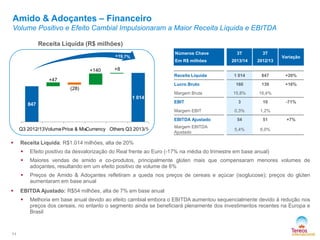

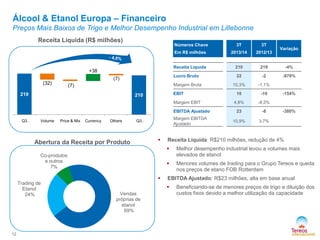

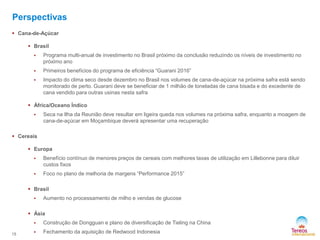

(2) A receita líquida aumentou 5,9% impulsionada pelo melhor desempenho operacional da unidade Lillebonne na Europa e melhores preços de etanol e energia no Brasil.

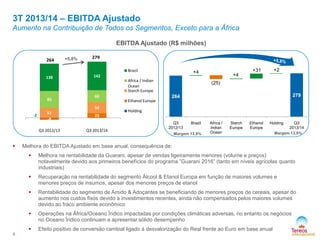

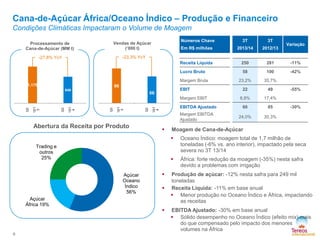

(3) O EBITDA ajustado cresceu 5,8% com melhora na rentabilidade de todos os segmentos, exceto na África/Oceano Índico devido a condições climáticas adversas.