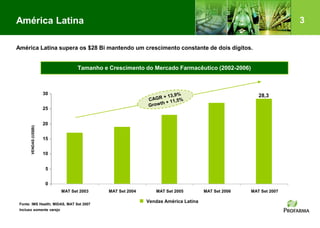

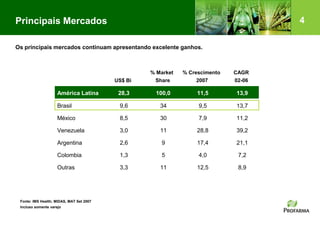

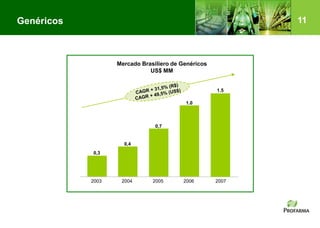

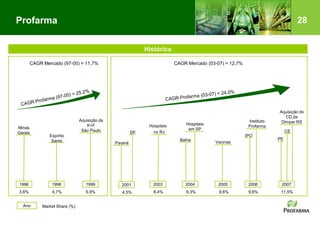

O mercado farmacêutico da América Latina cresceu 11,5% em 2007, atingindo US$28,3 bilhões. O Brasil representa 34% desse mercado, com vendas de US$9,6 bilhões e crescimento de 9,5% em 2007. O mercado farmacêutico brasileiro também cresceu fortemente, atingindo R$23,2 bilhões em 2007, com crescimento de 10,9% e CAGR de 12,7% entre 2002-2006. As principais oportunidades de crescimento no Bras