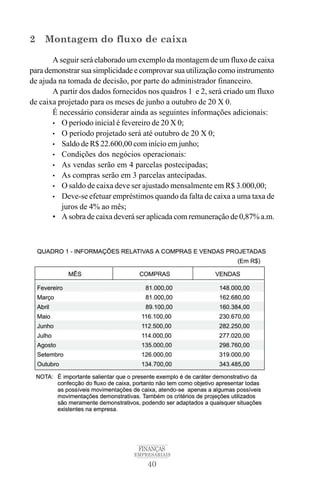

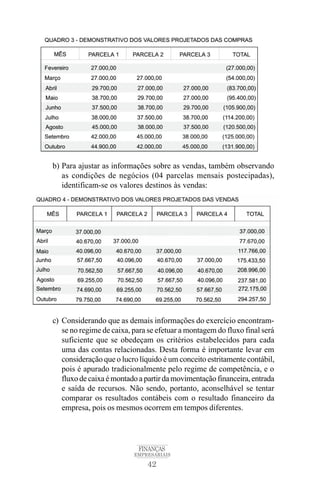

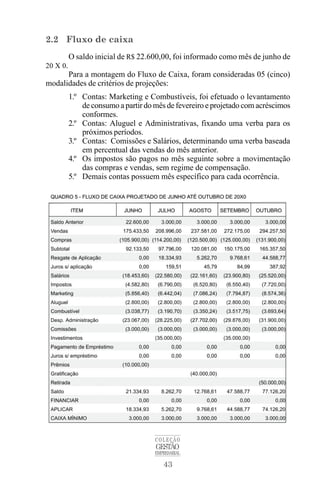

O documento discute a importância da administração de caixa e do custo de capital para o sucesso de uma empresa. A administração de caixa é fundamental para monitorar os fluxos de entrada e saída de dinheiro e garantir liquidez, enquanto o custo de capital deve ser analisado para que os recursos sejam obtidos da forma mais barata possível. O documento fornece detalhes sobre como estabelecer controles de caixa e elaborar fluxos de caixa projetados.