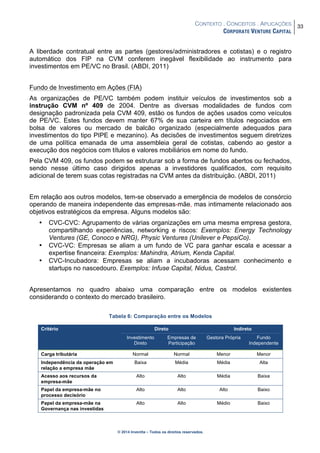

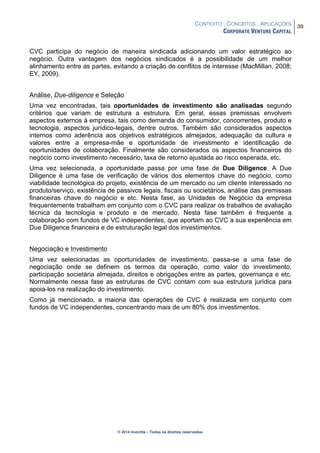

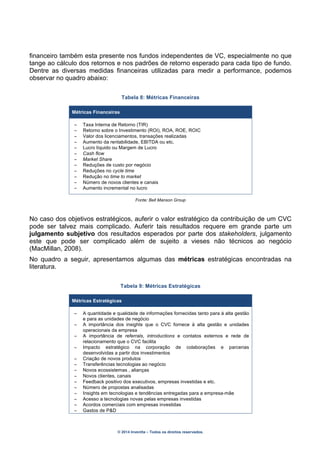

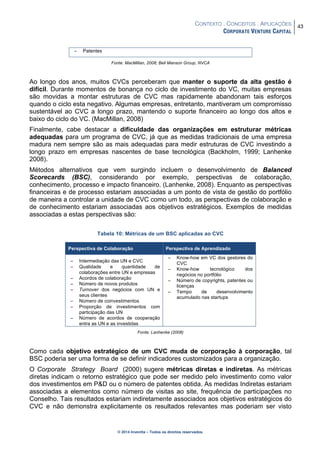

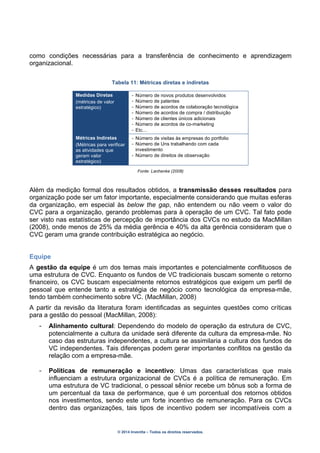

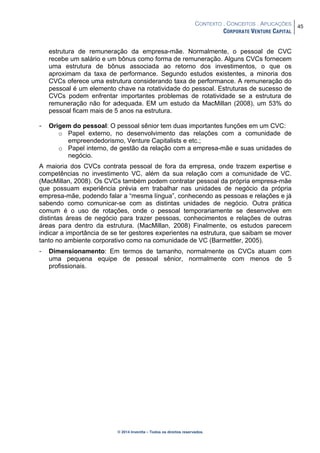

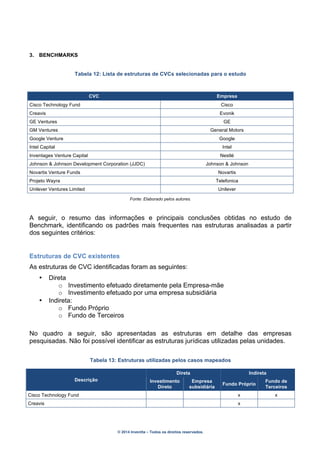

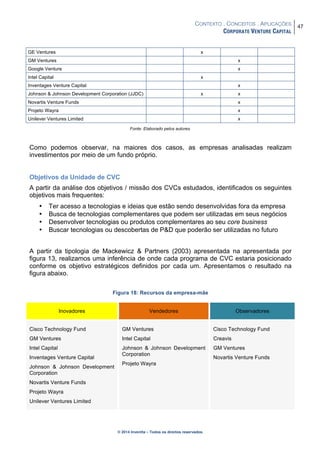

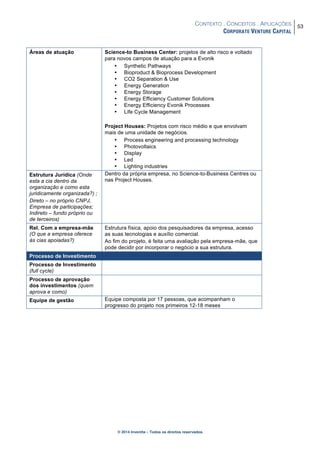

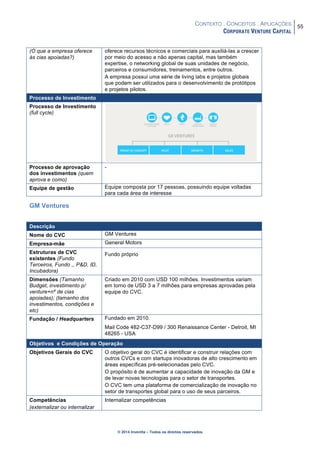

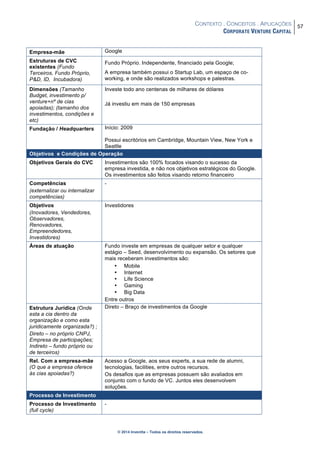

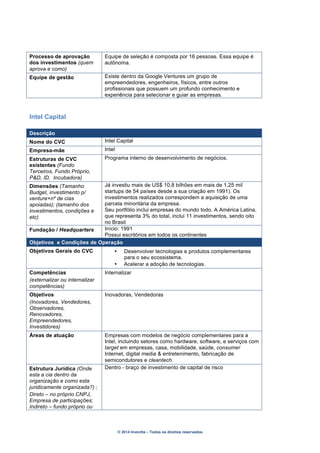

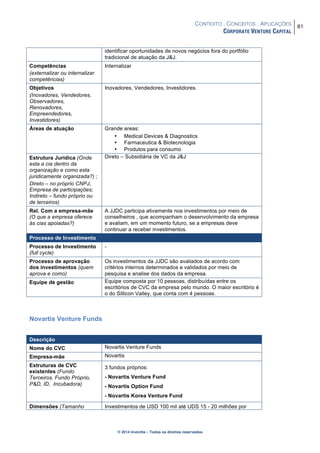

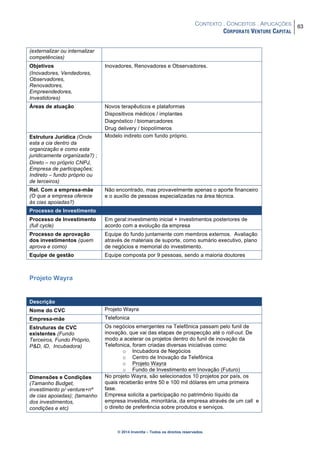

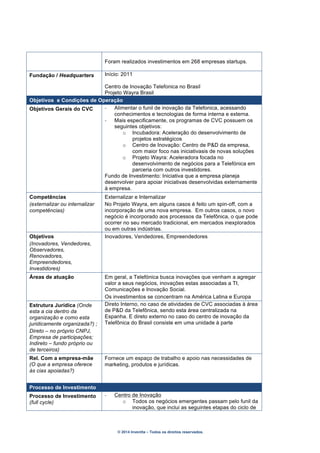

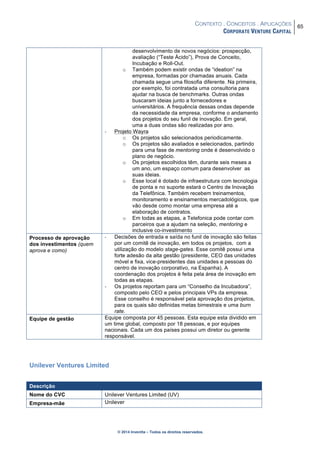

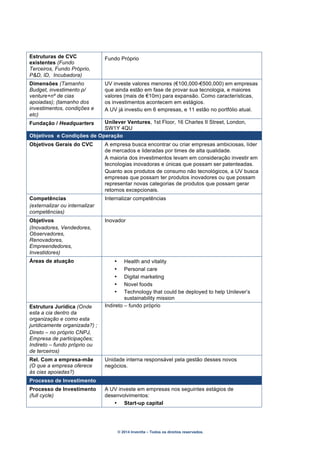

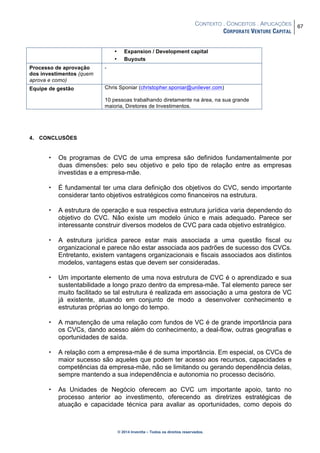

Este documento fornece um resumo sobre corporate venture capital (CVC), incluindo definições, modelos, métricas de desempenho e estudos de caso. Aborda os conceitos de CVC, suas aplicações no Brasil e no mundo, tipologias de objetivos, modelos de governança, estruturas organizacionais e operacionais. Inclui também benchmarks de empresas líderes em CVC e conclusões sobre o tema.