1) A CPFL Renováveis divulgou seus resultados do primeiro trimestre de 2014, com receita líquida de R$ 289 milhões, um aumento de 26% em relação ao mesmo período do ano anterior.

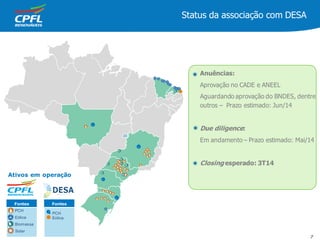

2) A capacidade instalada da empresa aumentou para 1.416,8 MW após a conclusão de novos projetos eólicos e a aquisição de parques eólicos já em operação.

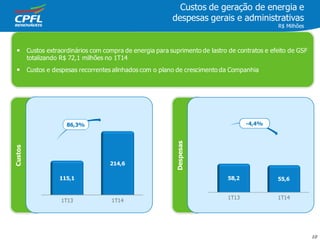

3) No entanto, o EBITDA da empresa caiu 15% no primeiro trimestre devido a condições hidrológicas desfavoráveis e