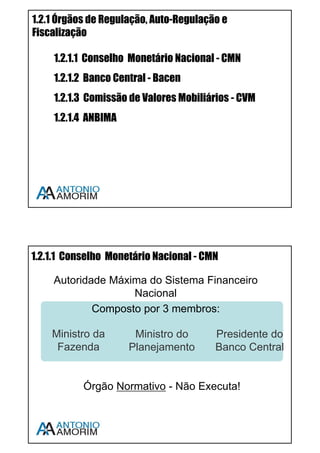

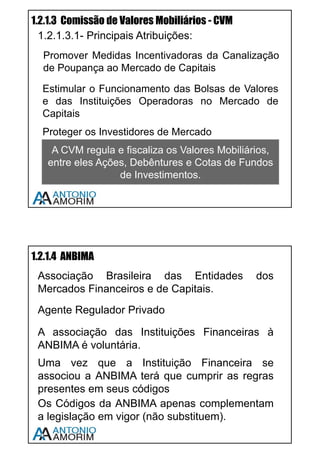

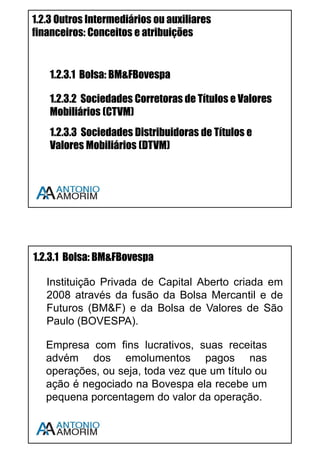

O documento aborda a certificação ANBIMA e os conteúdos do curso preparatório para a CPA-10, abrangendo temas como o sistema financeiro nacional, ética, regulamentação, e análise do perfil do investidor. São apresentados detalhes sobre o papel dos intermediários financeiros e órgãos reguladores, bem como os códigos de regulação e melhores práticas da ANBIMA. O curso tem como foco fornecer as informações essenciais para a obtenção da certificação em investimentos.

![23

APLICADO E A CONSEQUENTE OBRIGAÇÃO DO COTISTA DE APORTAR

RECURSOS ADICIONAIS PARA COBRIR O PREJUÍZO DO FUNDO.”

Devem ainda constar, com destaque na capa, na contracapa ou na primeira

página do formulário, os seguintes avisos ou avisos semelhantes com o mesmo

teor:

O INVESTIMENTO DO FUNDO DE QUE TRATA ESTE FORMULÁRIO

APRESENTA RISCOS PARA O INVESTIDOR. AINDA QUE O GESTOR DA

CARTEIRA MANTENHA SISTEMA DE GERENCIAMENTO DE RISCOS, NÃO

HÁ GARANTIA DE COMPLETA ELIMINAÇÃO DA POSSIBILIDADE DE

PERDAS PARA O FUNDO E PARA O INVESTIDOR; ESTE FUNDO NÃO

CONTA COM GARANTIA DO ADMINISTRADOR, DO GESTOR, DE

QUALQUER MECANISMO DE SEGURO OU, AINDA, DO FUNDO

GARANTIDOR DE CRÉDITOS – FGC;

A RENTABILIDADE OBTIDA NO PASSADO NÃO REPRESENTA GARANTIA

DE RENTABILIDADE FUTURA; e

AS INFORMAÇÕES CONTIDAS NESSE FORMULÁRIO ESTÃO EM

CONSONÂNCIA COM O REGULAMENTO DO FUNDO, MAS NÃO O

SUBSTITUEM. É RECOMENDADA A LEITURA CUIDADOSA TANTO DESTE

FORMULÁRIO QUANTO DO REGULAMENTO, COM ESPECIAL ATENÇÃO

PARA AS CLÁUSULAS RELATIVAS AO OBJETIVO E À POLÍTICA DE

INVESTIMENTO DO FUNDO, BEM COMO ÀS DISPOSIÇÕES DO

[PROSPECTO FORMULÁRIO] E DO REGULAMENTO QUE TRATAM DOS

FATORES DE RISCO A QUE O FUNDO ESTÁ EXPOSTO.

Assista a vídeo aula– Use o QR CODE em seu Smartphone ou

acesse http://www.cpa10gratis.com/etica-regulamento-e-api-03](https://image.slidesharecdn.com/apostila01-130703151422-phpapp02/85/Curso-CPA-10-Apostila-01-Sistema-Financeiro-Nacional-23-320.jpg)