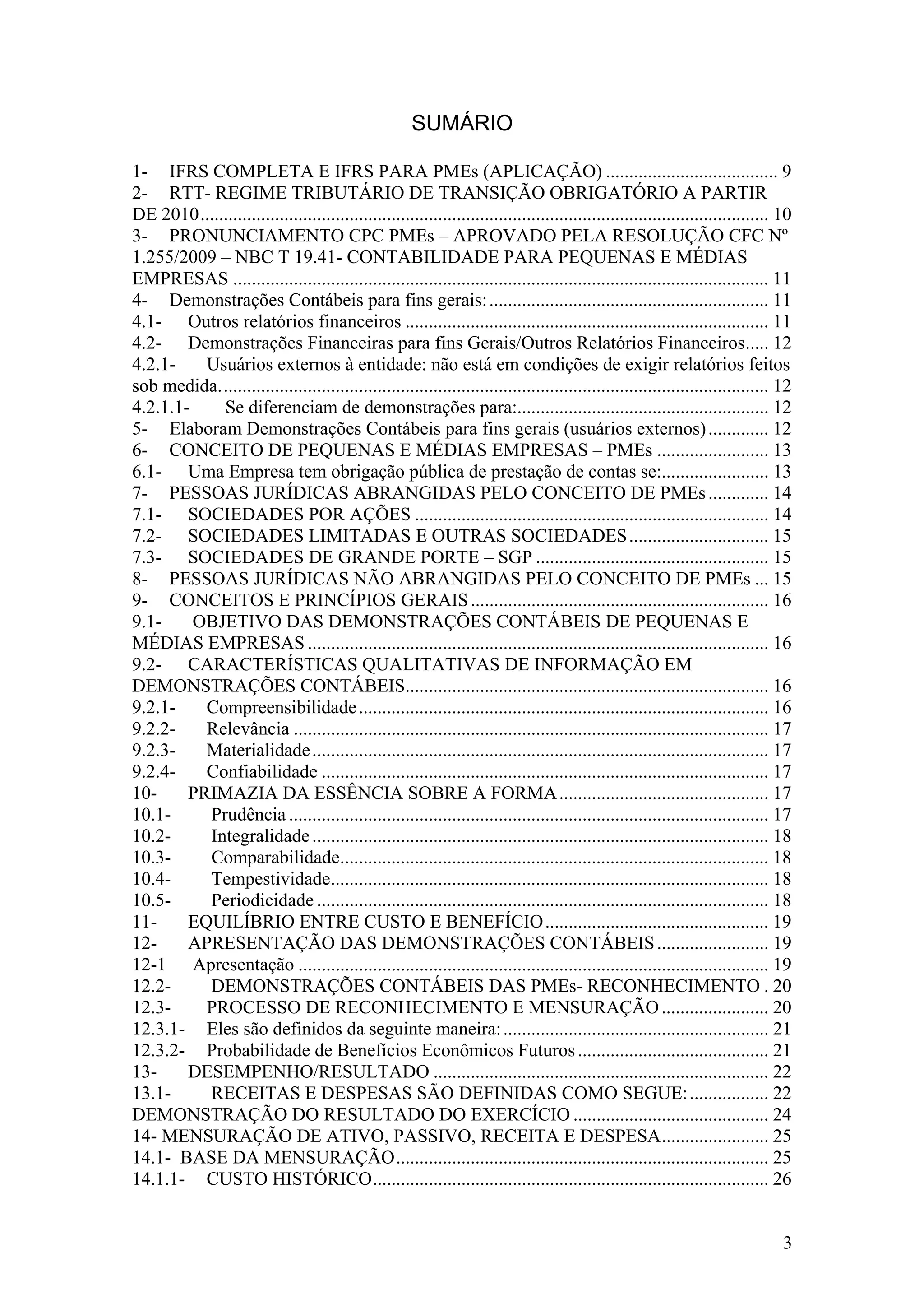

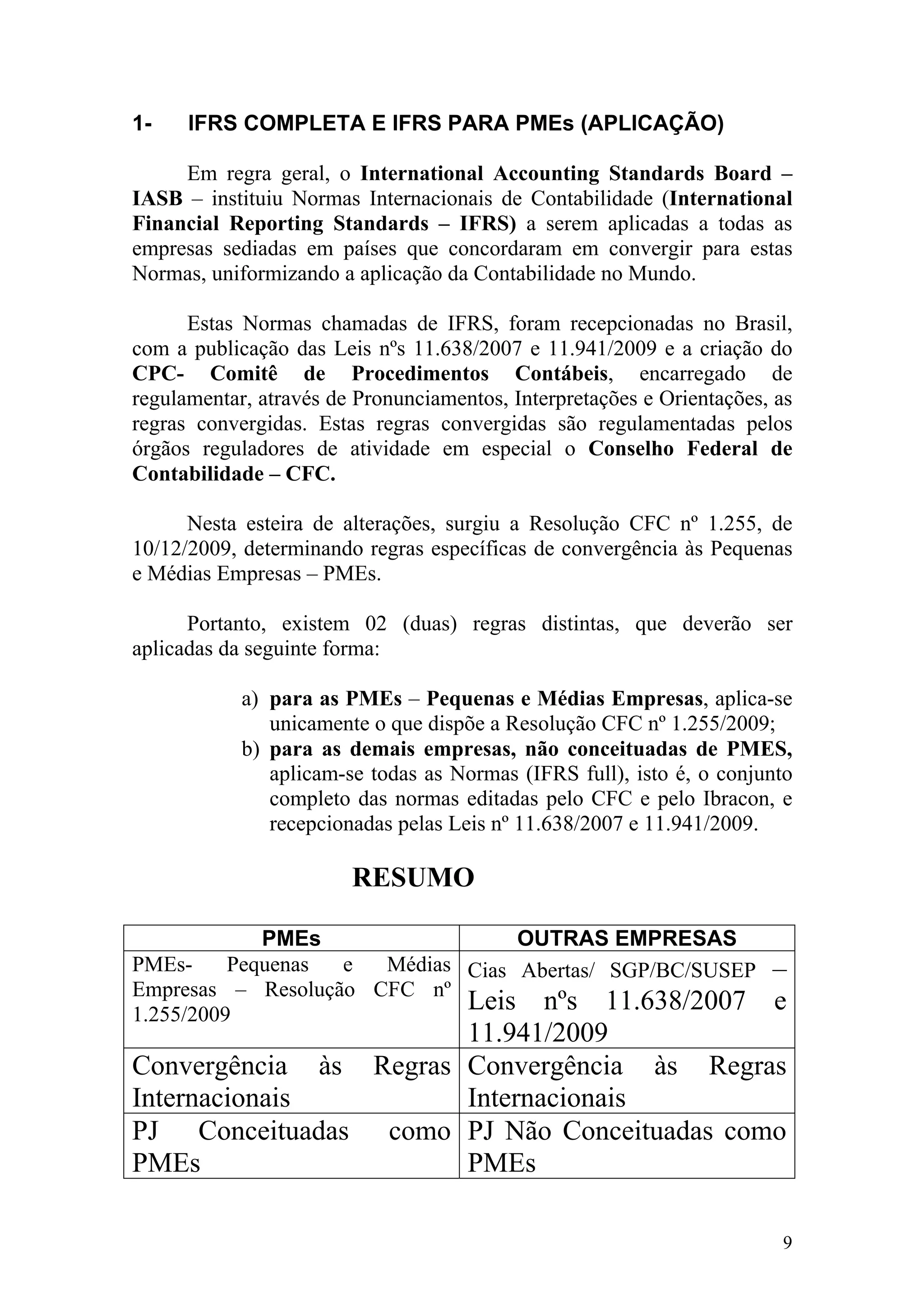

1. O documento discute a aplicação da contabilidade para pequenas e médias empresas no Brasil, incluindo os pronunciamentos do CFC e a norma contábil NBC T 19.41.

2. É apresentado o conceito de pequenas e médias empresas segundo a legislação brasileira e as demonstrações contábeis exigidas para essas empresas.

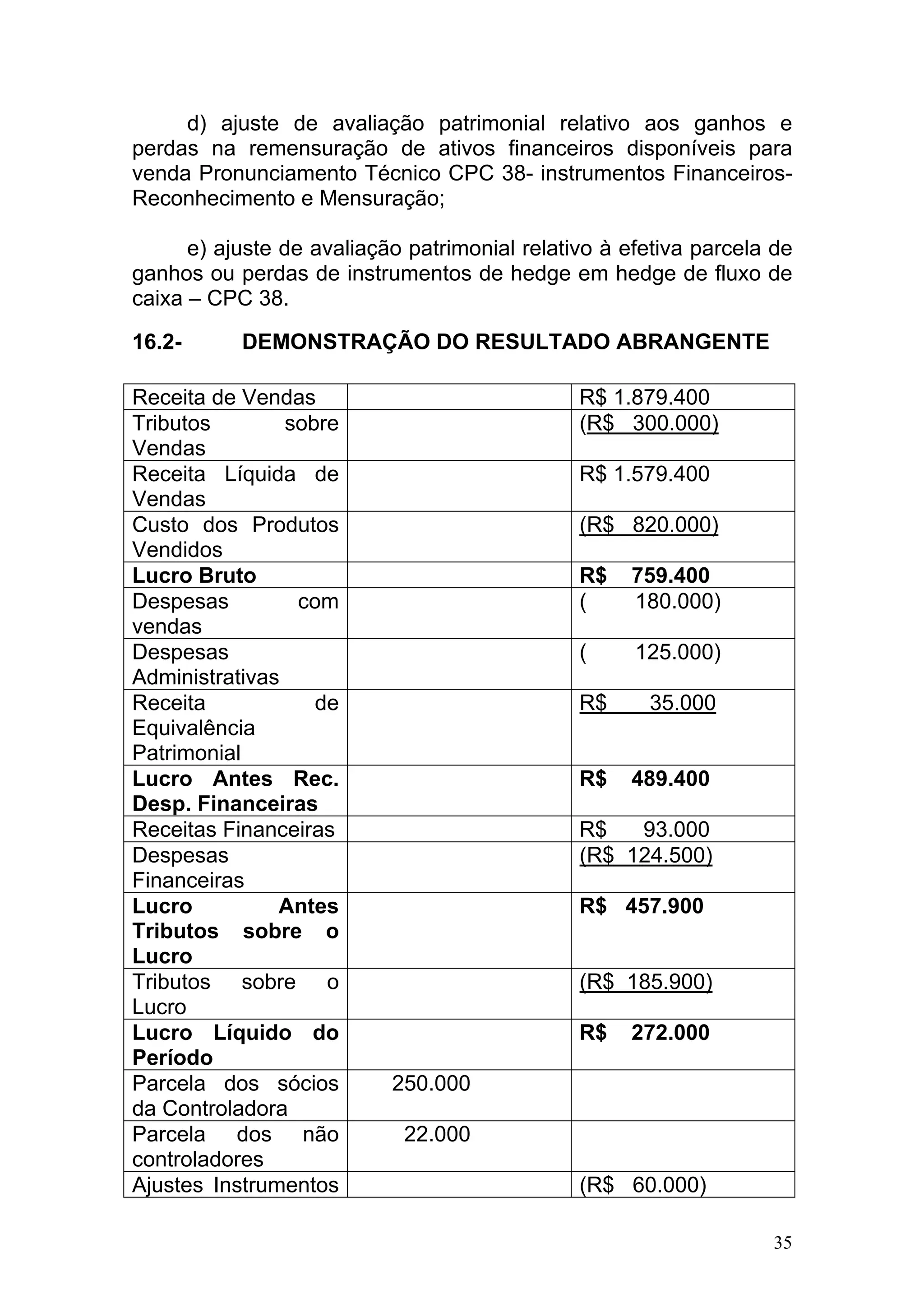

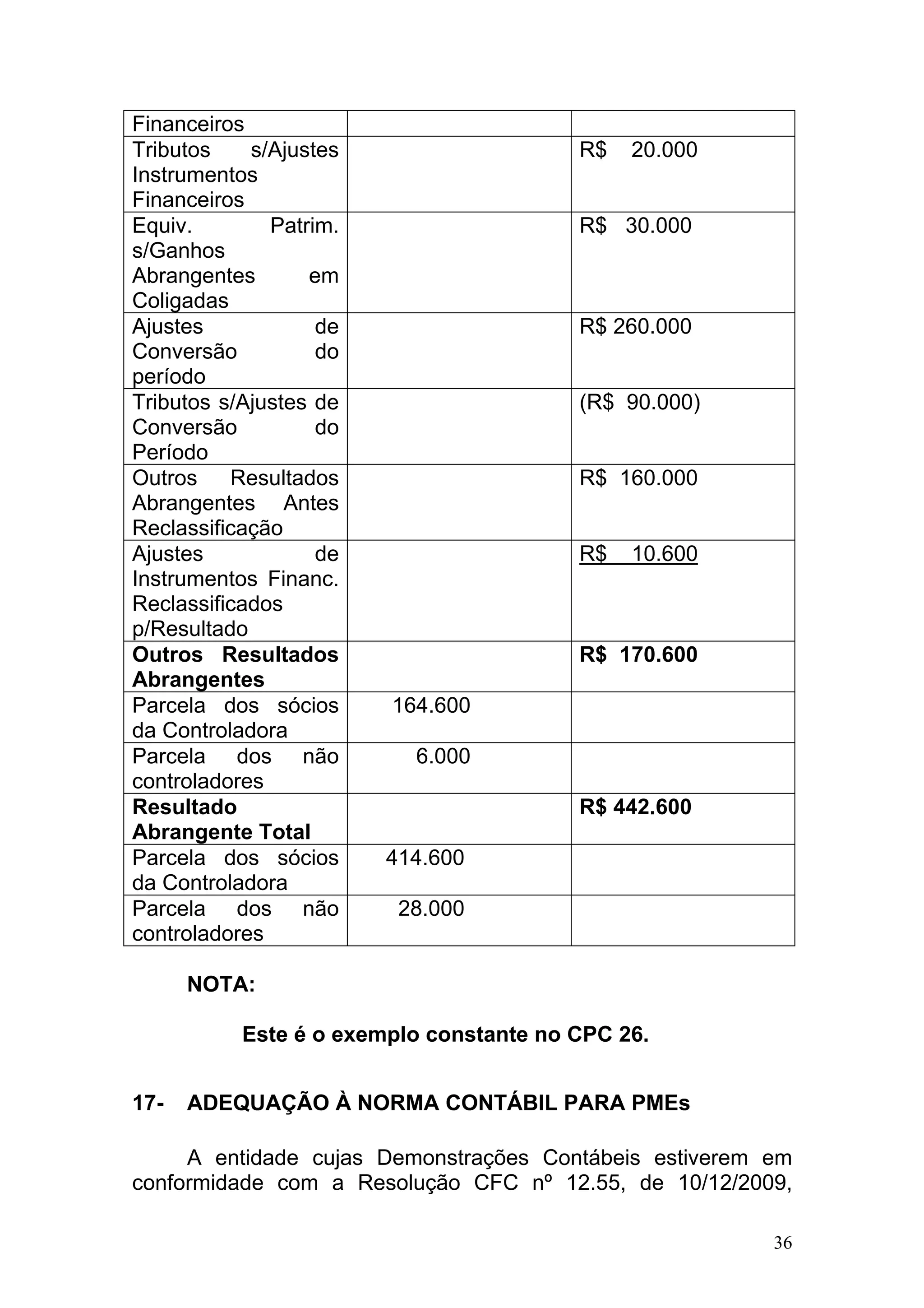

3. São detalhados os princípios, conceitos e requisitos para a elaboração das demonstrações contábeis para pequenas e médias empresas de acordo com a norma contá