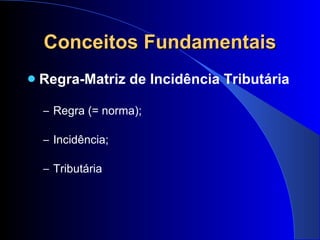

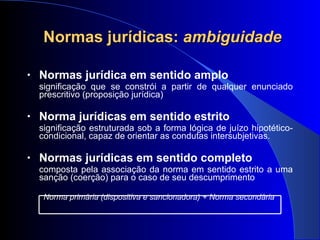

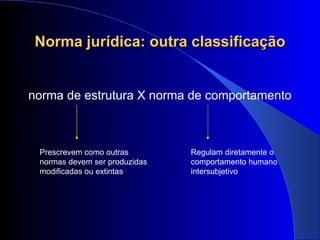

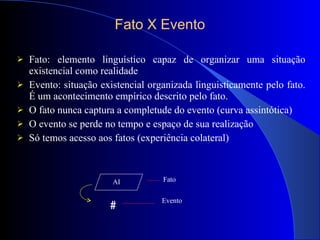

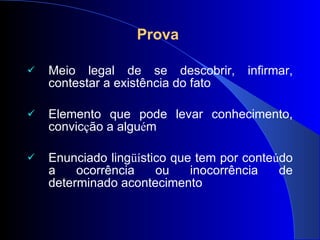

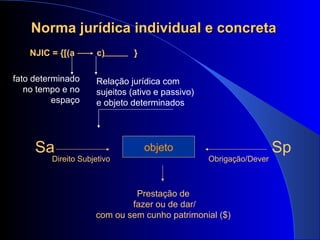

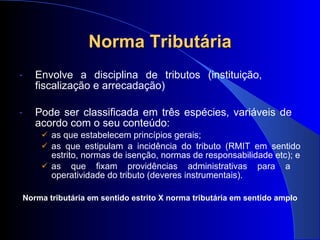

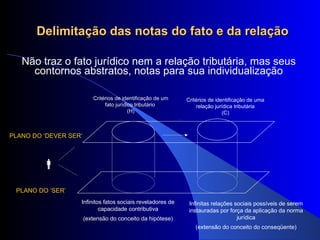

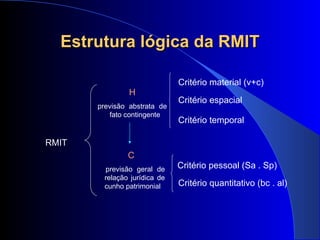

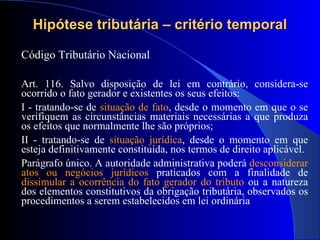

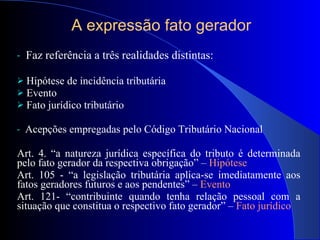

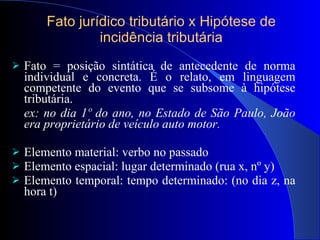

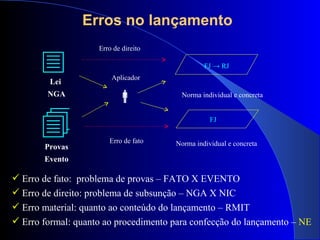

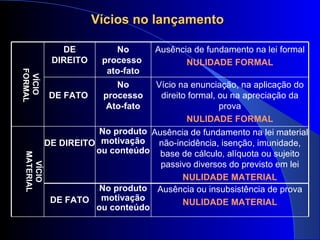

1) O documento discute conceitos fundamentais de regra-matriz de incidência tributária e norma jurídica, incluindo estrutura, classificações e ambiguidades.

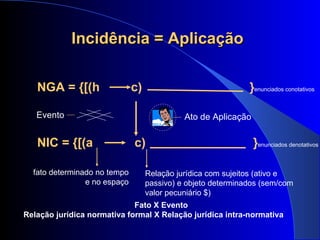

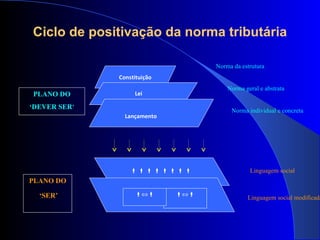

2) A regra-matriz de incidência tributária é a norma que estipula a incidência de um tributo e delimita os elementos do fato e da relação jurídica tributária de forma abstrata.

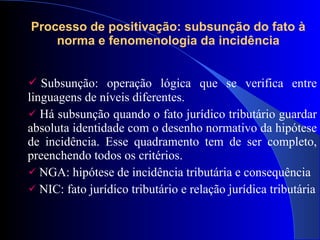

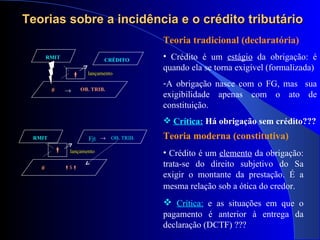

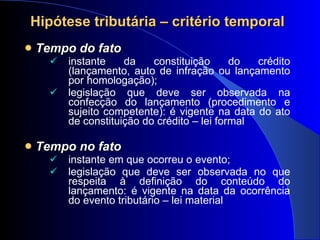

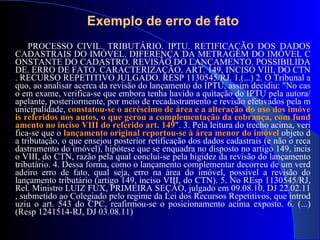

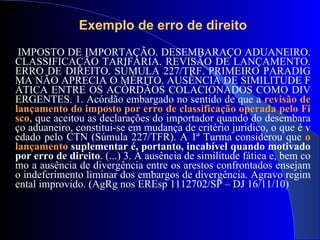

3) Há debates sobre quando se dá a incidência tributária e a constituição do crédito tributário, com diferentes teorias defendendo posições distintas.

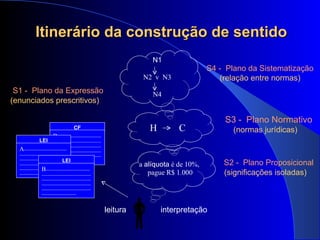

![Norma Jurídica O que é norma jurídica? Significação - construção de sentido; Planos S1, S2, S3 e S4; Juízo hipotético-condicional [ F (S’ R S’’)]; Sentido deôntico completo; Unidade mínima do direito positivo (instru-mento de regulação da conduta intersubjetiva V, O, P)](https://image.slidesharecdn.com/rmitehipteserecife291011-111031142839-phpapp02/85/Rmit-e-hipotese-recife-29-10-11-3-320.jpg)

![Estrutura da norma jurídica Estrutura específica para a consecução dos fins visados pelo direito positivo Se o fato (f) ocorrer em determinada coordenada espaço-temporal, o sujeito (S’) ficar á obrigado (O), proibido (V) ou permitido (P) a realizar certa conduta em face do sujeito (S’’) D [H (f) R (S’ (V, O, P) S”)] D = dever-ser neutro- indica que a relação de implicação é artificialmente construída pelo direito por um ato de vontade da autoridade competente; H = antecedente normativo – indica as notas de fato (f) contingente (de possível ocorrência); -> = relação de implicação entre fato e relação jurídica; R = consequente – indica as notas da relação jurídica a ser instaurada pela implicação deôntica, em que S’ é o sujeito ativo e S’’ o sujeito passivo; (V, O, P) – dever-ser modalizado – são apenas três as possibilidades de regulação da conduta.](https://image.slidesharecdn.com/rmitehipteserecife291011-111031142839-phpapp02/85/Rmit-e-hipotese-recife-29-10-11-4-320.jpg)

![NJGA = {[(h c) (- c s)] [ - (c v s) RJP]} Norma Primária Norma primária dispositiva Norma primária sancionadora Norma Secundária Norma jurídica em sentido completo Norma processual](https://image.slidesharecdn.com/rmitehipteserecife291011-111031142839-phpapp02/85/Rmit-e-hipotese-recife-29-10-11-7-320.jpg)

![Sintaxe da prova [Fal . (E1 . E2 . E3 . ... En)] Fj O fato alegado é pressuposto para a produção da prova. Determina o ônus da prova E1, E2, E3 e En são enunciados probatórios Fj é o fato constituído em razão daquelas provas](https://image.slidesharecdn.com/rmitehipteserecife291011-111031142839-phpapp02/85/Rmit-e-hipotese-recife-29-10-11-17-320.jpg)

![Auto-referência do discurso: verdade lógica Descrições da ocorrência do fato gerador [F a .(F 1 .F 2 .F 3 . ... F n )] F jt Livro Diário Nota Fiscal de Venda Termo de oitiva do adquirente da mercadoria](https://image.slidesharecdn.com/rmitehipteserecife291011-111031142839-phpapp02/85/Rmit-e-hipotese-recife-29-10-11-18-320.jpg)

![Regra-matriz de incidência tributária Norma que estipula a incidência do tributo; Norma tributária em sentido estrito; Norma com sentido deôntico completo (regula a conduta consistente na obrigação de pagar tributo); Norma de comportamento geral e abstrata; Objeto da prestação tem cunho patrimonial $; Outro ângulo de análise : a RMIT é uma estrutura lógico-sintática (elementos mínimos constantes) RMIT = [ H (Cm . Ce . Ct) -> C S’R S”)]](https://image.slidesharecdn.com/rmitehipteserecife291011-111031142839-phpapp02/85/Rmit-e-hipotese-recife-29-10-11-21-320.jpg)

![FIM [email_address]](https://image.slidesharecdn.com/rmitehipteserecife291011-111031142839-phpapp02/85/Rmit-e-hipotese-recife-29-10-11-42-320.jpg)