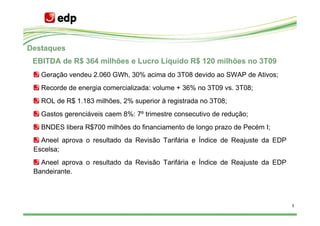

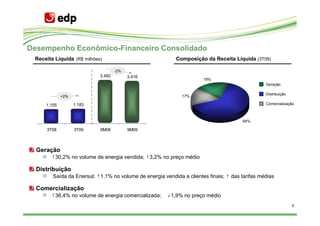

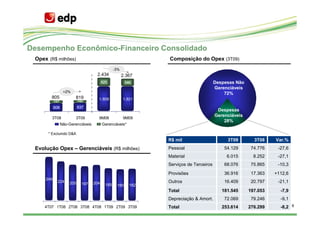

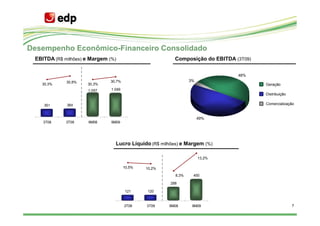

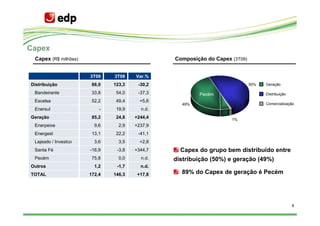

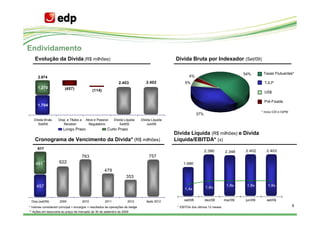

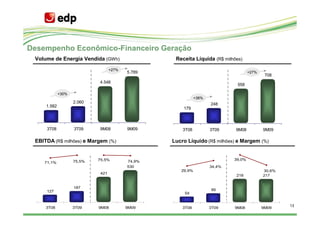

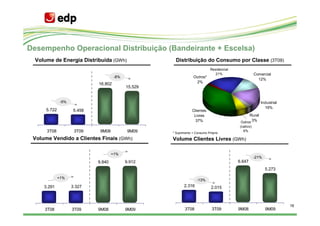

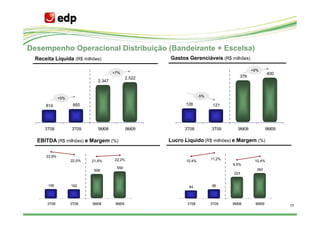

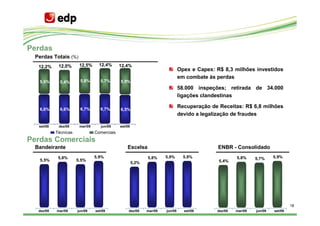

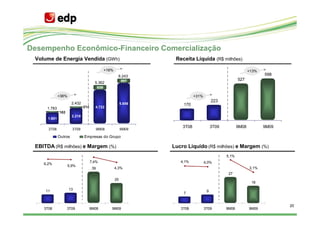

O documento apresenta os resultados financeiros da EDP Energias do Brasil para o terceiro trimestre de 2009. A companhia obteve EBITDA de R$364 milhões e lucro líquido de R$120 milhões no período. A geração vendeu 2.060 GWh, 30% a mais que no mesmo período do ano anterior, enquanto a distribuição distribuiu 15.529 GWh.