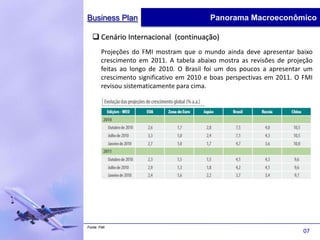

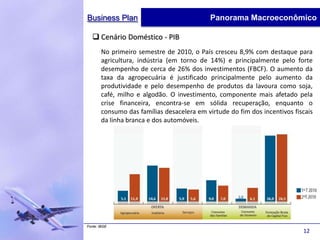

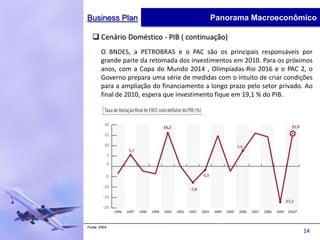

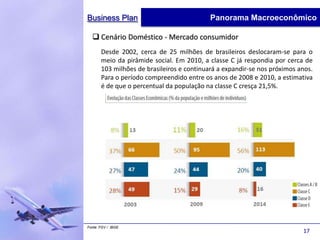

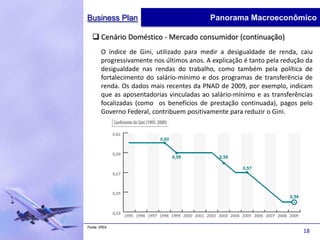

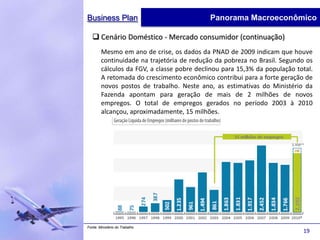

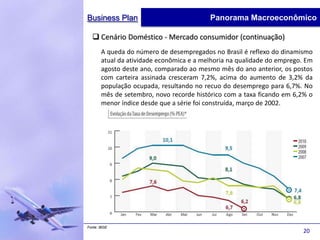

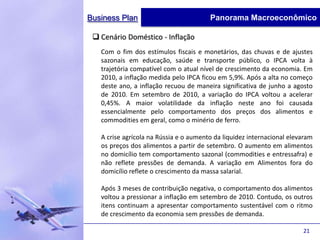

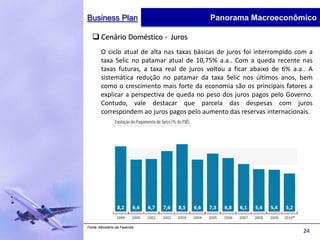

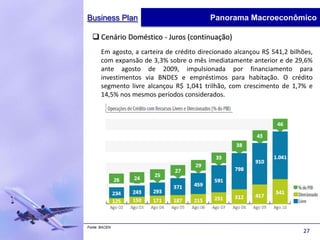

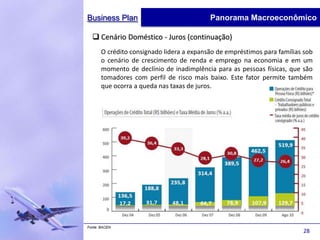

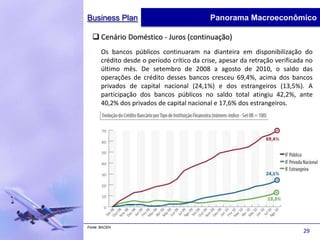

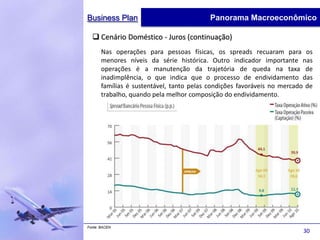

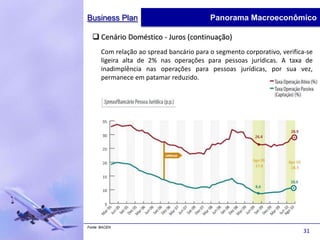

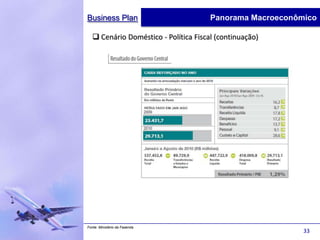

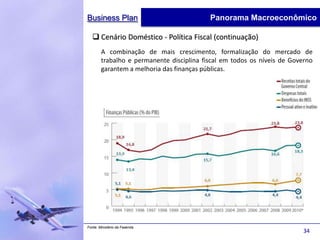

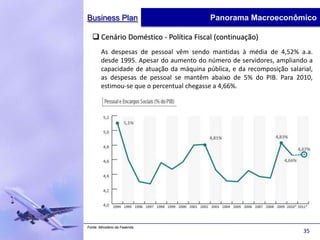

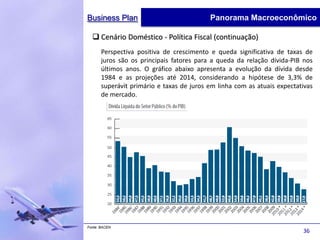

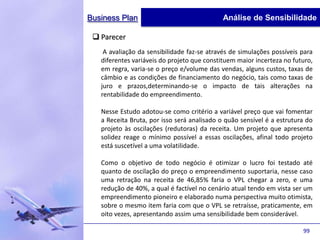

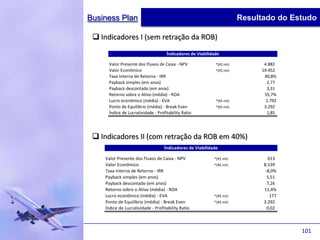

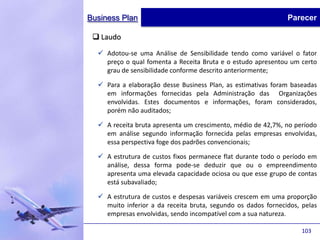

O documento apresenta um resumo do cenário macroeconômico brasileiro e internacional, descrevendo o crescimento da economia mundial, com destaque para o Brasil. Apresenta dados sobre PIB, inflação, mercado consumidor, taxa de juros e câmbio, mostrando a retomada da economia brasileira com baixa inflação, taxa de juros estável, aumento do emprego e da renda da população.