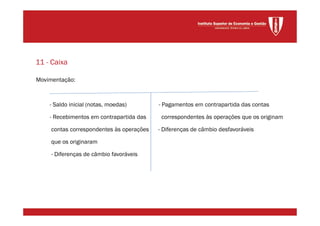

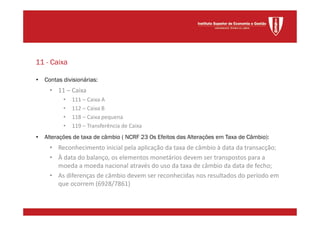

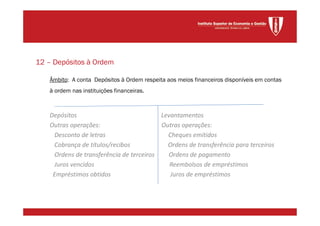

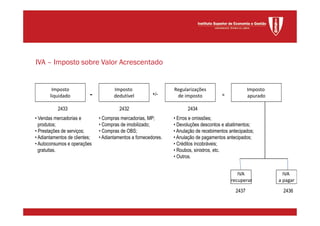

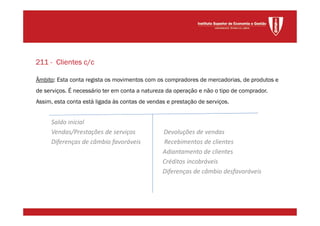

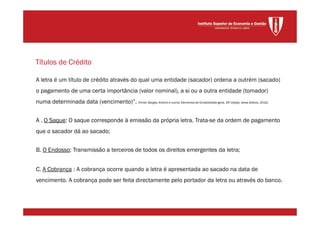

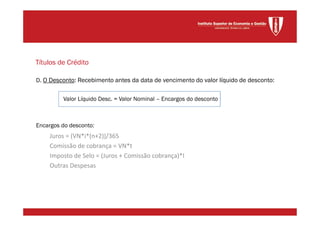

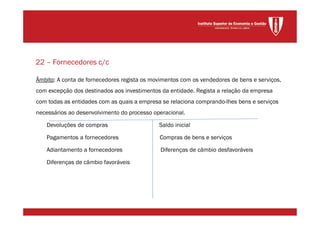

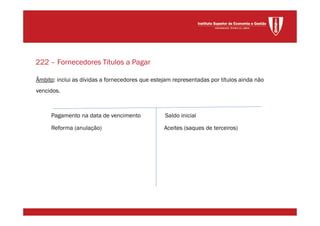

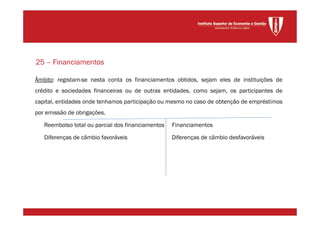

Este documento descreve as contas contábeis relacionadas aos meios financeiros líquidos, contas a receber e pagar, e impostos. Inclui detalhes sobre como registrar transações em contas como caixa, depósitos bancários, clientes, fornecedores, e imposto sobre valor agregado.