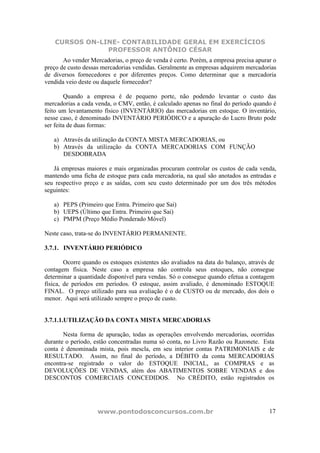

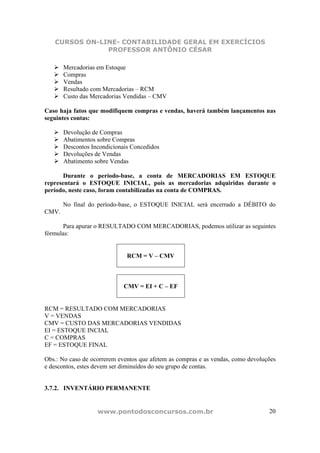

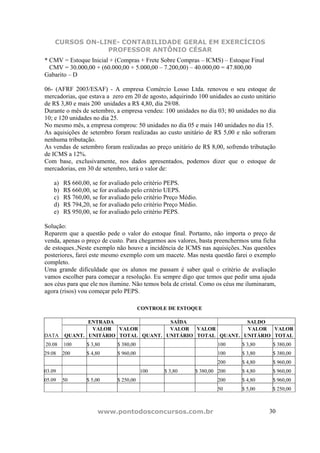

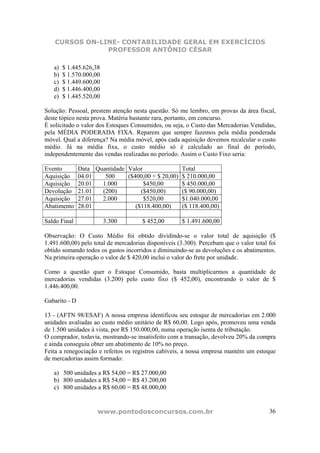

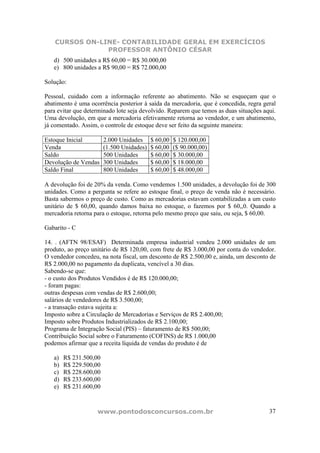

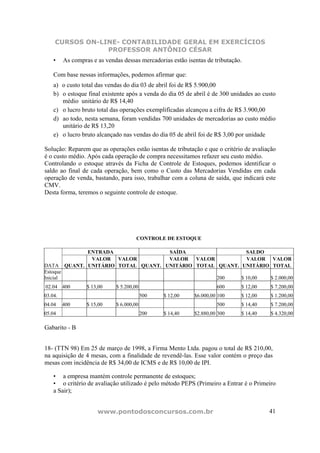

Este documento discute operações contábeis relacionadas a vendas e compras de mercadorias, incluindo:

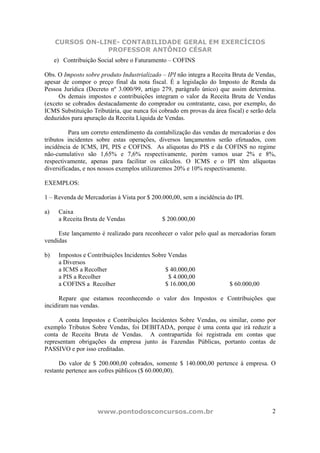

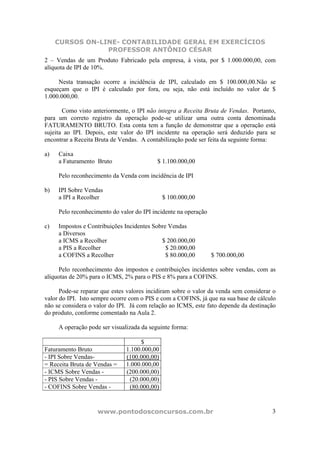

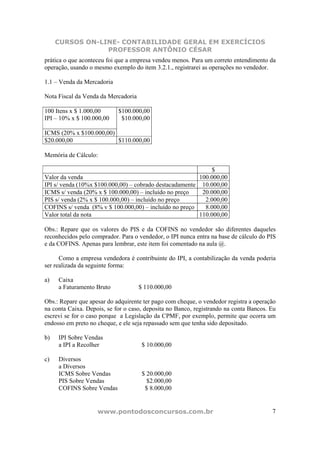

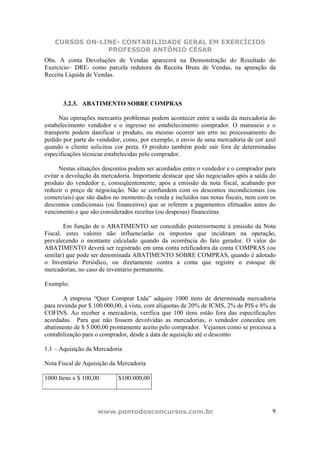

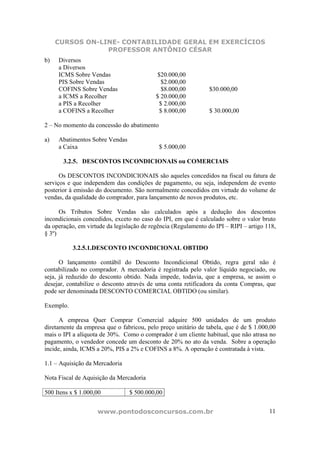

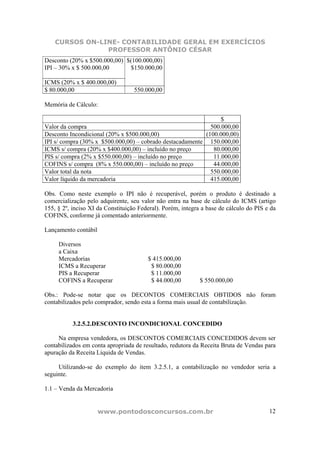

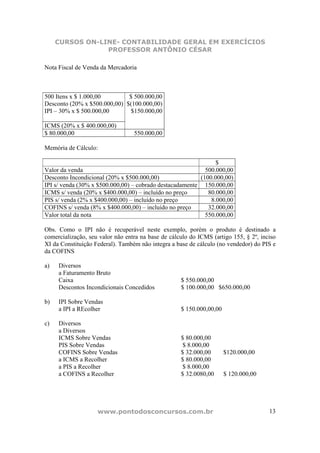

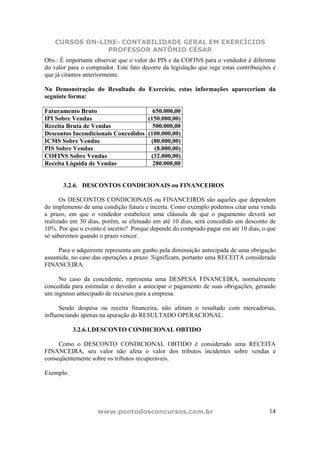

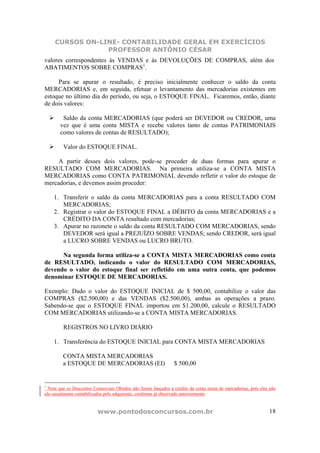

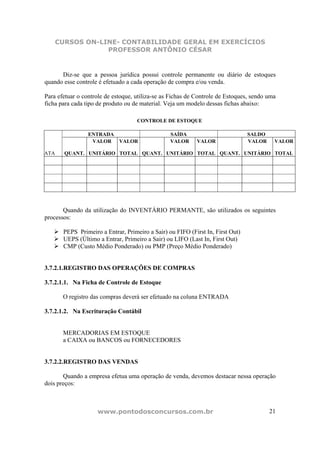

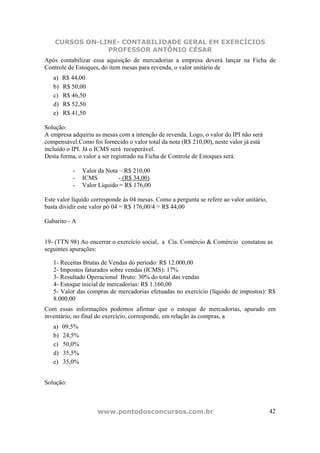

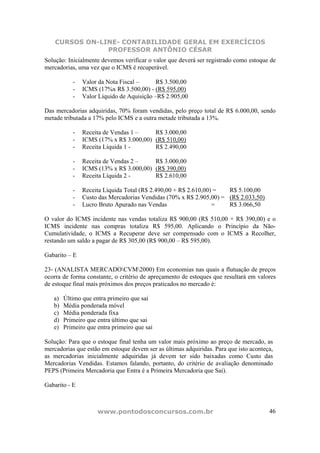

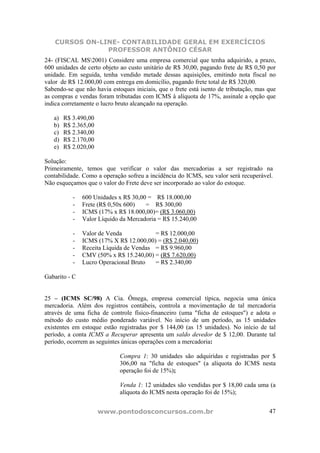

1) Registros de vendas à vista e a prazo, reconhecendo receita bruta e tributos incidentes

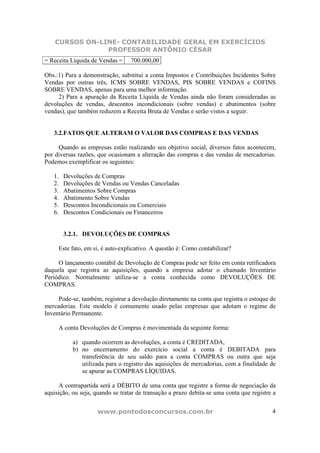

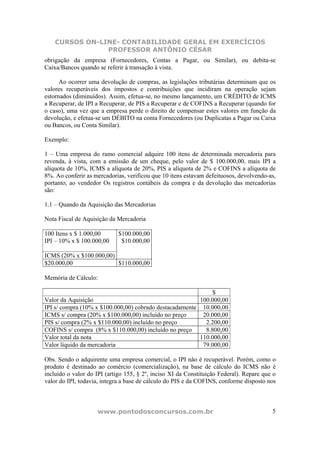

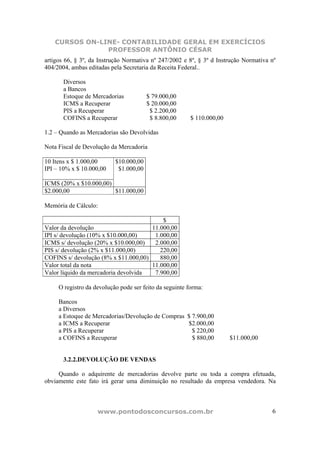

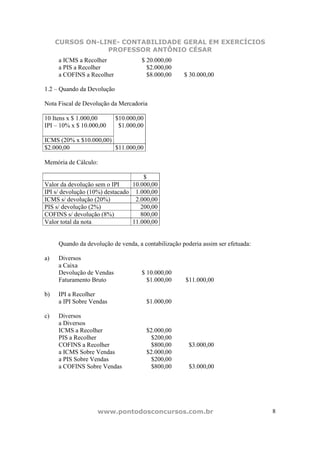

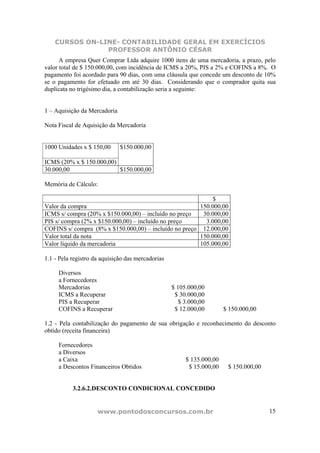

2) Impacto de devoluções de compras no registro de compras líquidas e recuperação de tributos

3) Exemplos numéricos ilustrando os registros contábeis