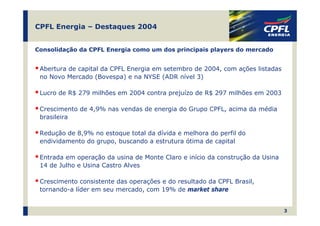

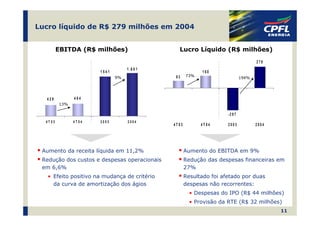

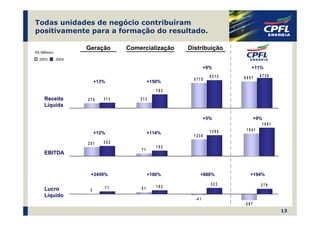

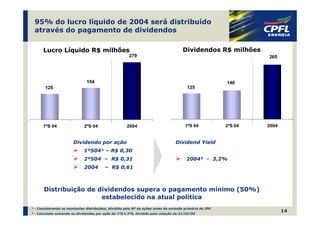

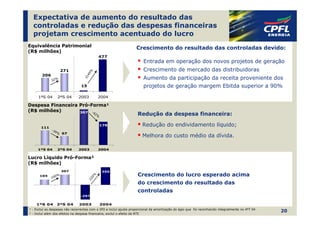

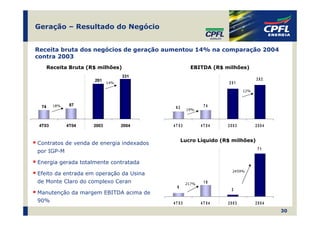

1. A CPFL Energia divulgou seu resultado financeiro de 2004, com lucro líquido de R$ 279 milhões, revertendo prejuízo de R$ 297 milhões em 2003.

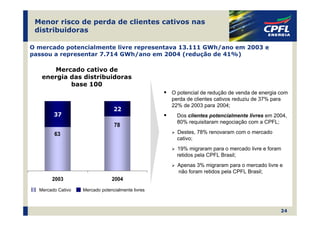

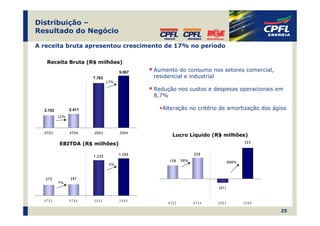

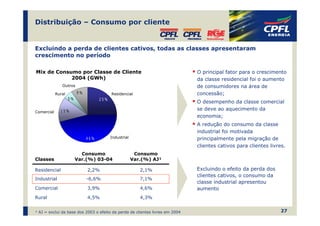

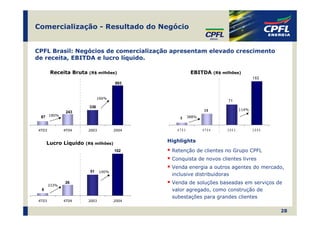

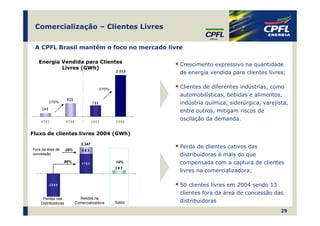

2. As vendas de energia do Grupo CPFL cresceram 4,9%, acima da média nacional, enquanto a receita bruta aumentou 18%.

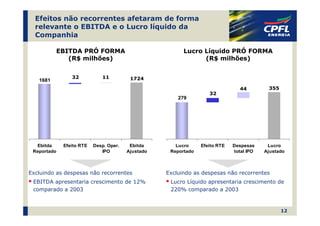

3. Dois efeitos não recorrentes impactaram os resultados: despesas com o IPO de R$ 44 milhões e provisão da RTE de R$ 32 milhões.