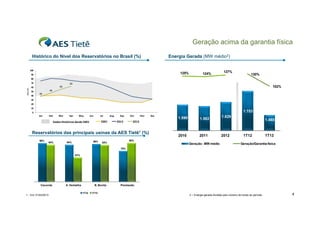

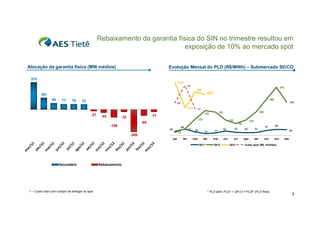

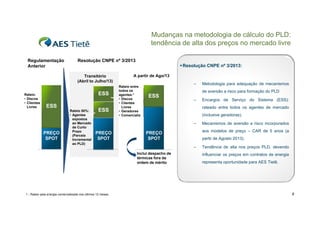

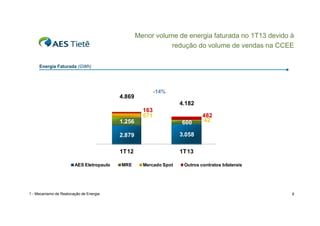

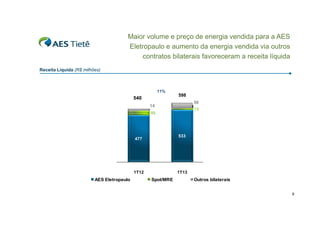

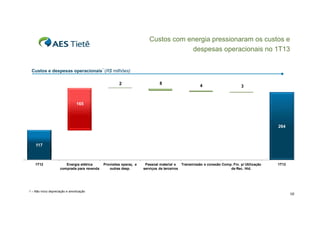

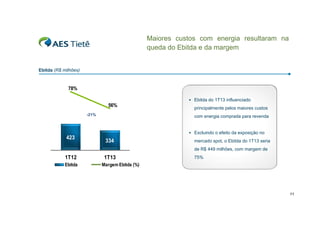

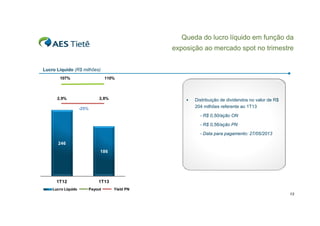

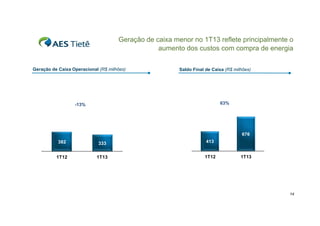

O documento resume os resultados do primeiro trimestre de 2013 da empresa. A geração de energia ficou acima da garantia física, porém abaixo do mesmo período de 2012. Os custos com energia comprada no mercado spot aumentaram devido ao rebaixamento da garantia física. Isso reduziu o EBITDA e lucro líquido em 21% e 25% respectivamente. A empresa prevê mais compras no mercado spot para 2013 devido às projeções de rebaixamento da garantia física.