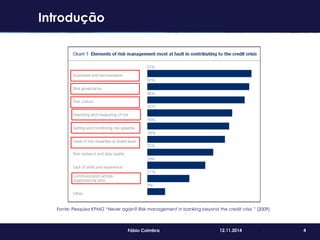

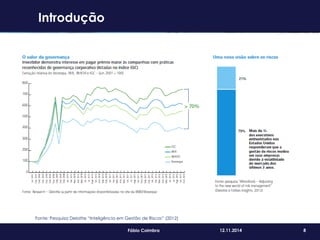

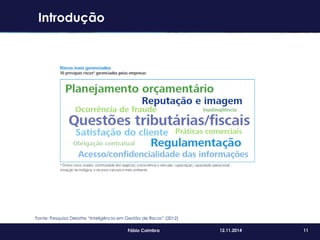

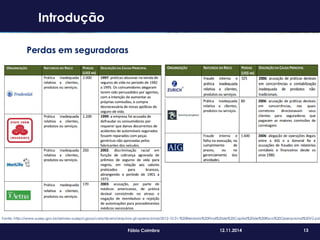

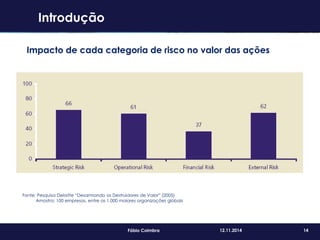

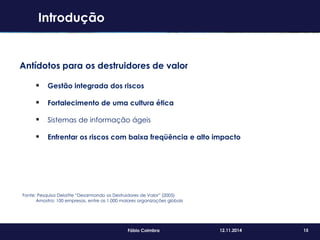

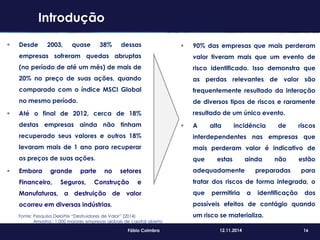

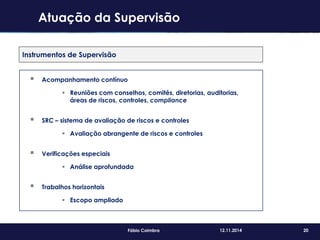

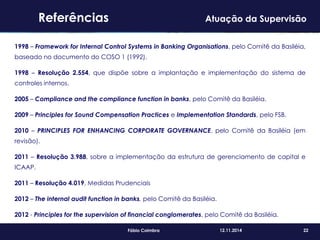

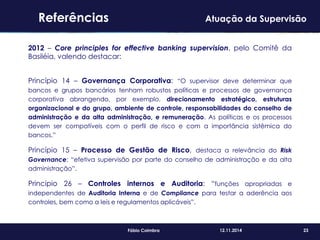

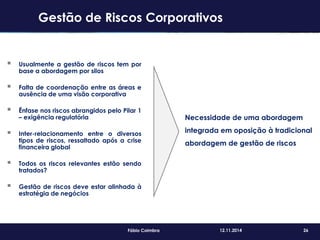

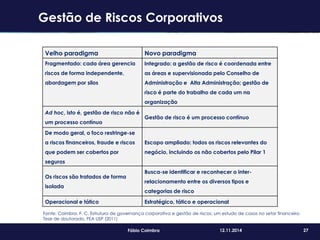

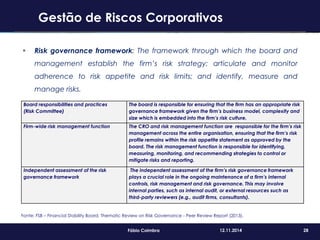

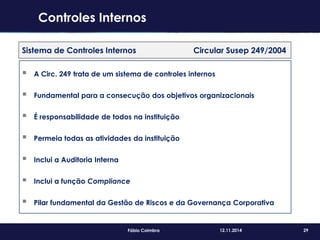

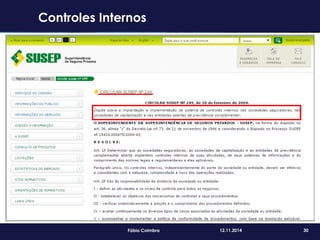

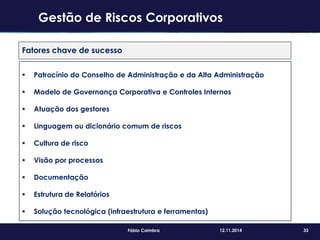

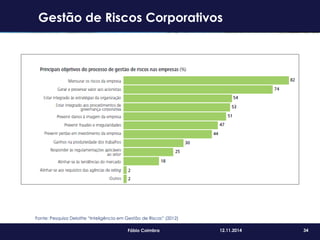

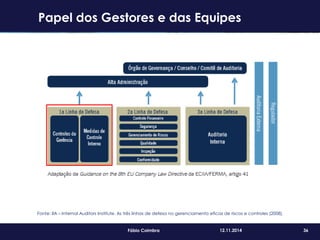

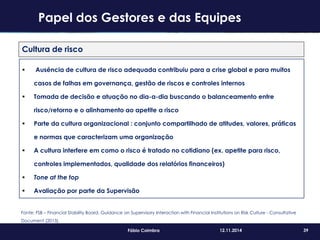

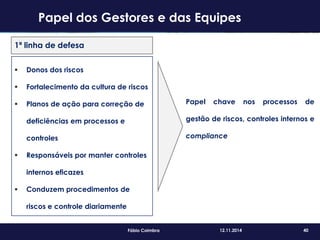

O documento discute como a conformidade, controles internos e gestão de riscos contribuem para a sustentabilidade das organizações. Apresenta os princípios de supervisão e instrumentos de supervisão, destacando a importância da gestão de riscos corporativos de forma integrada e não por silos. Discutem também o papel do conselho de administração no governo de riscos e a necessidade de uma estrutura de governança de riscos.