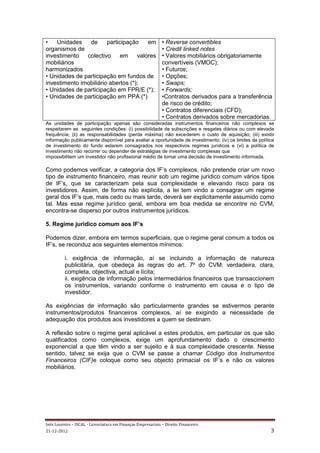

1) O documento discute o conceito de instrumento financeiro e fornece definições de autores como Almeida e Antunes.

2) Instrumentos financeiros podem ser classificados como complexos ou não complexos dependendo de fatores como risco e facilidade de determinar rendibilidade.

3) Existem requisitos mínimos de informação e adequação para todos os instrumentos financeiros de acordo com a lei.

![1. Conceito de Instrumento Financeiro

Antes de mais, devemos notar, sobre esta matéria, alguma flutuação terminológica,

embora deva dizer-se que as expressões «instrumento financeiro», «produto

financeiro» e “activo financeiro» devem ser, em princípio, sinónimas, sendo criticável

tal diversidade terminológica. Tal sinonímia, porém, pode levantar dificuldades em

alguns casos, devendo sempre atender-se aos concretos regimes jurídicos

consagrados.

O CVM não nos dá uma noção de instrumento financeiro, apresentando-nos antes

uma enumeração de que poderá extrair-se um conceito.

Uma noção geral é-nos dada pelo RGICSF, art. 199-A/3º: «Instrumentos financeiros:

qualquer contrato que dê origem, simultaneamente, a um activo financeiro de uma

parte e a um passivo financeiro ou instrumento de capital de outra parte, incluindo, no

mínimo, os instrumentos referidos na secção C do Anexo I da Directiva nº 2004/39/CE,

do Parlamento europeu e do Conselho, de 21 de Abril.»

Também alguma doutrina se tem preocupado em formular um conceito de instrumento

financeiro.

O professor Carlos Ferreira de ALMEIDA, dá a seguinte noção, [2007, 148]:

“Instrumentos financeiros são documentos e contratos financeiros lato sensu,

isto é, destinados ao financiamento a qualquer prazo ou relacionados com o

financiamento a qualquer prazo.”

Mais recentemente, o professor Engrácia Antunes [2009, 8] avança com o

seguinte conceito: “Designam-se genericamente por instrumentos financeiros

(...) um conjunto de instrumentos juscomerciais heterogéneos susceptíveis de

criação e/ou negociação no mercado de capitais, que têm por finalidade

primordial o financiamento e/ou a cobertura do risco da actividade económica

das empresas”.

2. Elementos Mínimos de um IF

Poderemos dizer que o conceito de IF deve responder pelo menos aos seguintes

elementos mínimos:

i. são posições jurídicas, em regra resultantes de um contrato [de facto a regra

é que haja um contrato, embora possa haver IF’s em que a existência de um

contrato pode não ser tão imediata, mas mais longínqua, por exemplos nos

direitos inerentes que são valores mobiliários];

ii. de natureza patrimonial [esta característica resulta da natureza comercial e

onerosa dos instrumentos em causa];

iii. que incorporam uma álea significativa, envolvendo sempre um risco mais ou

menos elevado [que pode variar até casos de álea total, em contratos que

podem ser qualficados comop jogo e aposta, ainda que permitidos por eli];

iv. e desempenham uma função financeira, seja directa [financiamento da

entidade emitente / investimento-poupança do investidor] ou indirectamente

[cobertura de risco ou especulação].

3. Tipologias de IF

Para uma tipologia de instrumentos financeiros, de acordo com a enumeração legal,

devemos ter em conta:

i. os valores mobiliários incluindo os de natureza monetária (ações, obrigações,

unidades de participação em fundos de investimento(UP's), títulos de

participação (TP's), direitos destacados dos valores mobiliários, warrants

autónomos e certificados);

Inês Loureiro – ISCAL - Licenciatura em Finanças Empresariais – Direito Financeiro

21-12-2012 1](https://image.slidesharecdn.com/instrumentosfinanceiros-130120124618-phpapp02/75/Instrumentos-Financeiros-1-2048.jpg)