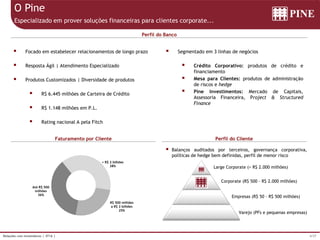

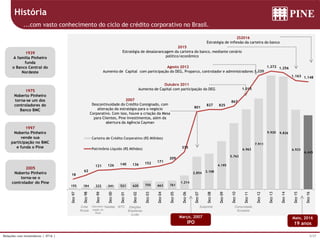

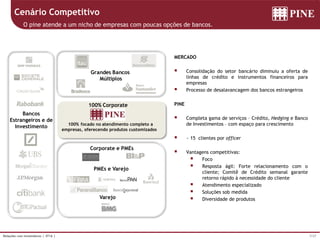

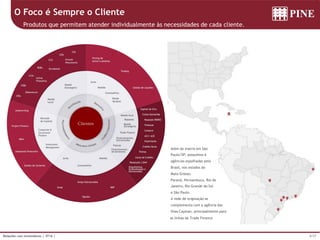

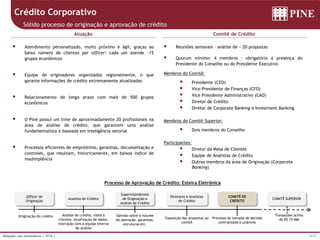

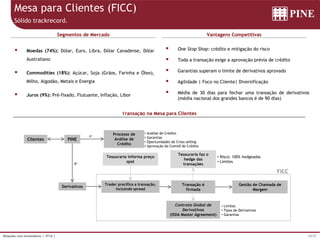

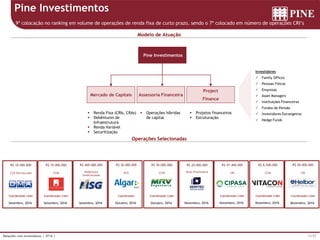

O documento fornece um resumo da estratégia e operações do Pine Bank. Apresenta seu perfil de clientes corporativos, sua história desde 1939, estratégia de negócios focada em crédito corporativo, mesa para clientes e investimentos. Detalha também sua governança corporativa com conselho independente e estrutura organizacional dividida em três linhas de negócios.