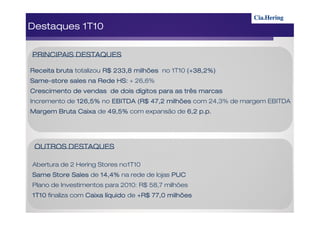

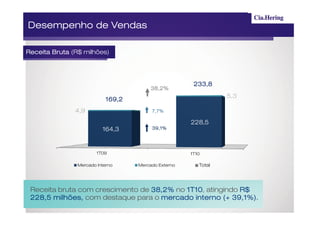

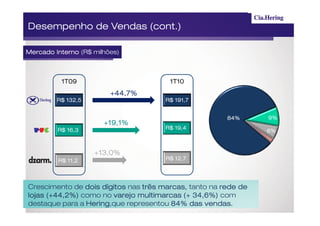

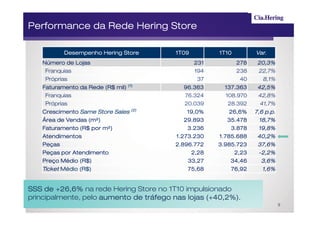

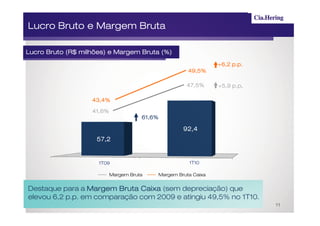

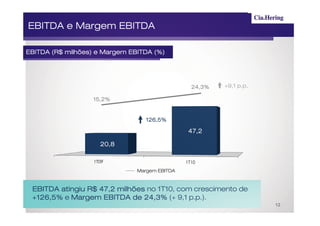

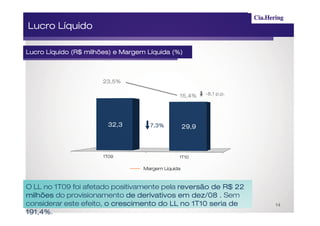

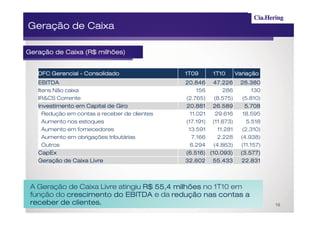

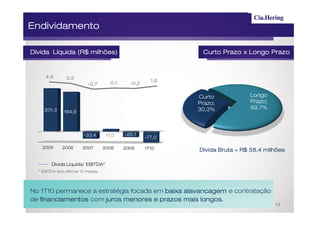

O documento fornece um resumo operacional e financeiro da empresa para o primeiro trimestre de 2010. Destaca o crescimento de receita de 38%, expansão da margem bruta e EBITDA, além de manutenção da baixa alavancagem financeira. A empresa projeta continuar investindo em novas lojas e reposicionamento de marcas.