Este documento resume o diagnóstico de aspectos externos realizado pela agência Zamba para o cliente Barion Alimentos S.A. Em três frases:

1) Analisa as tendências do consumo de doces pela nova classe média brasileira, que tem se tornado cada vez mais social e definido por hábitos.

2) Discute como a industrialização da produção de alimentos e a inclusão digital afetam positivamente empresas como a Barion, que produz doces industrializados.

3) Apresenta pesquisas que mostram como a TV, moda e comportamentos

![O potencial de consumo da base da pirâmide

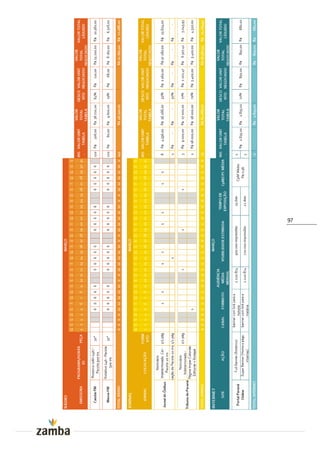

O macroambiente econômico deve começar a ser analisado pelos dados

relativos à indústria de alimentos brasileira: “O IBGE informa, por meio de pesquisa,

que a indústria de alimentos foi a segunda que mais ganhou participação em 2009.”

Passou a corresponder a 14,2% do valor da transformação industrial – indicador

similar ao PIB (Produto Interno Bruto). Em 2008, o peso era menor: 12,3%, segundo o

IBGE. A indústria de alimentos só perde, em participação, para a de refino de petróleo

e produção de biocombustíveis (14,9% em 2009, percentual inferior aos 16,3% de

2008). De acordo com o estudo, o faturamento bruto da indústria alimentícia atingiu

R$ 2,3 trilhões, inferior aos R$ 2,4 trilhões de 2008. O motivo da queda é a crise global.

”Este ganho de participaç~o deu-se, em boa medida, pela expansão do consumo das

faixas de renda de menor poder aquisitivo e à ascensão da classe C”, explica o

relatório.

De acordo com o Pyxis Consumo, ferramenta de potencial de mercado do

Ibope Inteligência, os alimentícios são carros-chefe dos supermercados. Segundo

Antônio Carlos Ruótolo, diretor de atendimento e planejamento do Ibope Inteligência,

“os produtos relacionados { alimentaç~o no domicílio representam o maior consumo

per capita entre todos os produtos monitorados pelo Pyxis Consumo”. Relata a

pesquisa: “A classe C, respons|vel por 50,35% dos domicílios urbanos do país, é a que

apresenta maior potencial de consumo de alimentos: 45,64% de todo o potencial

8

provêm dela – ou R$ 45,64 por pessoa.” As regiões Sul e Sudeste representam juntas

67,4% do potencial de consumo de alimentos do país, totalizando aproximadamente

130 bilhões de reais.

Analisando a questão do empreendedorismo econômico, há um mercado

informal de modo geral que gera uma economia que nem sempre está nos papéis e

cadernos contábeis, protagonizado principalmente pela nova classe média brasileira.

Sobre este assunto, o estudo da CNI (Confederação Nacional da Indústria), que

posteriormente se transformou num livro intitulado “A Classe Média Brasileira –

Ambições, Valores e Projetos de Sociedade” dos cientistas políticos Amaury de Souza

e Bolívar Lamounier, relata que a maior dificuldade para um crescimento ainda maior

da nova classe média brasileira é a informalidade dos microempreendedores, que

correspondem à grande parte desta parcela da populaç~o. “O mercado informal

esbarra em um limite, acima do qual o empreendedor n~o consegue crescer […]”, diz

Lamounier. Os cientistas políticos afirmam que para crescer é necessário crédito, o

que raramente é concedido aos pequenos empresários da informalidade, além da falta

de documentos necessários para parcerias com fornecedores ou afins. Deste modo,

abrir uma “f|brica caseira” é uma saída para aumento de renda, uma vez que a nova

classe média brasileira tem como hábito consumir e valorizar o que é da sua

comunidade.](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-14-320.jpg)

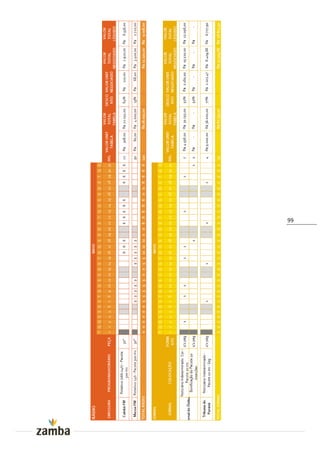

![2. A mensagem genérica, aquela em que o conceito criativo é exposto de modo a

atingir um grande público;

3. A mensagem focada, aquela em que o conceito criativo sofre desdobramento para a

família-produto a que se destina.

Vertentes da campanha e materiais a serem desenvolvidos:

Evento

Evento para 150 pessoas no Palácio Garibaldi, no centro de Curitiba, no dia 9 de

fevereiro de 2012, cujo principal objetivo é mostrar a todos aqueles que

vendem/venderão Barion o novo posicionamento da marca e sua aproximação para

com a nova classe média brasileira. Materiais necessários: mala direta que incentive o

público-alvo a ir para o evento, email para confirmação de presença, banner (exemplo

de layout a ser seguido nos outros materiais do evento), bloco temático, caneta, duas

edições do Informe Publicitário Barion.

Material gráfico

Wobbler (formato: circular, 22 cm x 13 cm, com faca personalizada), stopper (formato:

circular, diâmetro de 30cm, com faca personalizada), adesivo de chão (formato:

circular, diâmetro 45 cm). Além disso, um layout de flyer institucional, a ser usado 117

durante a campanha inteira.

Rádio

2 Spots 30” para as rádios Caiobá FM e Massa FM.

Jornal

2 anúncios de jornal a serem adaptados para os seguintes formatos: ½ página para

Jornal do Ônibus [6 colunas (25,6 cm) x 16,3 cm], ½ página para Tribuna do Paraná [5

colunas (24,6 cm) x 20 cm]. 1 Rodapé para página da Tribuna do Paraná [5 colunas

(24,6 cm) x 07 cm].

Internet

Hotsite

Seguindo a identidade visual da campanha, será criado um hotsite na forma de quiz: o

usuário responderá a 4 perguntas divertidas sobre como consome os produtos da

Barion. Ao término das questões, o usuário terá acesso ao resultado (ligado às

famílias-produtos já mencionadas), que poderá ser compartilhado via redes sociais.](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-125-320.jpg)

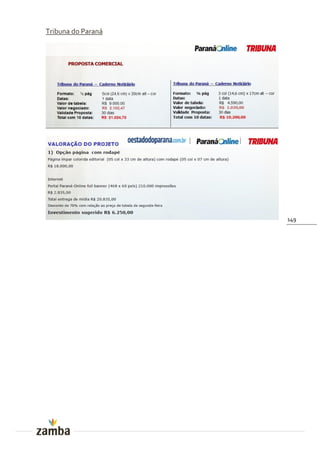

![Anexos

Produção e Mídia: Propostas Comerciais e Negociações

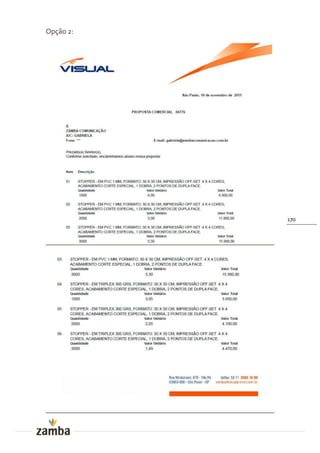

Mídia

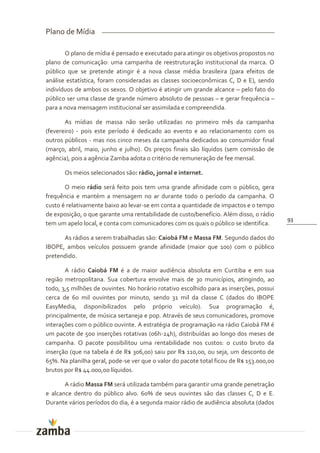

Caiobá FM

De: Alvaro [alvaro@caiobafm.com.br]

Enviada em: quarta-feira, 19 de outubro de 2011 12:32

Para: João

Assunto: RES: Negociação Caiobá FM - Barion

Boa tarde João Paulo!

Atendendo à sua solicitação encaminhamos em anexo nossa Programação, Ação Promocional

e o resumo da última pesquisa de Audiência realizada pelo IBOPE.

Abaixo seguem os custos solicitados.

- Patrocínio do programa Renato Gaúcho, nos três primeiros meses da campanha.

Custo Mensal = R$ 16.500,00 143

- Pacote de 500 inserções rotativas

Custo do Pacote: R$ 55.000,00

- Pacote de 300 inserções rotativas

Custo do Pacote: R$ 34.500,00

- Pacote de 150 inserções determinadas (09h às 12h) = R$ 22.125,00

Para maiores detalhes poderemos marcar uma visita e conversarmos pessoalmente.

Abraços.

Alvaro Hamann

Executivo Comercial

Av.Humberto de A. Castelo Branco 590

Curitiba | PR | Brasil

(41) 3068-6550 / 9113-7779

www.caiobafm.com.br

De: João Paulo Dias Bandeira [mailto:joao@zambacomunicacao.com.br]

Enviada em: quarta-feira, 19 de outubro de 2011 11:47

Para: alvaro@caiobafm.com.br

Assunto: Negociação Caiobá FM - Barion](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-151-320.jpg)

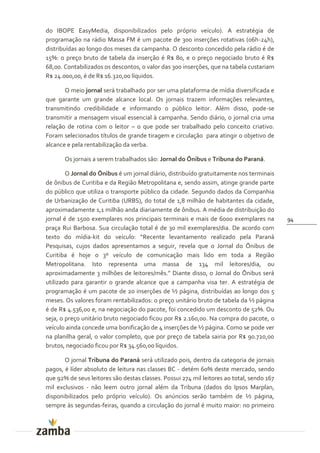

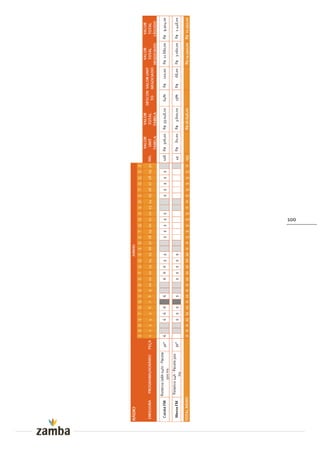

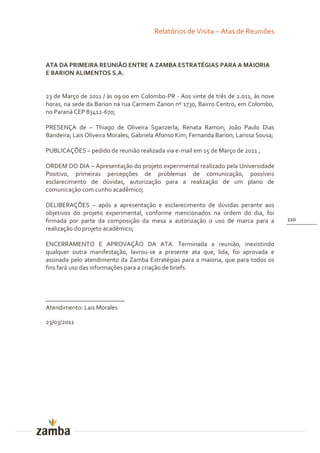

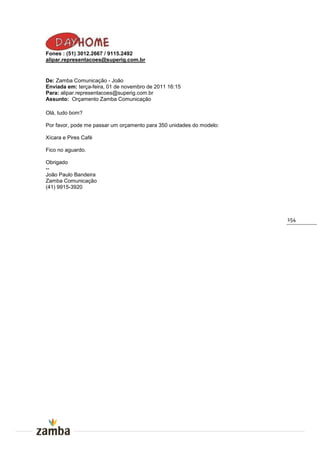

![Jornal do Ônibus

De: Rede Diários do Paraná – Rogério Florenzano [florenzano@redediariosdoparana.com.br]

Enviada em: sexta-feira, 21 de outubro de 2011 11:39

Para: João

Assunto: Re: Negociação Jornal do Ônibus - Barion

Prezado João Paulo

Conforme sua solicitação, estamos passando para sua apreciação e decisão de mídia,

orçamento para a inserção em nosso veículo – JORNAL DO ONIBUS -. Anexo, envio também

Midiakit onde você encontrará dados e informações que imagino serão bastante úteis para esta

sua decisão de mídia, bem como a relação de terminais onde o JO é distribuído de 2as. a 6as..

Isto porque, como são 30 mil exemplares distribuídos por equipe própria, podemos fazer ações

de Marketing e de Distribuição dirigidas e eventualmente concentrando maior distribuição em

regiões que sejam do interesse de nosso comum cliente BARION.

Ainda, conforme seu questionamento sobre patrocínio, podemos adaptar e fechar a página

com os anúncios, com a única obrigatoriedade de que os mesmos, em qualquer um dos

formatos ½ ou ¼, sejam em 6 colunas (25,0), e as colunas são diárias.

Assim sendo, abaixo nosso orçamento.

NOSSA PROPOSTA

Opção 01

Dimensão:- ½ página (25,0 x 18,0)

146

Formato:- COR

Periodicidade:- 20 (vinte) inserções dentro de período março a julho 2012

CUSTO DE TABELA :- R$ 4.536,00 (Quatro mil, quinhentos e trinta e seis Reais) brutos COR

CUSTO NEGOCIADO PROPOSTO:- R$ 2.700,00 (Dois mil e setecentos Reais) brutos COR

para inserções isoladas sem período fechado

CUSTO NEGOCIADO PROPOSTO:- R$ 2.160,00 (Dois mil, cento e sessenta Reais) brutos

COR para contrato das 20 (vinte) inserções fechado.

Para periodicidade de 10 (dez) inserções no mesmo período

CUSTO DE TABELA :- R$ 4.536,00 (Quatro mil, quinhentos e trinta e seis Reais) brutos COR

CUSTO NEGOCIADO PROPOSTO:- R$ 2.700,00 (Dois mil e setecentos Reais) brutos COR

para inserções isoladas sem período fechado.

CUSTO NEGOCIADO PROPOSTO:- R$ 2.430,00 (Dois mil, quatrocentos e trinta Reais) brutos

COR para contrato das 10 (dez) inserções fechado.

Opção 02

Dimensão:- 1/4 página (12,3 x 18,0)

Formato:- COR](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-154-320.jpg)

![Periodicidade:- 20 (vinte) inserções dentro de período março a julho 2012

CUSTO DE TABELA :- R$ 2.268,00 (Dois mil, duzentos sessenta e oito Reais) brutos COR

CUSTO NEGOCIADO PROPOSTO:- R$ 1.350,00 ( Um mil, trezentos e cinquenta Reais) brutos

COR para inserções isoladas sem período fechado.

CUSTO NEGOCIADO PROPOSTO:- R$ 1.080,00 (Um mil e oitenta Reais) brutos COR para

contrato das 20 (vinte) inserções fechado.

Para periodicidade de 10 (dez) inserções no mesmo período

CUSTO DE TABELA :- R$ 2.268,00 (Dois mil, duzentos sessenta e oito Reais) brutos COR

CUSTO NEGOCIADO PROPOSTO:- R$ 1.350,00 (Um mil, trezentos e cinquenta Reais) brutos

COR para inserções isoladas sem período fechado.

CUSTO NEGOCIADO PROPOSTO:- R$ 1.215,00 (Um mil, duzentos e quinze Reais) brutos

COR para contrato das 10 (dez) inserções fechado.

OBSERVAÇÃO IMPORTANTE: no caso do fechamento de volume 20 (vinte) inserções no

formato de ½ página, estaremos concedendo adicionalmente 04 (quatro) inserções ao longo do

período de março a julho, não podendo somente, estas serem concentradas em um único mês,

elas devem ser distribuídas no período contratado.

No caso do fechamento do volume de 10 (dez) inserções no formato de ¼ de página, esta

bonificação será de 02 (duas) inserções, distribuídas da mesma forma que acima.

Qualquer duvida ou ajuste que for necessário nesta nossa proposta, por favor me contate.

147

Atenciosamente,

De: Rede Diários do Paraná – Rogério Florenzano [florenzano@redediariosdoparana.com.br]

Enviada em: sexta-feira, 21 de outubro de 2011 11:39

Para: João

Assunto: Re: Negociação Jornal do Ônibus - Barion

Olá Rogério, tudo bom?

Sou João Paulo, da agência Zamba Comunicação, e atendemos a conta da Barion Alimentos.

Pode nos passar a tabela atualizada e perfil de público do Jornal do Ônibus por favor?

A campanha que estamos planejando vai de março a julho de 2012. Estamos trabalhando com

algumas opções de táticas, e , para isso, precisamos de negociações para:

- Pacote de 20 ½ páginas](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-155-320.jpg)

![Evento – Mala Direta – Envio

De: Adriano.m@transmit.com.br

Enviada em: segunda-feira, 31 de outubro de 2011 17:49

Para: Lais [Lais@zambacomunicacao.com.br]

Assunto: RES: Negociação Caiobá FM - Barion

Conforme conversamos, nessas condições, sem protocolo e com o prazo de uma semana,

posso atendê-la pelo valor de R$ 1,60 por endereço.

TRANSMIT SERVIÇOS LTDA

Cesar Adriano Maganhotto

F.: 41 - 3023 - 7542

adriano.m@transmit.com.br

De: Lais [Lais@zambacomunicacao.com.br]

Enviada em: segunda-feira, 31 de outubro de 2011 17:05

Para: Adriano.m@transmit.com.br

Assunto: Orçamento Zamba Comunicação

Olá Adriano,

conforme falamos, gostaria da sua ajuda para orçar algumas entregar.

151

Entrega simples, sem protocolo e prazo flexível, 1 semana para

entrega.

Abaixo segue a lista dos bairros.

Muito obrigada, aguardo seu retorno.

Laís Morales

Atendimento

Zamba Comunicação

8871.5047

zambacomunicacao.com.br](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-159-320.jpg)

![Evento – Mala Direta – Material Gráfico e Caixa

De: Grafica Everest - Sheila [sheila@graficaeverest.com.br]

Enviada em: quinta-feira, 03 de novembro de 2011 17:08

Para: Lais [Lais@zambacomunicacao.com.br]

Assunto: Orçamento Zamba Comunicação

Olá Lais segue abaixo.

350 unid Flyer rosa, papel couchê fosco 250gr, 10x20cm, 4x4 cores, corte especial,

faca................ R$ 345,00

350 caixas de papel cartão 300gr, 4x0 cores, +/- 15x20cm (formato fechado) + berço sem

impressão, faca especial...............R$ 875,00

O valor da caixa irá variar conforme verificarmos protótipo/boneco.

Sheila

De: Lais [Lais@zambacomunicacao.com.br]

Enviada em: quinta-feira, 03 de novembro de 2011 11:36

Para: Grafica Everest - Sheila [sheila@graficaeverest.com.br]

Assunto: Orçamento Zamba Comunicação

Oi Sheila, tudo bem?

152

É possível orçar a produção de 350 malas diretas?

Anexo está o flyer rosa' (10x20) que irá dentro de uma caixa 15x20cm

com berço para um pires de porcelana. Tentei desenhar no paint para facilitar o entendimento...

Não precisa ser fiel. Mas precisamos de uma estimativa de custo.

- caixa papelão fino c/ berço para pires de porcelana

- flyer com faca especial em formato de xícara

e também

- cinta couché 170g 17x7cm + adeviso na ponta.

Nesse caso tanto faz, pode ser adesivo para colocar individualmente, ou cola na ponta do

couché.. O que ficar mais fácil ou mais barato.

Obrigada! Prometo que esses são os ultimos orçamentos que eu peço =)](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-160-320.jpg)

![Evento - Material de Relacionamento – Revista

De: Cesar [cesarlise@lisegraff.com.br]

Enviada em: terça-feira, 01 de novembro de 2011 10:02

Para: Laís – Zamba

Assunto: Orçamento Zamba Comunicação

Curitiba, 01/11/2011

À Zamba Comunicação

At. Lais Morales

Fone: (41)8871-5047

Logo Orçamento (2)

EMPRESA DO GRUPO LISEGRAFF

Prezado cliente,

Vimos através desta apresentar nossa proposta orçamentária para a confecção

do(s) serviço(s) conforme especificações abaixo :

Itens solicitados do orçamento : 029905.

029905.01

10 - Impressão A3

156

aberto: 42x29.7cm, sem impressão em Couche Liso 90g. Chapas CTP inclusas.

Prova.

Impr.Digital 4x0.

Total: R$ 75,00 Unitário: 7,50 Pgto: 21 dias

029905.02

5.000 - Flyers A5

aberto: 15x21cm, 4x4 cores em Couche Liso 90g. Chapas CTP inclusas. Prova.

Obs.: SOMENTE REFILE.

Total: R$ 697,00 Unitário: 0,1394 Pgto: 21 dias

029905.03

350 - Impressão A5

aberto: 15x21cm, 4x4 cores em Couche Liso 250g. Chapas CTP inclusas. Prova.

Obs.: SOMENTE REFILE.

Total: R$ 561,00 Unitário: 1,6028571 Pgto: 21 dias

Validade da proposta : 15 dias](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-164-320.jpg)

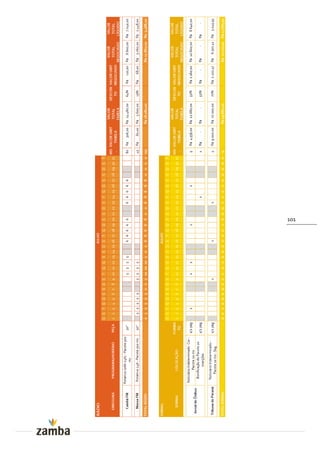

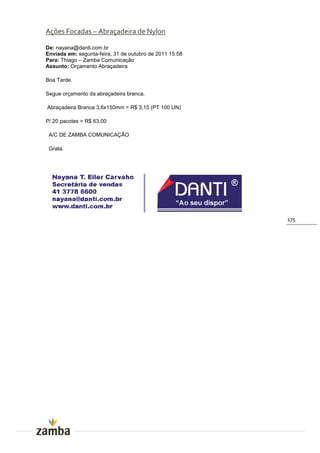

![Obs: 15x15cm, 4x0 cores em Vinil Branco Digital

Solvente.

Aplicação PS 0.50mm, com fita dupla-face, Corte

especial.

Total: R$ 1.400,00 Unitário: 2,80 Pgto:

Entrada/30 dias Entrega : 5 dias

042151.04 1.000 - Wobler Digital 15x15cm PS 0,50mm

Idem item anterior

Total: R$ 2.100,00 Unitário: 2,10 Pgto:

Entrada/30 dias Entrega : 5 dias

042151.05 500 - Stopper Digital 30x30cm PS 0,50mm ]

Obs: 40x40cm, 4x0 cores em Vinil Branco Digital

Solvente.

Aplicação PS 0.50mm, com fita dupla-face, Dobra, Corte

especial.

Total: R$ 3.425,00 Unitário: 6,85 Pgto:

Entrada/30 dias Entrega : 5 dias

042151.06 1.000 - Stopper Digital 30x30cm PS 0,50mm

169

Idem item anterior

Total: R$ 6.300,00 Unitário: 6,30 Pgto:

Entrada/30 dias Entrega : 5 dias

Atendimento : Abigail Barros Validade da proposta : 10 dias

dias. - Não está incluso

manipulação de imagens.

Atenciosamente, Autorizo a confecção do(s)

item(ns) acima assinalado(s)

PHB Surya Ltda

Zamba Comunicação](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-177-320.jpg)

![Ações Focadas – Balcão Promocional

De: vendas@i7print.com.br

Enviada em: segunda-feira, 31 de outubro de 2011 17:45

Para: Lais [lais@zambacomunicacao.com.br]

Assunto: RES: Negociação Caiobá FM - Barion

Boa Tarde

Conforme solicitado segue nosso orçamento para aprovação:

COD: R500 C

Balcão promocional PS, formato arredondado small, porta traseira com chave, 04 rodízio,

desmontável.

Altura: 2 M – largura 66cm , testeira 66 x 25 cm.

Valor: R$ 400,00/Unit.

Bag para transporte opcional. (+ R$ 60,00)

Prazo de Entrega: 10 dia (após aprovação do orçamento).

Pagamento: 100% deposito na C/C na confirmação do pedido.

Frete por conta do comprador.

Atenciosamente.

Stephane Paulino

11-4612-0956

11-3774-8807

172

De: Lais [lais@zambacomunicacao.com.br]

Enviada em: segunda-feira, 31 de outubro de 2011 16:43

Para: vendas@i7print.com.br

Assunto: Orçamento Balcão

Olá,

Sou a Laís da agência Zamba, e precisamos fazer um orçamento de alguns

materiais para uma ação com o nosso cliente Barion.

- Balcão Promocional, modelo mais simples (Modelo do balcão da OI no

site http://i7print.com.br/produtos.html)

Você fazem pequenas quantidades? Precisamos de apenas 5 unidades

Quanto sairia a unidade?

Aguardamos o retorno.

Obrigada

Laís Morales

Atendimento

Zamba Comunicação

8871.5047

zambacomunicacao.com.br](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-180-320.jpg)

![Ações Focadas – Wobbler Locadoras

De: aureo@superdisplay.com.br

Enviada em: segunda-feira, 31 de outubro de 2011 16:37

Para: Lais

Assunto: Orçamento Wobber – Zamba Comunicação Lais boa tarde

Para sua solicitação abaixo temos a seguinte condição para oferecer .

Wobbler

Medida: 100 x 260 mm

Cores: 4 x 1 calço branco

Material: PVC cristal 0,30

Acabamento: corte especial com 1 fita dupla face espuma

Preço Unitário: R$ 7,00 preço Total : R$ 700,00

Condição de pagto: 21 dias

Embalagem: padrão

Frete: a retirar

Validade da proposta: 7 dias

De: Lais [lais@zambacomunicacao.com.br]

Enviada em: segunda-feira, 31 de outubro de 2011 13:30

Para: aureo@superdisplay.com.br

Assunto: Orçamento Wobber – Zamba Comunicação

173

Olá,

Sou a Laís da agência Zamba, e precisamos fazer um orçamento de alguns

materiais para uma ação com o nosso cliente Barion.

- Wobbler

Não definimos a quantidade ainda, porém temos um orçamento de R$700,00

para a produção desse item.

Você poderia me passar a quantiade que conseguimos produzir com esse

valor?

Obrigada

Aguardamos o retorno.

Laís Morales

Atendimento

Zamba Comunicação

8871.5047

zambacomunicacao.com.br](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-181-320.jpg)

![Ações Focadas – Sacola Transparente

De: Só Sacolas [sosacolas@sosacolas.com.br]

Enviada em: segunda-feira, 07 de novembro de 2011 12:44

Para: Zamba Comunicação - Gabriela

Assunto: Orçamento Sacolas Transparentes

A/C

Gabriela

Conforme solicitado segue orçamento

Sacola alça vazada 40x35x0,12 de média densidade com 01 cor de impressão 01 lado

Valor unitário R$ 0,45

quantidade mínima 3500 sacolas

Prazo de Entrega: 25 dias

Condições de pagamento: 21 dias

Estamos a disposição para eventuais dúvida.

Att.,

JUnior

174](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-182-320.jpg)

![Ações Focadas – Caixa de Pizza

De: Oscar - Solotica [oscar@solotica.com.br]

Enviada em: segunda-feira, 31 de outubro de 2011 12:16

Para: João

Assunto: Orçamento Caixas de Pizza – Zamba Comunicação

Gabriela,

Como não tenho conhecimento da arte final de sua caixa posso informar que seu custo será:

2400 caixas R$ 3.000,00

Fotolito (estimado) R$ 280,00

Total (estimado) R$ 3.280,00

Vale lembrar que o valor acima esta sujeito a confirmação.

Desde já agradeço a oportunidade de estar ofertando nossos serviços.

Att

Cel: +55 11 9112-1173

Fax: +55 11 3965-4051

e-mail: oscar@solotica.com.br

www.solotica.com.br 182

Oscar Marreti

Gerente Geral

Tel: +55 11 3959-3520](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-190-320.jpg)

![Ações Focadas – Cartaz de Locadora

De: Grafica Everest - Sheila [sheila@graficaeverest.com.br]

Enviada em: quinta-feira, 25 de outubro de 2011 16:29

Para: Lais [Lais@zambacomunicacao.com.br]

Assunto: Orçamento Zamba Comunicação

_

Impressão em A3

4x0

Couché 90g

10 unidades................ R$ 19,00

184](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-192-320.jpg)

![Ações Focadas – Sacola para ação da Locadora

De: Só Sacolas [sosacolas@sosacolas.com.br]

Enviada em: quarta-feira, 02 de novembro de 2011 16:48

Para: Zamba Comunicação - Gabriela

Assunto: Orçamento Sacolas

A/C

Gabriela

Conforme solicitados segue orçamento

Sacola alça vazada 20x30x0,10 de baixa densidade na cor salmão com 01 cor de impressão

R$ 190,00 o milheiro

3000 unidades valor unitário R$ 0,178

Prazo de Entrega: 20 dias

Não cobramos taxa de cliche

Estamos a disposição para eventuais dúvida.

Att.,

Junior

185](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-193-320.jpg)

![Ações Focadas – Cinta Tubetes (com adesivo)

De: Grafica Everest - Sheila [sheila@graficaeverest.com.br]

Enviada em: quinta-feira, 03 de novembro de 2011 17:22

Para: Lais [Lais@zambacomunicacao.com.br]

Assunto: Orçamento Zamba Comunicação

350 cinta tubetes : couché 170g 17x7cm, 4x0 cores + adeviso na ponta. ...................

R$ 195,00

Sheila

186](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-194-320.jpg)

![Ações Focadas – Flyers

De: Grafica Everest - Sheila [sheila@graficaeverest.com.br]

Enviada em: quinta-feira, 25 de outubro de 2011 16:29

Para: Lais [Lais@zambacomunicacao.com.br]

Assunto: Orçamento Zamba Comunicação

_

Flyer A5

4x4

Couché 75g

5.000 unidades.................... R$ 485,00

187](https://image.slidesharecdn.com/zambatccfinal-120827161403-phpapp02/85/TCC-Zamba-195-320.jpg)