A apresentação resumiu:

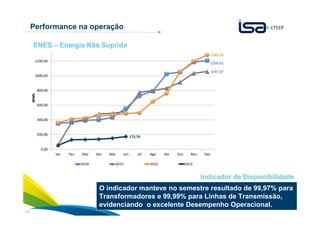

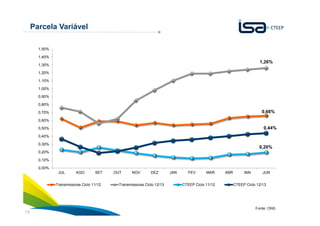

1) O desempenho operacional da CTEEP no primeiro semestre de 2013 com indicadores acima de 99,9%

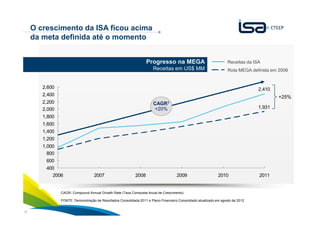

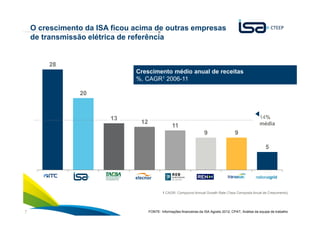

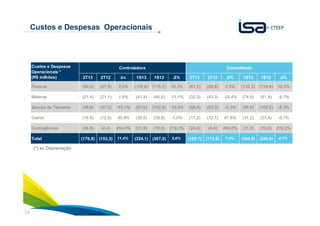

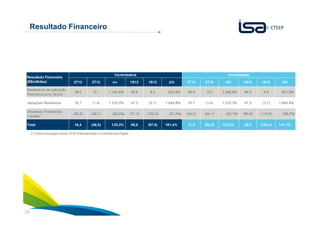

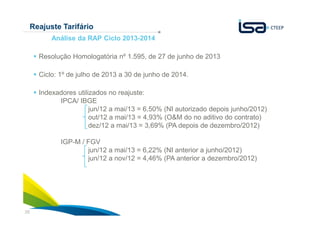

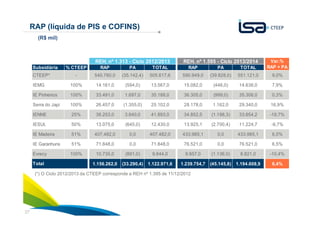

2) Os resultados financeiros da CTEEP e da ISA no segundo trimestre e primeiro semestre de 2013, com queda na receita e lucro em comparação ao ano anterior

3) A revisão estratégica da ISA e da CTEEP focada em eficiência operacional, otimização de custos e estrutura de capital