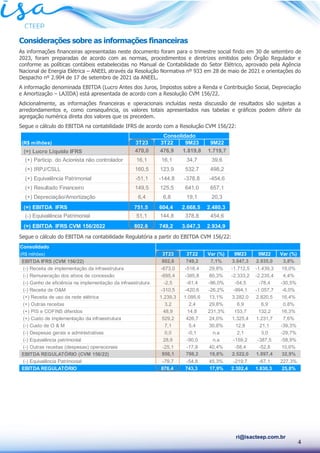

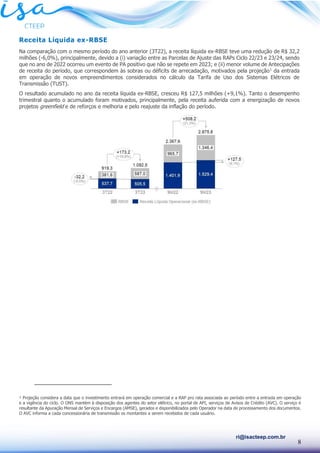

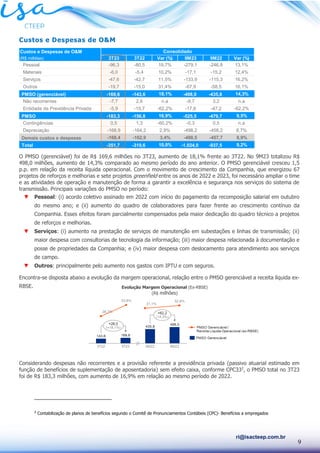

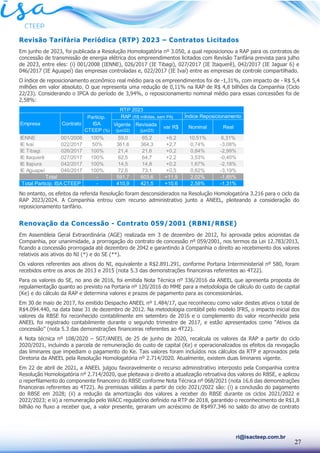

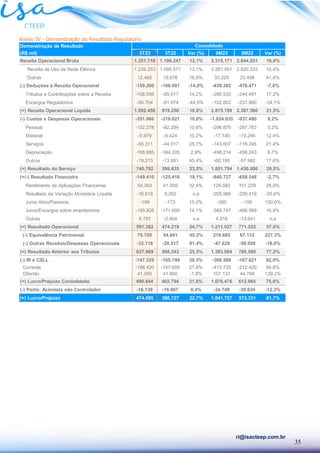

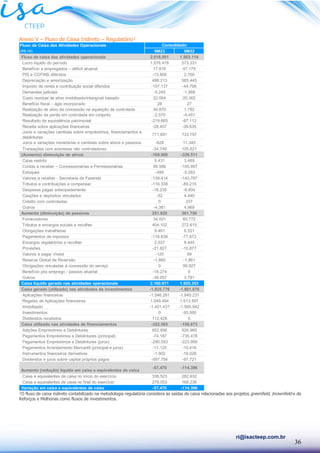

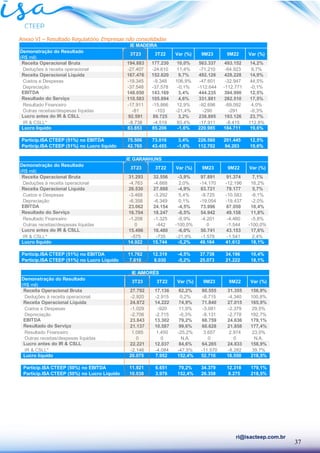

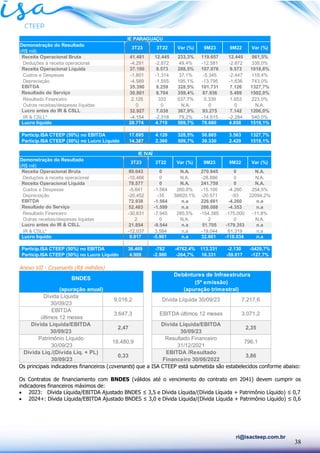

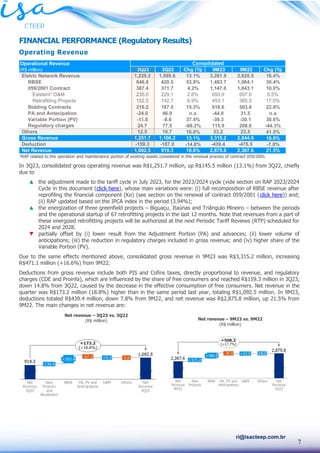

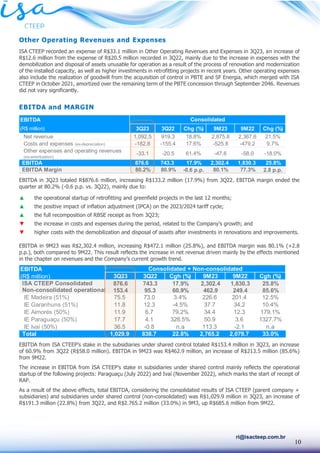

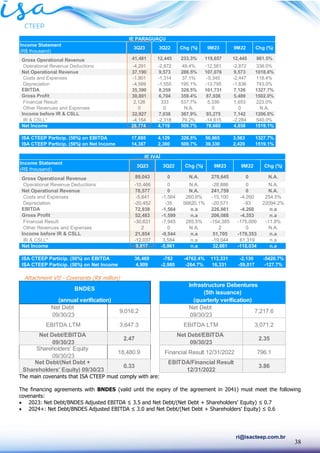

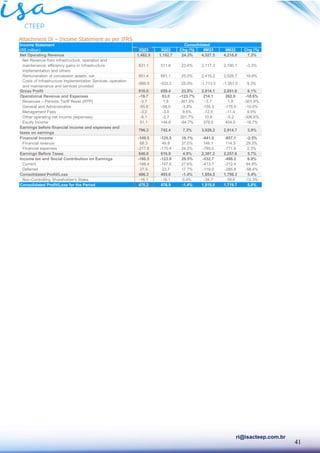

ISA CTEEP anuncia resultados do terceiro trimestre de 2023, com EBITDA de R$876,6 milhões, alta de 17,9%. A companhia sagrou-se vencedora do Lote 1 do Leilão de Transmissão 01/2023. O projeto Triângulo Mineiro entrou em operação comercial com antecedência de mais de um ano e meio.