Classe 2

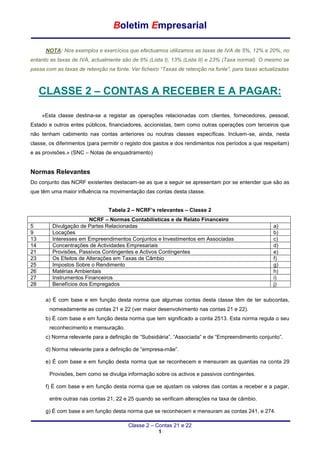

- 1. Boletim Empresarial Classe 2 – Contas 21 e 22 1 NOTA: Nos exemplos e exercícios que efectuamos utilizamos as taxas de IVA de 5%, 12% e 20%, no entanto as taxas de IVA, actualmente são de 6% (Lista I), 13% (Lista II) e 23% (Taxa normal). O mesmo se passa com as taxas de retenção na fonte. Ver ficheiro “Taxas de retenção na fonte”, para taxas actualizadas CLASSE 2 – CONTAS A RECEBER E A PAGAR: «Esta classe destina-se a registar as operações relacionadas com clientes, fornecedores, pessoal, Estado e outros entes públicos, financiadores, accionistas, bem como outras operações com terceiros que não tenham cabimento nas contas anteriores ou noutras classes específicas. Incluem-se, ainda, nesta classe, os diferimentos (para permitir o registo dos gastos e dos rendimentos nos períodos a que respeitam) e as provisões.» (SNC – Notas de enquadramento) Normas Relevantes Do conjunto das NCRF existentes destacam-se as que a seguir se apresentam por se entender que são as que têm uma maior influência na movimentação das contas desta classe. Tabela 2 – NCRF’s relevantes – Classe 2 NCRF – Normas Contabilísticas e de Relato Financeiro 5 Divulgação de Partes Relacionadas a) 9 Locações b) 13 Interesses em Empreendimentos Conjuntos e Investimentos em Associadas c) 14 Concentrações de Actividades Empresariais d) 21 Provisões, Passivos Contingentes e Activos Contingentes e) 23 Os Efeitos de Alterações em Taxas de Câmbio f) 25 Impostos Sobre o Rendimento g) 26 Matérias Ambientais h) 27 Instrumentos Financeiros i) 28 Benefícios dos Empregados j) a) É com base e em função desta norma que algumas contas desta classe têm de ter subcontas, nomeadamente as contas 21 e 22 (ver maior desenvolvimento nas contas 21 e 22). b) É com base e em função desta norma que tem significado a conta 2513. Esta norma regula o seu reconhecimento e mensuração. c) Norma relevante para a definição de “Subsidiária”, “Associada” e de “Empreendimento conjunto”. d) Norma relevante para a definição de “empresa-mãe”. e) É com base e em função desta norma que se reconhecem e mensuram as quantias na conta 29 Provisões, bem como se divulga informação sobre os activos e passivos contingentes. f) É com base e em função desta norma que se ajustam os valores das contas a receber e a pagar, entre outras nas contas 21, 22 e 25 quando se verificam alterações na taxa de câmbio. g) É com base e em função desta norma que se reconhecem e mensuram as contas 241, e 274.

- 2. Boletim Empresarial Classe 2 – Contas 21 e 22 2 h) É com base e em função desta norma que se reconhecem e mensuram as quantias na conta 29 Provisões, nomeadamente na conta “295 Matérias Ambientais”. i) É com base e em função desta norma que se reconhecem e mensuram imparidades nas contas a receber que são considerados activos financeiros e tratados nesta norma. j) É com base e em função desta norma que se reconhecem e mensuram algumas quantias da conta 23 principalmente da conta 231. Reconhecimento As contas da classe 2, Contas a Receber e a Pagar, incorporam contas de natureza activa e passiva, e neste sentido surgem no balanço tanto no activo como no passivo e dentro destes no corrente ou no não corrente, havendo algumas contas desta classe, contas 261 e 262, que são evidenciadas no capital próprio. As contas da classe 2 a incluir no capital próprio são apenas as contas 261 e 262 e surgem a deduzir à conta “51 Capital” para em conjunto (51-261-262) formar o capital realizado. A classe 2 – Contas a receber e a pagar, apresenta um maior desenvolvimento, em especial nas contas “21 – Clientes” e na conta “22 – Fornecedores”. 21x1 Clientes gerais 21x2 Clientes – empresa-mãe 21x3 Clientes – empresas subsidiárias 21x4 Clientes – empresas associadas 21x5 Clientes – empreendimentos conjuntos 21x6 Clientes – outras partes relacionadas 22x1 Fornecedores gerais 22x2 Fornecedores – empresa-mãe 22x3 Fornecedores – empresas subsidiárias 22x4 Fornecedores – empresas associadas 22x5 Fornecedores – empreendimentos conjuntos 22x6 Fornecedores – outras partes relacionadas Esta decomposição das contas 21 e 22 surge por exigência da NCRF 5 – Divulgações de Partes Relacionadas, cujo objectivo é prescrever que, nas demonstrações financeiras de uma entidade, se incluam as divulgações necessárias para chamar a atenção para a possibilidade de que a sua posição financeira e resultados possam ter sido afectados pela existência de partes relacionadas e por transacções e saldos pendentes com tais partes. A divulgação exigida pela norma, deve ser feita separadamente para cada uma das seguintes categorias: (§14, da NCRF 5) (a) A empresa-mãe; (b) Entidades com controlo conjunto ou influência significativa sobre a entidade; (c) Subsidiárias;

- 3. Boletim Empresarial Classe 2 – Contas 21 e 22 3 (d) Associadas; (e) Empreendimentos conjuntos nos quais a entidade seja um empreendedor; (f) Pessoal chave da gestão da entidade ou da respectiva entidade-mãe; e (g) Outras partes relacionadas. Verifica-se, contudo, que a decomposição do quadro de contas não contempla exactamente as exigências da norma. Para dar cabal cumprimento, isto é, para termos a informação devidamente preparada para a divulgação exigida, as diversas contas «2xx6 – outras partes relacionadas» teriam de ser decompostas como se sugere para clientes c/c: 2116 – Clientes – Outras partes relacionadas 21161 – Clientes – Entidades com controlo conjunto ou influência significativa sobre a entidade 21162 – Clientes – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 21163 – Clientes - ….(outras situações particulares da entidade) Sempre que se justifique e com a necessária adaptação, a sugestão apresentada para a conta 211 é válida para as restantes contas desta classe onde hajam saldos pendentes. Empresa-mãe é uma entidade que detém uma ou mais subsidiárias (§13 da NCRF 14). Deve ser identificada uma adquirente para todas as concentrações de actividades empresariais. A adquirente é a entidade concentrada que obtém o controlo sobre as outras entidades ou actividades empresariais concentradas. Subsidiária: é uma entidade (aqui se incluindo entidades não constituídas em formas de sociedade, como, p. ex: as parcerias) que é controlada por uma outra entidade (designada por empresa-mãe) (§4 da NCRF13). Associada: é uma entidade (aqui se incluindo as entidades que não sejam constituídas em forma de sociedade, como, p. ex: as parcerias) sobre a qual o investidor tenha influência significativa e que não seja nem uma subsidiária nem um interesse num empreendimento conjunto. (§4 da NCRF 13). Empreendimento conjunto: é uma actividade económica empreendida por dois ou mais parceiros, sujeita a controlo conjunto destes mediante um acordo contratual. (§4 da NCRF 13). A caracterização de uma entidade como: Empresa-mãe; Subsidiária; Associada; ou Empreendimento conjunto tem a ver fundamentalmente com a capacidade da entidade afectar as políticas financeiras e operacionais da investida e decorre da presença de controlo, controlo conjunto ou influência significativa”. (extracto do § 4 da NCRF 5).

- 4. Boletim Empresarial Classe 2 – Contas 21 e 22 4 Assim apresentamos de seguida as definições mais importantes para a caracterização das categorias enumeradas na norma e constantes no código de contas. Controlo: é o poder de gerir as políticas financeiras e operacionais de uma entidade ou de uma actividade económica a fim de obter benefícios da mesma”. (§8 da NCRF5) Controlo conjunto: é a partilha de controlo, acordada contratualmente, de uma actividade económica e existe apenas quando as decisões estratégicas financeiras e operacionais relacionadas com a actividade exigem o consentimento unânime das partes que partilham o controlo (os empreendedores).” (§8 da NCRF 5) Influência significativa: é o poder de participar nas decisões das políticas financeira e operacional da investida ou de uma actividade económica mas que não é controlo nem controlo conjunto sobre essas políticas. A influência significativa pode ser obtida por posse de acções, estatuto ou acordo.” (§8 da NCRF 5) Dívidas a curto, médio e longo prazo: Consideram-se dívidas a curto prazo, quando o seu vencimento se verifica num prazo inferior a um ano; Consideram-se dívidas a médio e longo prazo, quando o seu vencimento é superior a um ano. NOTAS DE DÉBITO: A nota de débito, serve para uma entidade debitar um certo valor a outrém. Esta operação origina ou um aumento da dívida deste último (sendo devedor) ou uma diminuição do seu crédito (sendo credor). A nota de débito é utilizada frequentemente para debitar encargos de compra, despesas com serviços bancários, juros, descontos, etc., aos devedores, quando são de sua conta. O estudo e preenchimento das notas de débito encontra-se no final deste fascículo. NOTAS DE CRÉDITO: A nota de crédito, tem função inversa da nota de débito. Creditando uma certa importância ao devedor, este vê o seu débito reduzido e, sendo credor, o inverso.

- 5. Boletim Empresarial Classe 2 – Contas 21 e 22 5 A nota de crédito é utilizada normalmente na devolução de vendas ou descontos feitos fora da factura. O estudo e preenchimento das notas de crédito encontra-se no final deste fascículo. ESTUDO DA LETRA: A factura, as notas de débito e as notas de crédito constituem a justificação das transacções efectuadas, mas não podem ser considerados como garantia especial de pagamento dessas transacções. Para tal, existe um segundo grupo de documentos denominados títulos de crédito, dos quais destacamos a letra. A letra, é um título de crédito através do qual uma determinada pessoa ou entidade (o sacador) ordena a outrém (sacado) o pagamento de uma certa importância (valor nominal da letra), a si ou a outra pessoa ou entidade (tomador), numa determinada data (vencimento). O sacador corresponde normalmente ao credor (é ele que passa a letra), enquanto que o sacado corresponde ao devedor. Quando qualquer dos obrigados for comerciante, sobre o valor nominal da letra incide o imposto de selo (varia consoante o valor nominal da letra). Para uma maior garantia de pagamento da letra é normalmente prestado o aval. Este corresponde a uma garantia de pagamento dada por um terceiro, ou mesmo um signatário da letra a favor de um dos seus intervenientes. Quando não é mencionado o interveniente a favor do qual se dá o aval, considera-se como sendo dado pelo sacador. O dador de aval, designa-se avalista e é responsável da mesma maneira que a pessoa por ele afiançada. OPERAÇÕES DA LETRA: A letra, à semelhança de outros títulos de crédito, está sujeita a um conjunto de operações, que são: o saque, o endosso, o aceite, o desconto, a reforma, o recâmbio e o protesto. a) o saque é a ordem de pagamento, isto é, corresponde à emissão da própria letra. Sacar uma letra consiste em emiti-la, ou seja, em ordenar a alguém (sacado) o pagamento de uma certa quantia na data de vencimento. Sendo assim, ele é efectuado pelo sacador. Exemplo de uma letra:

- 6. Boletim Empresarial Classe 2 – Contas 21 e 22 6 b) O endosso consiste na transmissão da letra a outrém pelo tomador ou portador da letra. Apenas podem ser transmitidas, por endosso, as letras que contenham a cláusula à ordem, isto é, quando forem títulos à ordem. A entidade que transmite a letra por endosso designa-se endossante; aquela que a recebe por endosso, endossado. Para se efectivar o endosso basta inscrever no verso da letra a expressão “pague-se a F ou à sua ordem”, seguida da assinatura do endossante. c) O aceite é dado pelo sacado e consiste na declaração da responsabilidade deste pelo pagamento da letra na data do vencimento. Tal declaração de responsabilidade consiste apenas na

- 7. Boletim Empresarial Classe 2 – Contas 21 e 22 7 assinatura do sacado na face da letra. Após ter aceite a letra o sacado passa a designar-se aceitante, sendo responsável pelo pagamento daquela no vencimento. d) O desconto de letras realiza-se nos bancos e consiste numa realização antecipada do seu valor, ou seja, possibilita ao portador realizar o valor da letra antes da data do seu vencimento, pagando para tal os juros e encargos relativos ao período compreendido entre a data da apresentação a desconto e a de vencimento. O desconto, operação comercial de grande relevância, apresenta uma grande vantagem para o credor (portador da letra) visto possibilitar-lhe realizar meios líquidos que doutra forma não conseguiria. Debitando ao aceitante os encargos do desconto, o portador, vê realizado antecipadamente o seu crédito sem que tal lhe origine custos financeiros. Também para o devedor apresenta vantagens visto conseguir assim crédito que doutra forma não alcançaria. De facto o desconto resulta, na prática, num empréstimo a curto prazo concedido pela instituição de crédito ao aceitante ou devedor, limitando-se este ao pagamento dos encargos ao portador ou sacador e ao reembolso do valor nominal na data do vencimento. Os encargos normalmente suportados pelo desconto de letras são os seguintes: - Juros: incidem sobre o valor nominal da letra e são calculados com base no período compreendido entre a data de desconto e a data de vencimento da letra, mais dois dias (prazo para apresentação à cobrança). A taxa de juro do desconto é variável. Depende do período que falta para o vencimento, variando na razão directa deste (quanto maior for o período de tempo em dívida maior será a taxa de juro). - Comissão de cobrança: efectuada pelo banco. - Imposto: incide sobre o juro e a comissão de cobrança e corresponde à arrecadação por parte do banco, para posterior entrega ao Estado (imposto de selo). - Outras despesas: engloba despesas diversas tais como: portes, telefonemas, telegramas, e outros. O portador apresenta a letra a desconto no banco, que poderá ser ou não aceite pela instituição de crédito (banco). Sendo-o, é-lhe depositado na conta de depósitos à ordem, o valor nominal da letra deduzido de todos os encargos referidos. Não havendo nada estipulado em contrário, o portador deverá debitar e cobrar ao aceitante as despesas que lhe foram deduzidas pelo banco, devendo o aceitante exigir o documento comprovativo (nota de desconto do banco) de tais encargos. e) A reforma consiste na substituição de uma letra antes do seu vencimento, por outra ou outras com vencimento posterior. Esta operação, muito frequente, deve-se ao facto de o aceitante não poder liquidar, no todo ou em parte, o valor nominal da letra na data de vencimento.

- 8. Boletim Empresarial Classe 2 – Contas 21 e 22 8 Duas situações podem ocorrer numa reforma de letras: 1 – o aceitante paga uma parte do valor nominal da letra antiga, aceitando uma nova letra pelo restante: reforma parcial; 2 – o aceitante substitui a letra antiga, na sua totalidade, por uma nova, não pagando qualquer valor: reforma total. Quando da reforma, ao aceitante são debitadas não só as despesas verificadas com a operação (portes de devolução, selos, impressos, outros custos) como também todos os encargos bancários a suportar pelo desconto da nova letra. f) O recâmbio consiste no seguinte: a letra é apresentada, no vencimento, ao aceitante para que este proceda ao seu pagamento, isto é, efectua-se a sua cobrança. No entanto, duas situações podem ocorrer: 1 – o aceitante paga a letra terminando, assim, a sua dívida; 2 – o aceitante recusa-se ao pagamento da letra, sendo esta devolvida ao sacador, por incobrabilidade. Tal devolução por falta de pagamento constitui o recâmbio. O recâmbio de letras não cobradas comporta sempre despesas tais como: portes, telefonemas, e outras despesas, que devem ser debitadas ao aceitante, na sua totalidade, se a responsabilidade de tal facto lhe for imputada. g) O protesto consiste numa acção levada a efeito pelo portador da letra, motivada pela falta de aceite ou falta de pagamento. O protesto por falta de aceite deverá efectuar-se durante os prazos fixados para a apresentação ao aceite; o protesto por falta de pagamento deverá efectuar-se num dos dois dias úteis seguintes àqueles em que a letra é pagável. Sendo a letra pagável até ao limite máximo de dois dias úteis seguintes à data de vencimento, o protesto deverá efectuar-se nos 3º ou 4º dias úteis seguintes àquela. A letra deve ser protestada na repartição notarial da área do domicílio nela indicado para o aceite ou pagamento; na falta de indicação a letra será protestada na repartição do domicílio da pessoa que a deva aceitar ou pagar. Pelos encargos do protesto deverá responsabilizar-se o aceitante ou devedor, devendo os seus débitos serem considerados de cobrança duvidosa. É nossa sugestão a propósito do desconto de letras e outros títulos, nomeadamente em relação ao endosso de letras e outros títulos a receber, propor a criação e utilização da seguinte conta:

- 9. Boletim Empresarial Classe 2 – Contas 21 e 22 9 2129 Clientes – Títulos a receber endossados. Recordamos que esta conta regista a crédito, o endosso de letras e outros títulos a receber (desconto bancário ou outra forma), por débito de Depósitos à ordem ou outro tipo de activo. Posteriormente esta conta será debitada por crédito da conta 212x pela extinção do título (pagamento / liquidação ou anulação). A utilização desta conta permite à entidade ter conhecimento das suas responsabilidades por títulos a receber endossados (títulos descontados antes do seu vencimento) e assim ter toda a informação necessária para a divulgação no anexo. Os quadros que se seguem apresentam de forma desenvolvida o registo das diversas operações relacionadas com as letras e outros títulos, segundo o SNC. Contabilização das letras Saque: Consiste na emissão de uma letra ou outro título, em que o sacador (credor) ordena ao sacado (devedor), o pagamento de uma certa quantia numa data determinada. Débito: Crédito: 212 – Clientes – títulos a receber 211 – Clientes c/c Desconto de letras ou endosso (Títulos a receber endossados): Caso exista a transmissão da letra ou outro título pelo sacador a outrem, através do envio da letra ou outro título ao banco para antecipar o seu recebimento (processo de endosso). Débito: Crédito: 12 – Depósitos à ordem 2129 – Clientes – títulos a receber end. Classe 6 (*) (*) Debita conta da classe 6 – Gastos – encargos bancários, caso não sejam debitados posteriormente. Recebimento da letra (Sem endosso): Momento em que o sacado paga a letra ou outro título, sem que o sacador tenha efectuado o endosso. Débito: Crédito: 12 – Depósitos à ordem 212 – Clientes – títulos a receber Recebimento da letra (Com endosso): Momento em que o sacado paga a letra ou outro título ao sacador da letra ou outro título que este havia endossado para antecipar o seu recebimento.

- 10. Boletim Empresarial Classe 2 – Contas 21 e 22 10 Uma vez que já foi efectuado o desconto da letra ou o endosso (crédito da conta 2129 – Clientes – títulos a receber endossados), só falta efectuar o seguinte registo: Débito: Crédito: 2129 – Clientes – títulos a receber end. 212 – Clientes – títulos a receber Recâmbio da letra (Sem endosso): Devolução por falta de pagamento na data do vencimento da letra ou outro título em carteira. Débito: Crédito: 211 – Clientes – c/c 212 – Clientes – títulos a receber Classe 6 (*) 12 – Dep. à ordem (Despesas de recâmbio) (*) debita conta da classe 6 – Gastos – Encargos bancários (despesas de recâmbio). Recâmbio da letra (Com endosso): Devolução por falta de pagamento na data do vencimento da letra ou outro título descontado (endossado). Débito: Crédito: 211 – Clientes c/c Classe 6 12 – Depósitos à ordem 2129 – Clientes – Títulos a receber end. 212 – Clientes – títulos a receber Débito dos encargos da letra: Recebimento do valor das despesas bancárias referentes ao desconto da letra ou outro título (processo de endosso). A suportar pela entidade: Débito: Crédito: Classe 6 (Encargos bancários) 12 – Depósitos à ordem A suportar pelo cliente: Débito: Crédito: 211 – Clientes c/c Classe 6 (encargos bancários) Reforma da letra (Sem endosso): Substituição de uma letra ou outro título por outra nova letra ou outro novo título em carteira. Anulação da letra a reformar: Débito: Crédito: 211 – Clientes c/c 212 – Clientes – títulos a receber

- 11. Boletim Empresarial Classe 2 – Contas 21 e 22 11 Recebimento de parte da dívida: Débito: Crédito: 12 – Depósitos à ordem 211 – Clientes c/c Saque de nova letra: Débito: Crédito: 212 – Clientes – títulos a receber 211 – Clientes c/c Reforma da letra (Com endosso): Substituição de uma letra ou outro título por outra nova letra ou outro novo título descontado (endossado). Anulação da letra a reformar: Débito: Crédito: 211 – Clientes c/c 12 – Depósitos à ordem 2129 – Clientes – Títulos a receber end. 212 – Clientes – títulos a receber Recebimento de parte da dívida: Débito: Crédito: 12 – Depósitos à ordem 211 – Clientes c/c Saque de nova letra: Débito: Crédito: 212 – Clientes – títulos a receber 211 – Clientes c/c Protesto da letra: Acção executiva por recusa de aceite ou de pagamento na altura do seu vencimento. Anulação da letra: Débito: Crédito: 211 – Clientes c/c 212 – Clientes – títulos a receber Classe 6 (Encargos bancários) 12 – Depósitos à ordem Reconhecimento das perdas por imparidade em clientes: Débito: Crédito: 6511 – perdas por imparidade - clientes 219 – Perdas por imparidade acumuladas Conta 21 – Clientes

- 12. Boletim Empresarial Classe 2 – Contas 21 e 22 12 Regista os movimentos com os compradores de mercadorias, de produtos e de serviços. (SNC – Notas de enquadramento) Esta conta destina-se a registar os movimentos com os compradores de mercadorias, de produtos e de serviços, ainda que sejam entidades como: sócios; pessoal; Estado e outros entes públicos; etc. A conta 21 Clientes é composta pelas contas: 211 Clientes c/c 212 Clientes – títulos a receber 218 Adiantamentos de clientes 219 Perdas por imparidade acumuladas A título de sugestão a entidade poderá criar a seguinte conta: 213 Clientes – Cheques pré datados Para as situações de existência de cheques pré datados. Se os cheques forem “guardados” no banco, como é alguma prática, ou mesmo dado como garantia, sugerimos a subdivisão da conta 213 da seguinte forma: 213 – Clientes com cheques pré datados 213.1 – Em clientes c/ cheques em nosso poder 213.1.1 – Clientes gerais 213.1.2 – Clientes – empresa mãe 213.1.3 – Clientes – empresas subsidiárias 213.1.4 – Clientes – empresas associadas 213.1.5 – Clientes – empreendimentos conjuntos 213.1.6 – Clientes – outras partes relacionadas 213.1.6.1 – Entidades com controlo conjunto ou influência significativa sobre a entidade 213.1.6.2 – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 213.1.6.3 – (outras situações particulares da entidade) 213.2 – Em clientes c/ cheques em poder do banco 213.2.1 – Clientes gerais 213.2.2 – Clientes – empresa mãe 213.2.3 – Clientes – empresas subsidiárias 213.2.4 – Clientes – empresas associadas 213.2.5 – Clientes – empreendimentos conjuntos 213.2.6 – Clientes – outras partes relacionadas 213.2.6.1 – Entidades com controlo conjunto ou influência significativa sobre a entidade 213.2.6.2 – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 213.2.6.3 – (outras situações particulares da entidade)

- 13. Boletim Empresarial Classe 2 – Contas 21 e 22 13 … 213.9 – Perdas por imparidade acumuladas 213.9.1 – Clientes gerais 213.9.2 – Clientes – empresa mãe 213.9.3 – Clientes – empresas subsidiárias 213.9.4 – Clientes – empresas associadas 213.9.5 – Clientes – empreendimentos conjuntos 213.9.6 – Clientes – outras partes relacionadas 213.9.6.1 – Entidades com controlo conjunto ou influência significativa sobre a entidade 213.9.6.2 - Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 213.9.6.3 – (outras situações particulares da entidade) Na decomposição apresentada juntamos a conta 2139 – Perdas por imparidade acumuladas, pois o facto de termos em nosso poder o cheque de um cliente em nada garante o pagamento e, consequentemente, os testes de imparidade a realizar em cada momento de relato devem incluir esta conta 213 agora sugerida. Reconhecimento Esta conta “21 Clientes” apresenta as suas subcontas no balanço em rubrica do activo e do passivo. No activo as subcontas “211 Clientes c/c”, “212 Clientes – Títulos a receber” e “219 Perdas por imparidade acumuladas” aparecem incorporadas na rubrica «Clientes». No passivo corrente a subconta “218 Adiantamentos de clientes” aparece incorporada na rubrica «Adiantamentos de clientes». Mensuração A quantia a reconhecer é geralmente a que consta no documento da transição (factura ou documento equivalente ou um contrato), ajustada por quaisquer descontos comerciais ou de quantidade. Quando, no entanto, o recebimento ou pagamento for diferido no tempo por períodos superiores ao que seja prática corrente então presume-se que estamos perante uma operação mista que é simultaneamente uma venda (compra) e um financiamento pelo que, nestes casos, o valor a considerar deverá ser o justo valor ou seja a quantia que seria considerada se o pagamento fosse dentro das condições normais (se não houvesse diferimento). Imparidade De acordo com o §23 da NCRF 27 – Instrumentos Financeiros, à data de cada período de relato financeiro, uma entidade deve avaliar a imparidade (*) de todos os activos financeiros que não sejam mensurados ao justo valor através de resultados, ou seja, que estejam mensurados ao custo ou ao custo amortizado menos qualquer perda por imparidade. Se existir uma evidência objectiva de imparidade, a entidade deve reconhecer uma perda por imparidade na demonstração de resultados (6511).

- 14. Boletim Empresarial Classe 2 – Contas 21 e 22 14 Por outras palavras em cada momento de relato dever-se-á verificar se há evidências de as contas a receber estarem em imparidade, isto é, se os valores que julgamos vir a receber diferem da quantia escriturada, e se assim for proceder ao reconhecimento de uma perda por imparidade ou eventual reversão de uma perda anteriormente considerada. (*) - §24 da NCRF 27 – Instrumentos Financeiros Evidência objectiva de que um activo financeiro ou um grupo de activos está em imparidade inclui dados observáveis que chamem a atenção ao detentor do activo sobre os seguintes eventos de perda: (a) Significativa dificuldade financeira do emitente ou devedor; (b) Quebra contratual, tal como não pagamento ou incumprimento no pagamento do juro ou amortização da dívida; (c) O credor, por razões económicas ou legais relacionados com a dificuldade financeira do devedor, oferece ao devedor concessões que o credor de outro modo não consideraria; (d) Torne-se provável que o devedor irá entrar em falência ou qualquer outra reorganização financeira; (e) O desaparecimento de um mercado activo para o activo financeiro devido a dificuldades financeiras do devedor; (f) Informação observável indicando que existe uma diminuição na mensuração da estimativa dos fluxos de caixa futuros de um grupo de activos financeiros desde o seu reconhecimento inicial, embora a diminuição não possa ser ainda identificada para um dado activo financeiros individual do grupo, tal como sejam condições económicas nacionais, locais ou sectoriais adversas. Em relação à conta de Clientes, é necessário, em primeiro lugar, separar os clientes cuja dívida se encontra representada por factura – clientes conta/corrente (c/c) – daqueles cuja dívida se encontra representada por letras a receber – clientes títulos a receber. A subconta de clientes c/c deve ser dividida em tantas subcontas, quantos os clientes da empresa. Cada cliente será representado na contabilidade por uma conta onde se registam as operações com ele realizadas. Se num dado momento quisermos saber, por exemplo, “quanto deve o cliente A?”, ou “qual foi o último pagamento do cliente B?” obteremos facilmente a resposta por uma simples consulta das respectivas fichas ou extractos de conta dos clientes. Conta 211 – Clientes c/c Nesta conta registam-se todos os movimentos ocorridos com clientes desde que sejam da actividade corrente da entidade, não sejam titulados, não se refiram a adiantamentos de clientes, nem a perdas por imparidade acumuladas.

- 15. Boletim Empresarial Classe 2 – Contas 21 e 22 15 O desenvolvimento desta conta deve respeitar os critérios da “NCRF 5 – Divulgações de Partes Relacionadas”, assim como a “ NCRF 13 – Interesses em Empreendimentos Conjuntos e Investimentos em Associadas” e da “NCRF 14 – Concentrações de Actividades Empresariais”. Já referidos, nos aspectos gerais e no caso particular para as outras partes relacionadas. Conta 2111 - Clientes gerais Registam-se nesta conta as operações com todas as entidades que não sejam partes relacionadas; Conta 2112 - Clientes – empresa-mãe Registam-se nesta conta as operações com a empresa-mãe (*); (*) – Empresa-mãe é uma entidade que detém uma ou mais subsidiárias. Conta 2113 - Clientes – empresas subsidiárias Registam-se nesta conta as operações com empresas subsidiárias (*); (*) – Subsidiária é uma entidade (aqui se incluindo entidades não constituídas em forma de sociedade, como p.ex: as parcerias) que é controlada por uma outra entidade (designada por empresa-mãe) Conta 2114 - Clientes – empresas associadas Registam-se nesta conta as operações com as empresas associadas (*); (*) – Associada é uma entidade (aqui se incluindo as entidades que não sejam constituídas em forma de sociedade, como, p.ex: as parcerias) sobre a qual o investidor tenha influência significativa e que não seja nem uma subsidiária nem um interesse num empreendimento conjunto. Conta 2115 - Clientes – empreendimentos conjuntos Registam-se nesta conta as operações com empreendimentos conjuntos (*); (*) – Empreendimento conjunto é uma actividade económica empreendida por dois ou mais parceiros, sujeita a controlo conjunto destes mediante um acordo contratual.

- 16. Boletim Empresarial Classe 2 – Contas 21 e 22 16 Conta 2116 - Clientes – outras partes relacionadas Registam-se nesta conta as operações com outras partes relacionadas, conforme referido no §14 da NCRF 5, nomeadamente as alíneas: (b) Entidades com controlo conjunto ou influência significativa sobre a entidade; (f) Pessoal chave da gestão da entidade ou da respectiva entidade-mãe; e (g) Outras partes relacionadas. …pelo que se sugere a seguinte decomposição: 2116 – Outras partes relacionadas 21161 – Entidades com controlo conjunto ou influência significativa sobre a entidade 21162 – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 21163 – (outras situações particulares da entidade) Exemplo: Admita que vendemos às seguintes entidades: Entidade Tipo de relação Conta A Uma entidade com a qual não temos qualquer relação, ou tendo, não temos nenhuma relação especial de poder 2111 B Entidade que decide a composição do nosso conselho de administração 2112 C Possuímos 90% do capital da entidade e controlamos (poder de nomear) a administração no seu todo ou maioria 2113 D Possuímos 25% do capital da entidade e temos um representante na administração 2114 E Possuímos uma participação numa entidade onde as decisões são tomadas em conjunto 2115 F Entidade que tem um representante na nossa administração 2116 (21161) G Administrador da nossa empresa 2116 (21162) H Director financeiro da nossa empresa-mãe 2116 (21163) - Na entidade A, utilizamos a conta 2111 pois não tendo qualquer relação especial de poder configura o que podemos chamar de clientes gerais. - Na entidade B, utilizamos a conta 2112 pois, ao estarmos perante uma entidade que decide a composição do nosso conselho de administração, admitimos que estamos perante a nossa empresa-mãe pois só ela, em princípio, tem esse poder. - Na entidade C, utilizamos a conta 2113 pois, ao termos o poder de nomear a administração no seu todo ou maioria, estamos perante uma situação em que podemos presumir que temos o poder de gerir as políticas financeiras e operacionais de uma entidade ou de uma actividade económica a fim de obter benefícios da mesma, ou seja, temos o controlo da entidade e neste caso, considerando que temos 90% do capital da entidade investida, estamos perante uma subsidiária. - Na entidade D, utilizamos a conta 2114 pois, ao termos um representante na administração, presumimos que temos o poder de participar nas decisões das políticas financeira e operacional, ou seja,

- 17. Boletim Empresarial Classe 2 – Contas 21 e 22 17 que temos influência significativa. Neste caso, e considerando que temos 25% do capital da entidade investida, estamos perante uma associada. - Na entidade E, utilizamos a conta 2115 pois, ao possuirmos uma participação numa entidade onde as decisões são tomadas em conjunto, presumimos que existe a partilha de controlo, ou seja, a entidade tem o controlo conjunto e portanto estamos perante um empreendimento conjunto. - Na entidade F, utilizamos a conta 2116 pois existe uma entidade que tem um representante na nossa administração, ou seja, tem influência significativa na nossa entidade. - Na entidade G, utilizamos a conta 2116 pois é de admitir que o administrador da nossa empresa tenha condições objectivas para influenciar o valor da venda. - Na entidade H, utilizamos a conta 2116 por razões semelhantes às mencionadas em G. Regista, esta conta, todo o movimento corrente efectuado pela empresa com os seus clientes (vendas a crédito a estes). Debita-se pelos aumentos das dívidas correntes dos clientes, credita-se pelas diminuições das mesmas (pelo pagamento por parte dos clientes). Consideram-se dívidas correntes todas aquelas que não sejam tituladas (que estejam comprovadas apenas por facturas, notas de débito, mas não por títulos de crédito – letras) assim como as que não sejam de cobrança duvidosa. Lançamentos contabilísticos: Vendas a pronto pagamento (o cliente paga no acto da compra): Débito: Crédito: Valor: 71-Vendas Valor da venda sem IVA IVA das vendas IVA cobrado 11 ou 12 Valor da venda + IVA cobrado. Quando se faz uma venda a pronto pagamento, na contabilidade não é preciso registarmos o valor da venda em clientes (convém é a empresa ter um registo extra contabilístico onde registe aí o nome do cliente que lhe fez a aquisição). Vendas a crédito (o cliente fica a dever, paga daqui a x dias): Débito: Crédito: Valor: 71-Vendas Valor da venda sem IVA IVA das vendas IVA cobrado 211-Clientes c/c Valor da venda + IVA cobrado.

- 18. Boletim Empresarial Classe 2 – Contas 21 e 22 18 O Pagamento (o cliente paga o que deve): Débito: Crédito: Valor: 11/12 211 Valor da venda + IVA cobrado Devolução de mercadorias (pelo cliente “C”): Débito: Crédito: Valor: 211 717112 valor da mercadoria 24341 IVA – taxa normal Nota de crédito (para o cliente “B”): (ex: desconto sobre a factura) Débito: Crédito: Valor: 211 718111 Desconto sobre a factura nº 123 24341 IVA – taxa normal Transferência para “Clientes de cobrança duvidosa” do saldo devedor do cliente “O”, por atravessar dificuldades na concretização dos seus compromissos: Débito: Crédito: Valor: 218015 211 valor da transferência Desconto concedido na factura 321 (por reclamação do cliente “D”): Débito: Crédito: Valor: 211 72812 valor líquido (serviços prestados) 24341 IVA – taxa normal

- 19. Boletim Empresarial Classe 2 – Contas 21 e 22 19 Movimentação Em esquema, podemos afirmar que a conta 211 – clientes c/c será debitada e creditada por: 211 – Clientes c/c Sugere-se o desdobramento da conta clientes da seguinte forma: 21 Clientes 211 Clientes c/c 2111 Clientes gerais 21111 Clientes do território nacional 21111 001 cliente A 21111 002 cliente B 21111 003 cliente C ........ 21112 Clientes de países comunitários 21112 001 cliente D 21112 002 cliente E 21112 003 cliente F ......... 21113 Clientes de países terceiros 21113 001 cliente G 21113 002 cliente H 21113 003 cliente I ........... Os lançamentos em clientes c/c são sempre efectuados em moeda nacional. Se a facturação for emitida em moeda estrangeira, esta terá que ser convertida em escudos, com base no respectivo câmbio em vigor. - Facturas emitidas (vendas e prestações de serviços); - Notas de débito (encargos com clientes, tais como fretes, seguros, encargos bancários,etc); - Anulação de letras (reforma, devolução, recâmbio). - Pagamentos (de clientes); - Saques de letras; - Notas de crédito; - Devolução de vendas; - Dívidas de cobrança duvidosa; - Anulação de adiantamentos. - Quantias incobráveis de clientes - Regularizações de adiantamentos de clientes (por débito da conta 218 Adiantamentos de clientes ou 276 Adiantamentos por conta de vendas)

- 20. Boletim Empresarial Classe 2 – Contas 21 e 22 20 Para controlo dos saldos de contas em moeda estrangeira poder-se-á utilizar uma ficha com a seguinte configuração: Apontamento Fiscal Conta 211 Clientes c/c No sentido de preparar a contabilidade das empresas para o cumprimento das obrigações fiscais, no que concerne aos requisitos exigidos pelo CIVA, nomeadamente os constantes do n.º 1 do art.º 29.º, é recomendável que as contas de clientes sejam individualizadas atendendo à sua natureza, mais concretamente em: - Clientes nacionais - Clientes comunitários - Clientes fora da comunidade Com o mesmo objectivo se recomenda a criação de contas de clientes para as vendas a dinheiro. Outro aspecto relevante a considerar prende-se com a antiguidade dos saldos no final do exercício, tendo em vista a verificação ou não dos requisitos exigidos para aceitação das perdas por imparidade referidas no art.º 35.º do CIRC. Conta 212 – Clientes – Títulos a receber Esta conta inclui as dívidas de clientes que estejam representadas por títulos ainda não vencidos.

- 21. Boletim Empresarial Classe 2 – Contas 21 e 22 21 Conta 2121 - Clientes gerais Registam-se nesta conta as operações com todas as entidades que não sejam partes relacionadas e em que as dívidas sejam representadas por títulos a receber. Conta 2122 - Clientes – empresa-mãe Registam-se nesta conta as operações com a empresa-mãe e em que a dividas sejam representadas por títulos a receber. Conta 2123 - Clientes – empresas subsidiárias Registam-se nesta conta as operações com empresas subsidiárias e em que as dívidas sejam representadas por títulos a receber. Conta 2124 - Clientes – empresas associadas Registam-se nesta conta as operações com as empresas associadas e em que a dívidas sejam representadas por títulos a receber. Conta 2125 - Clientes – empreendimentos conjuntos Registam-se nesta conta as operações com empreendimentos conjuntos e em que as dívidas sejam representadas por títulos a receber; Conta 2126 - Clientes – outras partes relacionadas Registam-se nesta conta as operações com outras partes relacionadas, em que as dívidas sejam representadas por títulos a receber e conforme referido no §14 da NCRF 5, nomeadamente as alíneas: (b) Entidades com controlo conjunto ou influência significativa sobre a entidade; (f) Pessoal chave da gestão da entidade ou da respectiva entidade-mãe; e (g) Outras partes relacionadas. …pelo que se sugere a seguinte decomposição: 2126 – Outras partes relacionadas 21261 – Entidades com controlo conjunto ou influência significativa sobre a entidade 21262 – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 21263 – (outras situações particulares da entidade)

- 22. Boletim Empresarial Classe 2 – Contas 21 e 22 22 Em função da sugestão que apresentamos relativamente a Clientes – títulos a receber e em particular ao endosso de títulos a receber, propomos a criação e utilização da seguinte conta: 2129 Clientes – Títulos a receber endossados Registam-se nesta conta, a crédito, o endosso de letras e outros títulos a receber (envio para desconto bancário ou outra forma, com o objectivo da antecipação do pagamento), por débito de Depósitos à ordem ou outro tipo de activo. Posteriormente esta conta será debitada por crédito da conta 212x pela extinção do título (pagamento/liquidação ou anulação). Movimentação (alguns exemplos) 212.x. Clientes – títulos a receber Débito Crédito Saque de letras (por crédito da conta 211x) Outras titularizações de dívida de clientes (por crédito da conta 211x) Cobrança da letra e outros títulos a receber (por débito de meios financeiros ou outra forma de quitação) Anulação do título a receber (por débito da conta 211x) O saldo da conta 212 clientes – títulos a receber, sempre devedor, indica-nos o montante das letras em carteira. Para melhor controlo da conta 212 – Clientes – Títulos a receber, sugerimos o seguinte desdobramento: 21 Clientes 212 Clientes – Títulos a receber 21211 Clientes Gerais 2121 Clientes com responsabilidade por letras a vencer 21211 01 cliente A 21211 02 cliente B 21211 03 ........ 21212 letras retiradas da carteira 212121 Descontadas 2121211 Banco A 2121212 Banco B 212122 À cobrança 2121221 Banco A 2121222 Banco B

- 23. Boletim Empresarial Classe 2 – Contas 21 e 22 23 212123 Endossados a fornecedores 2121231 Fornecedores A 2121232 Fornecedores B Reconhecimento Esta conta (212 Clientes – Títulos a receber) é apresentada no balanço na rubrica «Clientes» Apontamento Fiscal Conta 212 Clientes títulos a receber O critério preconizado para a conta de clientes c/c, deverá ter também aplicação para esta conta, ou seja, o seu, o seu desenvolvimento em: - Clientes nacionais - Clientes comunitários - Clientes fora da comunidade Exemplos de movimentos contabilísticos, com estas subcontas: 1 – Pelo aceite: Débito: Crédito: 212110 211010 2 – Se a letra se mantiver em carteira: 2.1 Se for paga no vencimento: Débito: Crédito: a) pelo recebimento 111 212110 2.2 Se for reformada: Débito: Crédito: a) Pela anulação do lançamento referido em 1 211010 212110 b) Pela entrega por conta da letra reformada 111 211010 c) Pelo novo aceite 212110 211010 2.3 Se a letra foi protestada: Débito: Crédito: a) Pela anulação do lançamento referido em 1 211010 212110 b) Pela transferência do saldo devedor para 219010 211010

- 24. Boletim Empresarial Classe 2 – Contas 21 e 22 24 perdas por imparidades acumuladas 3 – Se a letra foi descontada: 3.1 Pelo desconto no Banco “B” Débito: Crédito: 121 2121212 3.2 Pelo pagamento da letra pelo cliente ao banco: 3.2.1 Pela regularização do movimento referido em 3.1 e 1) Débito: Crédito: 2121212 212110 Se não se optar por qualquer daquelas duas alternativas, efectuar-se-ão os lançamentos habituais: Débito: Crédito: 1 – Pelo aceite 2121010 211010 2 – Pelo recebimento através de caixa 111 2121010 3 – Pela reforma: 3.1 Débito da letra reformada 211010 2121010 3.2 Entrega por conta 111 211010 3.3 Aceite de nova letra 2121010 211010 Conta 218 – Adiantamentos de clientes « Esta conta regista as entregas feitas à entidade relativas a fornecimentos, sem preço fixado, a efectuar a terceiros. Pela emissão da factura, estas verbas serão transferidas para as respectivas subcontas da rubrica 211 — Clientes c/c.» (SNC) Movimentação 218 Adiantamentos de clientes Débito Crédito Regularização / Anulação do adiantamento (por crédito do cliente 211x) Valor do adiantamento sem preço fixado (por débito de meios financeiros) Nota: Lembramos que se o adiantamento de clientes for com preço fixado a conta a creditar deverá ser a “276 Adiantamento por conta de vendas”.

- 25. Boletim Empresarial Classe 2 – Contas 21 e 22 25 Reconhecimento Esta conta (218 Adiantamentos de clientes) é apresentada no balanço no passivo corrente na rubrica «Adiantamento de clientes». Exemplo: No dia 13/1/N a entidade Beta recebeu um adiantamento (sem preço fixado) do cliente Alfa na quantia de 1200€, para aquisição da mercadoria X. A emissão da factura com a mercadoria X ocorreu no dia 17/2/N, a qual registava o montante de 3000€ sujeito à taxa de IVA a 20%. Data Descrição Contas Valor (€) Débito Crédito 13/1/N Adiantamento do cliente B (1) 12- Depósitos à ordem 1200,00 218 – Adiantamentos de clientes 1000,00 2433 – IVA Liquidado 200,00 17/2/N Pela emissão da factura (2) 211.x- Clientes c/c 3600,00 711 - Vendas 3000,00 2433 – IVA Liquidado 600,00 17/2/N Regularização do adiantamento (3) 218 – Adiantamentos de clientes 1.000 2434 – IVA regularizações (a favor da entidade) 200 211.x – Clientes C/c 1200 Os adiantamentos estão sujeitos a IVA (art.º 8º do IRC) pelo que se sugere o desdobramento da conta 219, por taxas, para facilitar o futuro preenchimento da declaração periódica de IVA. Exemplo: 218 Adiantamentos de clientes 2181 Território Nacional 21811 relativos a operações tributáveis 218111 Taxa reduzida 218111001 Cliente A 218111002 Cliente B 218112 Taxa intermédia 218112001 Cliente C 218112002 Cliente D 218113 Taxa normal 218113001 Cliente E 218113002 Cliente F 21812 Relativos a operações não tributáveis ou isentas

- 26. Boletim Empresarial Classe 2 – Contas 21 e 22 26 21812001 Cliente G 21812002 Cliente H 2182 Países comunitários 2182001 Cliente I 2182002 Cliente J 2183 Países Terceiros 2183001 Cliente K 2183002 Cliente L Contabilísticamente: - Pela entrega adiantada do cliente, para futuro fornecimento do produto A, sem preço fixado. Débito: Crédito: Valor: 218-Adiant. Clientes valor adiantado pelo cliente 243313 IVA cobrado 11/12 valor adiantado + IVA cobrado - Pelo fornecimento do produto A ao cliente e emissão da factura nº x : Venda Débito: Crédito: Valor: 711 valor do produto 2433 IVA cobrado 211 valor do produto + IVA cobrado Transferência para clientes c/c do valor do adiantamento Débito: Crédito: Valor: 218 valor adiantado pelo cliente 24341 IVA regularizações 211 valor adiantado pelo cliente e IVA regularizado O saldo da conta 211 – clientes c/c (neste caso e depois do lançamento de venda a crédito) dá-nos a situação do cliente para com a empresa. Sendo devedor significa que o adiantamento cobriu apenas uma

- 27. Boletim Empresarial Classe 2 – Contas 21 e 22 27 parte da venda; sendo nulo, aqueles dois valores coincidiram; sendo credor o adiantamento foi superior ao valor da venda. Exercícios sobre clientes: Faça o registo contabilístico das seguintes operações: A empresa ABC, Lda vendeu ao cliente José, 100 produtos X, a € 5 cada produto, a pronto pagamento, mais IVA a 20%, através da factura nº 11.202. Estes produtos que foram vendidos pela Empresa ABC, Lda, tinham sido adquiridos por esta a € 3,50 cada produto. Valor da venda: 100 produtos x € 5 = € 500 Valor do IVA cobrado na venda: € 500 x 20% = € 100 Valor da aquisição dos produtos que estão agora a ser vendidos: 100 produtos x € 3,50 = € 350 Venda: Débito: Crédito: Valor: 71-Vendas € 500 IVA das vendas € 105 11 ou 12 € 605 Custo da Venda: Débito: Crédito: Valor: 61-CMVMC 32-Mercadorias € 350 A empresa ABC, Lda vendeu ao cliente Manuel, 100 produtos X, a € 5 cada produto, a crédito (pagamento daqui a 30 dias), mais IVA a 20%, através da factura nº 21.200. Estes produtos que foram vendidos pela Empresa ABC, Lda, tinham sido adquiridos por esta a € 3,50 cada produto. Valor da venda: 100 produtos x € 5 = € 500 Valor do IVA cobrado na venda: € 500 x 20% = € 100 Valor da aquisição dos produtos que estão agora a ser vendidos: 100 produtos x € 3,50 = € 350 * - Verificar a taxa de IVA em vigor Venda: Débito: Crédito: Valor: 71-Vendas € 500 IVA das vendas € 100

- 28. Boletim Empresarial Classe 2 – Contas 21 e 22 28 211-Clientes c/c € 600 Custo da Venda: Débito: Crédito: Valor: 61-CMVMC 32-Mercadorias € 350 O estudo das devoluções e descontos em vendas estão incluídos na classe 3 (contas 717, 718). Conta 219 – Perdas por Imparidade acumuladas: Esta conta regista a diferença acumulada entre as quantias registadas nas contas “211 Clientes c/c” e “212 Clientes – títulos a receber” e as que resultem da aplicação dos critérios de mensuração dos correspondentes activos, podendo ser subdivididas a fim de facilitar o controlo e possibilitar a apresentação em balanço das quantias líquidas. As perdas por imparidade anuais serão registadas nas contas 6511 — Perdas por imparidade — Em dívidas a receber - clientes, e as suas reversões (quando deixarem de existir as situações que originaram as perdas) são registadas nas contas 76211 — Reversões de perdas por imparidade — Em dívidas a receber - clientes. Quando se verificar o desreconhecimento dos activos a que respeitem as imparidades. Esta conta será debitada por contrapartida das correspondentes contas, “211 clientes c/c” e “212 Clientes – títulos a receber” – SNC – Notas de Enquadramento. Tal como se encontram desenvolvidas as contas “211 clientes c/c” e “212 clientes – títulos a receber” para respeitar os critérios da “NCRF 5 – Divulgações de partes relacionadas”. Também nesta conta julgamos conveniente a sua decomposição no sentido de preparar a informação para a necessária divulgação no anexo. A subdivisão referida pode ter a seguinte estrutura: 219 – Perdas por imparidade acumuladas 219.1 – Em clientes c/c 219.1.1 – Clientes gerais 219.1.2 – Clientes – empresa mãe 219.1.3 – Clientes – empresas subsidiárias 219.1.4 – Clientes – empresas associadas 219.1.5 – Clientes – empreendimentos conjuntos 219.1.6 – Clientes – outras partes relacionadas 219.1.6.1 – Entidades com controlo conjunto ou influência significativa sobre a entidade 219.1.6.2 – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 219.1.6.3 – (outras situações particulares da entidade) …

- 29. Boletim Empresarial Classe 2 – Contas 21 e 22 29 219.2 – Em títulos a receber 219.2.1 – Clientes gerais 219.2.2 – Clientes – empresa mãe 219.2.3 – Clientes – empresas subsidiárias 219.2.4 – Clientes – empresas associadas 219.2.5 – Clientes – empreendimentos conjuntos 219.2.6 – Clientes – outras partes relacionadas 219.2.6.1 – Entidades com controlo conjunto ou influência significativa sobre a entidade 219.2.6.2 – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 219.2.6.3 – (outras situações particulares da entidade) Movimentação 219 – Perdas por imparidade acumuladas Débito Crédito Reversão no período da perda por imparidade (por crédito da conta 76211) Registo da perda por imparidade do período (por débito da conta 6511) Reconhecimento Esta conta (219 Perdas por imparidade acumuladas) é apresentada no balanço na rubrica «Clientes» como dedução às contas clientes c/c (conta 211) e clientes títulos a receber (conta 212). Apontamento Fiscal Conta 219 Perdas por imparidade Apesar das dificuldades de controlo, quer da razoabilidade da decisão, quer da quantificação, são fiscalmente dedutíveis as perdas por imparidade, que tiverem por fim a cobertura de créditos resultantes da actividade normal que, no fim do exercício, possam ser considerados de cobrança duvidosa e sejam evidenciados como tal na contabilidade. Quando deixar de se verificar a sua necessidade, serão reflectidas no lucro tributável do período de tributação respectivo. São considerados créditos de cobrança duvidosa, quando estejam reunidos os requisitos constantes do art.º 36º do CIRC (*), de entre os quais, salientamos: - A existência de processo especial de recuperação de empresas e protecção de credores ou processo de execução, falência ou insolvência; - Os créditos tenham sido reclamados judicialmente; - Os créditos estejam em mora há mais de seis meses e existam provas de diligências para o seu recebimento. É importante a entidade reunir documentação de suporte, pois a administração fiscal é bastante rigorosa quanto à justificação de cobrança duvidosa. Apesar do código de contas proposto pelo SNC não sugerir uma conta própria para clientes de cobrança duvidosa, enquanto se mantiver a redacção da alínea a) do n.º 1 do art.º 35.º sugere-se que as empresas tenham em atenção o cumprimento desta obrigação fiscal. ------------------------------------------------------------------------------------------------

- 30. Boletim Empresarial Classe 2 – Contas 21 e 22 30 (*)Artigo 36.º - CIRC Perdas por imparidade em créditos 1 — Para efeitos da determinação das perdas por imparidade previstas na alínea a) do n.º 1 do artigo anterior, consideram-se créditos de cobrança duvidosa aqueles em que o risco de incobrabilidade esteja devidamente justificado, o que se verifica nos seguintes casos: a) O devedor tenha pendente processo de insolvência e de recuperação de empresas ou processo de execução; b) Os créditos tenham sido reclamados judicialmente ou em tribunal arbitral; c) Os créditos estejam em mora há mais de seis meses desde a data do respectivo vencimento e existam provas objectivas de imparidade e de terem sido efectuadas diligências para o seu recebimento. 2 — O montante anual acumulado da perda por imparidade de créditos referidos na alínea c) do número anterior não pode ser superior às seguintes percentagens dos créditos em mora: a) 25 % para créditos em mora há mais de 6 meses e até 12 meses; b) 50 % para créditos em mora há mais de 12 meses e até 18 meses; c) 75 % para créditos em mora há mais de 18 meses e até 24 meses; d) 100 % para créditos em mora há mais de 24 meses. 3 — Não são considerados de cobrança duvidosa: a) Os créditos sobre o Estado, Regiões Autónomas e autarquias locais ou aqueles em que estas entidades tenham prestado aval; b) Os créditos cobertos por seguro, com excepção da importância correspondente à percentagem de descoberto obrigatório, ou por qualquer espécie de garantia real; c) Os créditos sobre pessoas singulares ou colectivas que detenham mais de 10 % do capital da empresa ou sobre membros dos seus órgãos sociais, salvo nos casos previstos nas alíneas a) e b) do n.º 1; d) Os créditos sobre empresas participadas em mais de 10 % do capital, salvo nos casos previstos nas alíneas a) e b) do n.º 1. Exemplo – Imparidade e Reversão Em 30 de Novembro do ano N a empresa X vendeu mercadorias ao cliente Alfa por 1.000€. A 31 de Dezembro desse ano constatou-se que a empresa Alfa estava numa situação de significativa dificuldade financeira. Por este motivo estima-se que não se consiga cobrar mais de 40% da dívida desse nosso cliente. Em 31 de Dezembro de N+1 o cliente Alfa ainda não pagou aquela dívida mas, depois de nova estimativa da capacidade financeira do cliente, existe uma forte probabilidade que este venha a pagar no curto prazo a totalidade da dívida. Quantia da dívida do cliente Alfa = 1.000€ 1.000* 60% = 600€ Conta: 2111x Data Descrição Contas Valor Débito Crédito 31/12/N Registo da imparidade 6511 – Perdas por imparidade – Em dívidas a receber - Clientes 600 219x – Perdas por imparidade acumulada 600 31/12/N+1 Desreconhecimento da perda por imparidade 219x - Perdas por imparidade acumulada 600 76211 – Reversão/ De perdas por imparidade / Em dívidas a receber / Clientes 600

- 31. Boletim Empresarial Classe 2 – Contas 21 e 22 31 Conta 22 – Fornecedores «Regista os movimentos com os vendedores de bens e de serviços, com excepção dos destinados aos investimentos da entidade». SNC – Notas de Enquadramento. Esta conta destina-se a registar os movimentos com os vendedores de mercadorias, de matérias- primas, subsidiárias e de consumo, de activos biológicos e de fornecimento e serviços externos, ainda que sejam entidades como: sócios; pessoal; Estado e outros entes públicos; etc. Reconhecimento Esta conta (22 Fornecedores) apresenta as suas subcontas no balanço em rubricas do activo e do passivo. No activo as subcontas (228 Adiantamentos a fornecedores) e (229 Perdas por imparidade acumuladas) aparecem incorporadas na rubrica «Adiantamentos a fornecedores». No passivo corrente as subcontas (221 Fornecedores c/c), (222 Fornecedores – títulos a pagar) e (225 Facturas em recepção e conferência) aparecem incorporadas na rubrica «Fornecedores». Mensuração inicial A conta “22 Fornecedores” enquadra-se no conceito de passivo financeiro. Assim sendo, a sua mensuração deve ser feita de acordo com a alínea a) do §11 da NCRF 27 – Instrumentos Financeiros, pelo custo ou custo amortizado menos qualquer perda por imparidade. Mensuração subsequente A imparidade para a conta “22 Fornecedores” só se verifica na existência de um adiantamento a fornecedores (que se enquadra na definição de activo financeiro). Assim sendo, §23 da NCRF 27 – Instrumentos Financeiros, à data de cada período de relato financeiro, uma entidade deve avaliar a imparidade (*) de todos os activos financeiros que não sejam mensurados ao justo valor através de resultados, ou seja, que estejam mensurados ao custo ou ao custo amortizado menos qualquer perda por imparidade. Se existir uma evidência objectiva de imparidade, a entidade deve reconhecer uma perda por imparidade na demonstração de resultados (conta 6511). (*) 24 da NCRF 27 – Instrumentos Financeiros Evidência objectiva de que um activo financeiro ou um grupo de activos está em imparidade inclui dados observáveis que chamem a atenção ao detentor do activo sobre os seguintes eventos de perda: (a) Significativa dificuldade financeira do emitente ou devedor; (b) Quebra contratual, tal como não pagamento ou incumprimento no pagamento do juro ou amortização da dívida; (c) O credor, por razões económicas ou legais relacionados com a dificuldade financeira do devedor, oferece ao devedor concessões que o credor de outro modo não consideraria;

- 32. Boletim Empresarial Classe 2 – Contas 21 e 22 32 (d) Torne-se provável que o devedor irá entrar em falência ou qualquer outra reorganização financeira; (e) O desaparecimento de um mercado activo para o activo financeiro devido a dificuldades financeiras do devedor; (f) Informação observável indicando que existe uma diminuição na mensuração da estimativa dos fluxos de caixa futuros de um grupo de activos financeiros desde o seu reconhecimento inicial, embora a diminuição não possa ser ainda identificada para um dado activo financeiros individual do grupo, tal como sejam condições económicas nacionais, locais ou sectoriais adversas. A conta de fornecedores engloba todas as dívidas a pagar, resultantes da compra de bens e serviços utilizados ou consumidos pela empresa no exercício da sua actividade corrente, ou seja, dívidas resultantes de transacções correntes. NOTA: As aquisições de Propriedades de Investimento da empresa, serão registadas na conta 2711 e não na conta 22. Contabilísticamente, a conta 22 – Fornecedores é creditada pela extensão inicial e pelos aumentos das dívidas a pagar e debitada pelas diminuições destas últimas (pagamentos aos fornecedores por parte da empresa). Em esquema, o seu movimento é o seguinte: 22 - Fornecedores Conta 221 – Fornecedores c/c Nesta conta registam-se todos os movimentos ocorridos com fornecedores, com excepção dos destinados aos investimentos da entidade, que não sejam titulados, não estejam em recepção e conferência, não sejam adiantamentos a fornecedores sem preço fixado nem perdas por imparidade acumuladas. Tal como já aconteceu para o desenvolvimento da conta “211 Clientes c/c” também o desenvolvimento desta conta deve respeitar os critérios da NCRF 5 – Divulgações de Partes Relacionadas, assim como a NCRF 13 – Interesses em Empreendimentos Conjuntos e Investimentos em Associadas e da NCRF 14 – Concentrações de Actividades Empresariais, já referidos nos aspectos gerais e no caso particular para as outras partes relacionadas. - Pagamentos; - Notas de crédito de fornecedores; - Devoluções de compras. - Saldo inicial; - Facturas de fornecedores; - Notas de débito de fornecedores.

- 33. Boletim Empresarial Classe 2 – Contas 21 e 22 33 O desenvolvimento desta conta é o seguinte: Conta 2211 - Fornecedores gerais Registam-se nesta conta as operações com todas as entidades que não sejam partes relacionadas. Conta 2212 - Fornecedores – empresa-mãe Registam-se nesta conta as operações com a empresa-mãe Conta 2213 - Fornecedores – empresas subsidiárias Registam-se nesta conta as operações com empresas subsidiárias Conta 2214 - Fornecedores – empresas associadas Registam-se nesta conta as operações com as empresas associadas Conta 2215 - Fornecedores – empreendimentos conjuntos Registam-se nesta conta as operações com empreendimentos conjuntos Conta 2216 - Fornecedores – outras partes relacionadas Registam-se nesta conta as operações com outras partes relacionadas, conforme referido no § 14 da NCRF 5 - Divulgações de Partes Relacionadas, nomeadamente as alíneas: (b) entidades com controlo conjunto ou influência significativa sobre a entidade; (f) pessoal chave da gestão da entidade ou da respectiva entidade – mãe; e (g) Outras partes relacionadas.

- 34. Boletim Empresarial Classe 2 – Contas 21 e 22 34 … pelo que se sugere a seguinte decomposição 2216 – Outras partes relacionadas 22161 – Entidades com controlo conjunto ou influência significativa sobre a entidade 22162 – Pessoal chave da gestão da entidade ou da respectiva entidade-mãe 22163 – (outras situações particulares da entidade) Para informações detalhadas sobre o conteúdo destas contas, ver desenvolvimentos da conta 211 Clientes. O seu movimento contabilístico é o seguinte: Movimentação (alguns exemplos) 221.x. Fornecedores c/c Débito Crédito Pagamento aos fornecedores Aceite de títulos a pagar (por crédito da 222x) Devoluções de compras (Notas de crédito do Fornecedor) Descontos comerciais e abatimentos em compras (Notas de crédito do fornecedor) Regularizações de adiantamentos ao fornecedor (por crédito da conta 228 Adiantamento a fornecedores ou 39 Adiantamentos por conta de compras) Quantia das compras de bens e serviços Notas de débito do fornecedor (despesas, etc.) Apontamento Fiscal Conta 221 Fornecedores c/c No sentido de preparar a contabilidade das empresas para o cumprimento das obrigações fiscais, no que concerne aos requisitos exigidos pelo CIVA, nomeadamente os constantes do n.º 1 alíneas c) f) e h) do art.º 29.º, é recomendável que as contas de fornecedores sejam individualizadas atendendo à sua natureza, mais concretamente em: - Fornecedores nacionais - Fornecedores comunitários - Fornecedores fora da comunidade Com o mesmo objectivo se recomenda a criação de contas de fornecedores para as compras a dinheiro. Aquisições a pronto pagamento (a empresa paga no acto da compra):

- 35. Boletim Empresarial Classe 2 – Contas 21 e 22 35 Débito: Crédito: Valor: 31-Compras Valor da compra sem IVA IVA das compras IVA pago 11 ou 12 Valor da compra + IVA pago. Quando se faz uma compra a pronto pagamento, na contabilidade não é preciso registarmos o valor da compra em fornecedores (convém é a empresa ter um registo extra contabilístico onde registe aí o nome dos fornecedores a quem fez a aquisição). Só se regista na conta 22 – fornecedores, o valor da dívida que a empresa tem para com os seus fornecedores. Compra de matérias-primas ao fornecedor “E”: Débito: Crédito: Valor: 221005 312 valor líquido 243213 IVA – taxa normal Desconto, fora da factura, concedido pelo fornecedor “E” na matéria –prima “A” (15%): Débito: Crédito: Valor: 221005 pelo valor líquido 31861 desconto 24342 IVA – taxa normal Compras a crédito (a empresa fica a dever, paga daqui a x dias): Débito: Crédito: Valor: 31-Compras Valor da compra sem IVA IVA das compras IVA pago 221-Fornecedores c/c Valor da compra + IVA pago. Aquando do pagamento ao fornecedor: Débito: Crédito: Valor: 221 12 valor da compra + IVA

- 36. Boletim Empresarial Classe 2 – Contas 21 e 22 36 Sugere-se um exemplo do possível desdobramento da conta Fornecedores da seguinte forma: 22 Fornecedores 221 Fornecedores c/c 2211 Fornecedores gerais 22111 Fornecedores do Território nacional 22111 001 Fornecedor A 22111 002 Fornecedor B 22111 003 Fornecedor C 22112 Fornecedores de países comunitários 22112 001 Fornecedor D 22112 002 Fornecedor E 22112 003 Fornecedor F 22113 Fornecedores de países terceiros 22113 001 Fornecedor G 22113 002 Fornecedor H 22113 003 Fornecedor I Conta 222 – Fornecedores – títulos a pagar Esta conta inclui as dívidas a fornecedores que estejam representadas por títulos ainda não vencidos. (ex: letras). O desenvolvimento desta conta é o mesmo que foi preconizado para a conta 221 Fornecedores c/c. 2221 Fornecedores gerais 2222 Fornecedores – empresa-mãe 2223 Fornecedores – empresas subsidiárias 2224 Fornecedores – empresas associadas 2225 Fornecedores – empreendimentos conjuntos 2226 Fornecedores – outras partes relacionadas Genericamente, podem resumir-se a três, as fases de movimento das letras. 1 – Aceite: Débito: Crédito: Valor: 221-Fornec. C/c 222-Fornec. T/p Vn

- 37. Boletim Empresarial Classe 2 – Contas 21 e 22 37 Vn = Valor nominal da letra aceite. 2– Pagamento: Débito: Crédito: Valor: 222-Fornec. T/p 11 ou 12 Vn Vn = Valor nominal da letra aceite. 3 – Reforma: A reforma ocorre sempre que não haja disponibilidade financeira para liquidação total (ou parcial) da letra aceite, no seu vencimento. - Anulação da letra a reformar: Débito: Crédito: Valor: 222-Fornec. T/p 221-Fornec. C/c Vn - Valor entregue para a amortização do aceite antigo: Débito: Crédito: Valor: 221-Fornec c/c 11 ou 12 Valor pago - Aceite de uma nova letra com vencimento posterior: Débito: Crédito: Valor: 221-Fornec. C/c 222-Fornec. T/p X X = Valor da letra ainda em dívida. - Encargos adicionais pelo aceite da nova letra: Débito: Crédito: Valor: 6912 – Desc. títulos 221-fornec. C/c Encargos suportados. NOTA: Há que ter o cuidado de se verificar se estes encargos se referem ao mesmo exercício, pois, se por exemplo, correspondessem a 60 dias, 30 dias de Dezembro e 30 dias de Janeiro, o lançamento seria: a débito de 6912 (50%) e a débito da 281 (50%), por crédito a 100% da 221.

- 38. Boletim Empresarial Classe 2 – Contas 21 e 22 38 Quando se proceder à aquisição da letra, far-se-á o lançamento seguinte: Débito: Crédito: Valor: 244-Imposto do selo 11 ou 12 C C = Custo da letra. Em síntese, a conta 222 – Fornecedores – Títulos a pagar, será movimentada por: Movimentação (alguns exemplos) 222.x – Fornecedores – títulos a pagar Débito Crédito Pagamento da letra e outros títulos a pagar (por crédito de meios financeiros ou outra forma de quitação) Anulação do título a pagar (por crédito da conta 221x) Aceite de letras (por débito da conta 221x) Outras titularizações de dívida a fornecedores (por débito da conta 221x) O seu saldo será sempre credor e representa o total das responsabilidades por títulos a pagar aos fornecedores. Apontamento Fiscal Conta 222 Fornecedores títulos a pagar O critério preconizado para a conta de fornecedores c/c, deverá ter também aplicação para esta conta, ou seja, o seu desenvolvimento atendendo à sua natureza, mais concretamente em: - Fornecedores nacionais - Fornecedores comunitários - Fornecedores fora da Comunidade Aconselha-se o seguinte desdobramento para esta conta: 222 Fornecedores – Títulos a pagar 2221 Fornecedores gerais 2221 001 Fornecedor A 2221 002 Fornecedor B 2221 003 Fornecedor C

- 39. Boletim Empresarial Classe 2 – Contas 21 e 22 39 ......