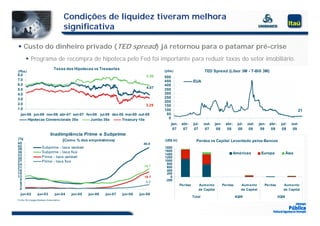

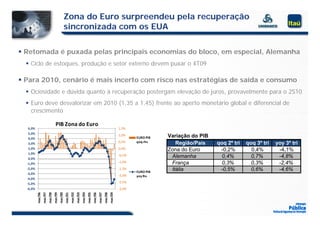

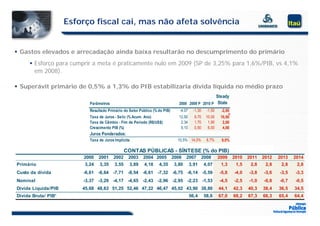

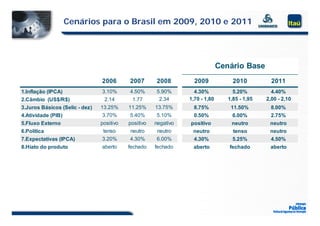

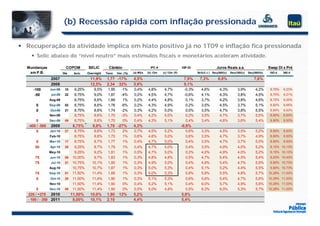

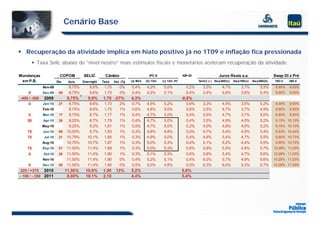

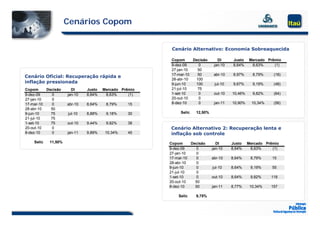

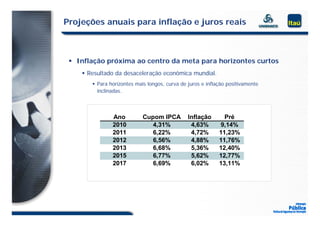

O documento discute a recuperação econômica global em 2010 e analisa cenários para Brasil. Internacionalmente, espera-se sustentação da retomada nos EUA e Europa, com crescimento chinês impulsionando a economia mundial. No Brasil, as contas públicas estão mais fragilizadas pela alta da dívida bruta, mas solvência é preservada. O esforço fiscal cairá em 2009, mas estabilização da dívida dependerá de superávits primários de 0,5-1,3% do PIB.